De westerse centrale bankiers passen hun communicatie aan. Tot voor kort moest iedereen gissen naar wat ze op hun vergaderingen beslisten. Als de verslagen al werden gepubliceerd, gaven die daar weinig inzicht in.

Iedereen raakte daaraan gewend en paste zijn investeringsstrategie aan, afhankelijk van de interpretatie die men aan de uitlatingen gaf. Twee maanden geleden brak de Amerikaanse Fed met die gewoonte: ze zal voortaan prospectief aankondigen wat haar plannen zijn. De eerste poging, op 22 mei jongstleden, had catastrofale gevolgen. Fed-voorzitter Ben Bernanke verklaarde dat hij zijn monetaire beleid binnen afzienbare tijd zou verstrakken. Gevolg: de rentetarieven verdubbelden in minder dan een maand tijd. Sindsdien moet de Fed de markten in alle toonaarden geruststellen en verklaren dat de verstrakking ten vroegste zal plaatsvinden als de werkloosheid tot onder 6,5% daalt. Binnen een eeuwigheid dus.

Afgelopen week was de Britse centrale bank aan de beurt. Haar pas aangestelde gouverneur, Mark Carney, stapte in de voetsporen van zijn Amerikaanse ambtgenoot, al voorzag hij meer bewegingsruimte dan zijn Amerikaanse collega. Het beleid zal pas worden gewijzigd als de economie duurzaam herstelt en de werkloosheid -een factor waarmee de Bank of England (BOF) eigenlijk geen rekening hoeft te houden- onder 7% zakt. Officieel staat ze op vandaag 7,8%. Voorzichtigheidshalve zal de BOF zelf de economische ontwikkeling van het land becijferen en ramen. Wat betekent dat de bank weinig vertrouwen heeft in de officiële cijfers. Zolang er geen beterschap op komst is, zal de BOF de rentetarieven laag houden.

De onmiddellijke reactie van de markt was een stijging van het pond (GBP) en van de Britse rentetarieven, net als in de VS twee maanden voordien. Wat scheelt er dan met die nieuwe vorm van communicatie? Vooreerst kondigen de verklaringen op onherroepelijke wijze aan dat de monetaire politiek zich sneller zal aanpassen aan de omstandigheden. Voordien was ze onderhevig aan de gezondheidstoestand van het bankwezen. Nu de banken zelf beweren uit de penarie te zijn geraakt -een schromelijke leugen- kijken de centrale banken nu naar de monetaire gevolgen van hun beleid. Het wordt iedereen duidelijk dat, als er op dat niveau iets misloopt, de centrale bank gedoemd zal zijn om in te grijpen. Het gevaar bestaat dat de kolossale geldsommen die de westerse centrale banken in het bankstelsel hebben gepompt, de inflatie aanwakkeren. De dag dat al dat geld niet langer in het bankmilieu circuleert, zal het zover zijn. En die dag nadert.

Precies omdat de banken de voorbije vijf jaar eigenlijk niets hebben opgelost. Elke week vertellen we in deze rubriek over de een of andere tekortkoming van het bankwezen. We hebben keuze in overvloed om de bestaande scheeftrekkingen aan te wijzen. Deze week halen we even de groeiende problematiek van de covered bonds of gedekte obligaties aan.

Sinds 2009 hebben sommige banken zulke stukken uitgebracht. De bedoeling was dat de obligatie gedekt zou zijn met financiële activa van uitstekende kwaliteit, die de bank op een aparte rekening blokkeert en automatisch ter beschikking van de obligatiehouders worden gesteld als de bank in financiële moeilijkheden zou komen. De structuur van die leningen bootst die van de Franse of Luxemburgse obligations foncières na. Met één verschil: het zijn de banken die bepalen welke activa ze als pand geven, en niet de wetgeving, zoals bij de foncières.

Covered bonds kenden snel succes. Maar ze zijn niet vrij van risico’s. Om te beginnen is het niet omdat financiële activa van prima kwaliteit zijn, dat ze verhandelbaar zijn. En het is niet omdat ze vandaag uitstekend ogen, dat ze dat morgen ook nog zijn. Te meer omdat de gekozen activa niet altijd homogeen zijn. Maar sinds het succes hebben de banken die structuur verder ontwikkeld. Ze zijn begonnen met het oprichten van speciale instellingen waarin ze die activa parkeren. Op het eerste gezicht is dat een garantie voor de obligatiehouders, die er dan van verzekerd zijn dat de bank die activa niet voor andere doeleinden kan gebruiken. In feite is dat gezichtsbedrog. De pool blijft hoe dan ook gekoppeld aan de uitgevende bank. Hij biedt fiscale voordelen voor de bank. Meer en meer covered bonds zijn gedekt door activa uit alle hoeken van de wereld. Er rijzen dan wisselrisico’s die verplicht moeten worden afgedekt; de obligatie betaalt een vaste coupon. De pool moet zulke afdekkingen vergemakkelijken. Dat gebeurt met swaps, ruilovereenkomsten.

Nu verplichten de overheden de banken om al hun verrichtingen met afgeleide producten, waaronder swaps, af te wikkelen via gecentraliseerde organisaties. Die afwikkelingsinstellingen staan in voor het goede verloop van de transacties en eisen daarvoor waarborgen. Tegenover elke swap moeten de betrokken partijen panden geven. In het geval van covered bonds moet de waarborg bestaan uit de panden die ter dekking van de obligatie dienen. Maar dat zou de structuur van die obligatie onmiddellijk in het gedrang brengen. Banken moeten dan andere activa mobiliseren om aan de vereiste te voldoen. Maar daardoor is de link tussen de covered bonds en de bank opnieuw hersteld, en het risico van de bank tast onvermijdelijk de pool aan. Een hopeloze zaak.

Voorlopig blijven de markten de opstapeling van nieuwe gevaren gewoon negeren. Iedereen moet ervan overtuigd zijn dat het economische herstel aan de gang is. Het beschikbare kapitaal toert in alle richtingen en verstoort voortdurend de wisselmarkten. Afgelopen week moest de dollar (USD) 1,3% prijsgeven tegenover de euro (EUR). De yen (JPY) verstevigde op spectaculaire wijze, met 2,2%, nu de Japanse regering toch zal bezuinigen. Het pond (GBP) klom 1,2% hoger na de verklaring van Carney, geruggensteund door aantrekkende rentetarieven. De Australische dollar (AUD) herwon 1,7%, nu China blijkbaar meer heeft ingevoerd dan verwacht. De Zuid-Afrikaanse rand (ZAR) verstevigde met 1,3%, terwijl de Russische roebel (RUB) 0,7% verzwakte, officieel omdat de afgelopen maand geen groei werd opgetekend.

De internationale obligatiemarkt wordt nog verwoed heen en weer geslingerd. In EUR trok het merendeel van het rommelpapier aan. De Franse banken waren goed geluimd, met winsten boven 2%. Bij de soevereine emittenten sprong de gematigde verzwakking van België in het oog: -1%. Telecom Italia bleef verzwakken, en dit in alle munten. De verliezen liepen van 1 tot 3%. In USD liet het rommelpapier het afweten, terwijl het bedrijfspapier aantrok. De winsten bleven weliswaar beperkt. Met uitzondering van de JPY en de hoogrentende munten telden we iets meer neerwaarts gerichte obligaties dan omgekeerd.

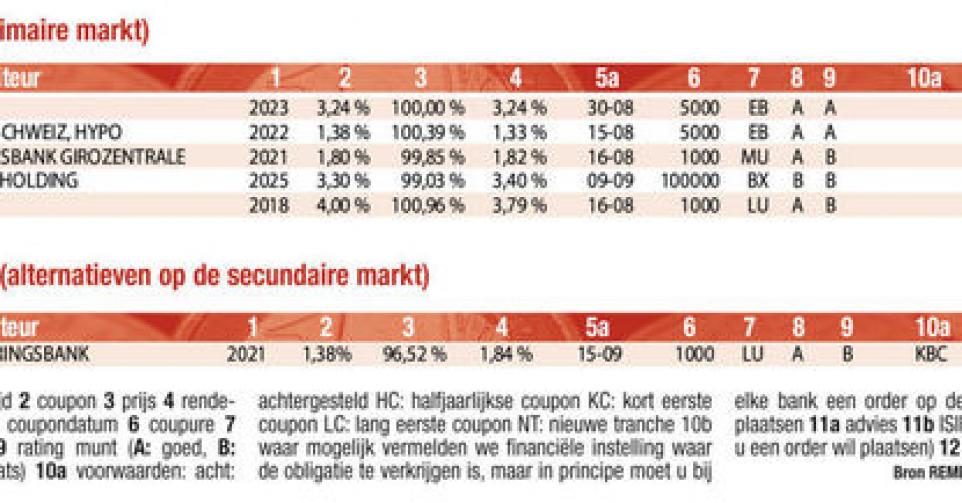

De korte lijst met nieuwe uitgiften is geen teken van een rustende primaire markt. De markt blijft overspoeld door nieuwe uitgiften. De meeste zijn echter niet voor de particuliere belegger bestemd, of hun intekenperiode is zo kort dat ze geen kans krijgen om in de tabel te verschijnen. Alle nieuwe emissies zijn technisch correct. Wel nuanceren we de voorwaarden van Bayerische Landesbank. Het betreft een gedekte obligatie die evenveel biedt als een eersterangsemittent (zie alt.1). De gegevens voor Brussels Airport Holding (BBB-) zijn voorlopig. Als ze blijven wat ze zijn, biedt het stuk 0,82% meer dan het marktgemiddelde, wat aan de lage kant is. Op de grijze markt wisselt het stuk precies tegen de intekenprijs van eigenaar. De Wereldbank (AAA, supranationaal) in Mexicaanse peso (MXN) is correct. De munt beweegt wispelturig. Hij verstevigde met 0,6% de afgelopen week. Hij dient als alternatief voor de USD en brengt zowat tweemaal meer op dan de Amerikaanse munt. Tegenover de euro en tegen de inschrijvingsvoorwaarden beschikt men over een wisselbuffer van 11,6%, te spreiden over de vijf jaar die de lening loopt.