Op de internationale obligatiemarkt is de jacht op rendement opnieuw ingezet.

De gebeurtenissen in Oekraïne zorgden voor afleiding. Dat het land er eigenlijk geen baat bij heeft om de banden met het Westen nauwer aan te halen, daarbij staat niemand stil. De Verenigde Staten en Europa hebben geijverd om de Oekraïense regering ten val te brengen, maar dat moet de aandacht voor hun tekortkomingen verbergen.

In Europa moeten de regeringsleiders en de Europese instanties een beslissing nemen in twee belangrijke dossiers die ze zichzelf hebben aangedaan: de bankenunie en de invoering van een transactiebelasting, beter bekend onder de naam Tobin-taks. De Duitse regering is gekant tegen beide voorstellen, maar ze kan ze niet openlijk afwijzen. Daarom zorgt ze ervoor dat ze zo ingewikkeld en omslachtig worden gedefinieerd dat ze ontoepasbaar zijn.

Tobin-taks

Bij de Tobin-taks wordt in een hele waaier uitzonderingen voorzien, die vooral betrekking hebben op afgeleide producten, dus op de meest verstorende financiële producten van de markt. De Fransen steunen het Duitse standpunt. Begrijpelijk, want Franse grootbanken zoals Société Générale en BNP Paribas zijn befaamde spelers op de afgeleide markten. Beide regeringen willen niet dat hun banken onderdoen voor hun Britse tegenhangers.

Voor de bankenunie wil de Duitse regering een uiterst omslachtige procedure opleggen. Zo zal het fonds dat belast is met de steun slechts 55 miljard EUR groot zijn. Een onbenullig getal in vergelijking met het balanstotaal van het Europese bankwezen, dat duizendmaal groter is. Maar zelfs dan mag dat fonds geen steun verlenen, zolang de lidstaten hun toestemming niet hebben gegeven. De verborgen bedoeling van die voorwaarden is te vermijden dat de bankschulden worden verdeeld onder de lidstaten.

Duitsland wil bovendien dat het fonds pas operationeel wordt als de banken hun onmetelijke en waardeloze schuldvorderingen hebben weggewerkt. De banken zitten boordevol staatspapier, wat die onderneming flink vertraagt. Intussen moeten de lidstaten zelf inspringen in geval van onheil. Door de zaken zo te benaderen, lossen de Europese regeringen niets op. Ze denken dat ze zichzelf tijd gunnen, maar in werkelijkheid ondermijnen ze het bankwezen en, onvermijdelijk, de toekomst van de euro.

Ware ravages

In de Verenigde Staten zijn de problemen evenzeer nijpend, maar op een ander niveau. Sinds kort worden de Amerikaanse grootbanken gedagvaard voor allerhande malafide praktijken. Volgens het Amerikaanse rechtssysteem kunnen de banken een veroordeling vermijden door een forse boete te betalen. Dat verklaart hoe het komt dat er nog geen enkele bankier achter de tralies zit.

Toch richten de onderzoeken ware ravages aan. Nog nooit werden zo veel zelfdodingen van vooraanstaande bankiers geteld als sinds begin dit jaar. Een tiental slachtoffers vielen bij de grootbank JP Morgan Chase: directeurs van arbitragetafels, van het departement van de afgeleide producten en dat van de internationale handelsrelaties. Zelfs de Federal Reserve (Fed), de Amerikaanse centrale bank, bleef niet gespaard.

Verzwakte roebel

De media bleven daar bijzonder stil over. Ze keken liever naar Kiev en legden alles uit in functie van de gebeurtenissen daar. Zo zou de forse daling van de roebel (RUB) te wijten zijn aan de spanningen in Oekraïne. De Russische munt verloor inderdaad 1,95% de aflopen week. Bij nader nazicht blijkt dat veel westerse speculanten hun posities vervroegd hebben afgesloten, terwijl de Russische centrale bank het vertikte tussenbeide te komen. Rusland kampt, net zoals elk ander land, met een vervelende groeivertraging. De muntdepreciatie komt dan ook goed van pas om de economie aan te zwengelen. Ook de overige Oost-Europese munten bezweken. De Hongaarse forint (HUF) raakte 0,9% kwijt, de Poolse zloty (PLN) 0,4%.

Andere grondstoffenmunten hadden het ook zwaar te verduren. Deze keer werd de groeivertraging in China als de boosdoener aangeduid. De Canadese dollar (CAD) verloor 1,9%, de Australische naamgenoot (AUD) 0,7% en de Nieuw-Zeelandse (NZD) 1,1%. De Zuid-Afrikaanse rand (ZAR) moest 1% prijsgeven, geveld door de stakingen in de mijnsector. Opvallend was het puike herstel van de Braziliaanse real (BRL), die 0,8% verstevigde. De obligaties in BRL wonnen ook aardig wat terrein.

Op de internationale obligatiemarkt is de jacht op rendement opnieuw ingezet. Bedrijfspapier en zelfs rommelpapier profiteerden ervan. In EUR veerden de leningen van Cyprus weer op. Anderzijds zagen we een instorting van de noteringen van de stukken van Hypo Alpe Adria, de Oostenrijkse bank die nauwe banden onderhoudt met Italië en de republieken die ontstonden bij het uiteenvallen van Joegoslavië. De Oostenrijkse regering sluit een faillissement niet uit. In Amerikaanse dollar (USD) verdapperden de stukken op naam van Oekraïne, terwijl die van Kiev onderuitgingen. In pond (GBP) moesten de dienstverlenende instellingen een flinke pas achteruit doen, terwijl het rommelpapier daar eveneens aantrok.

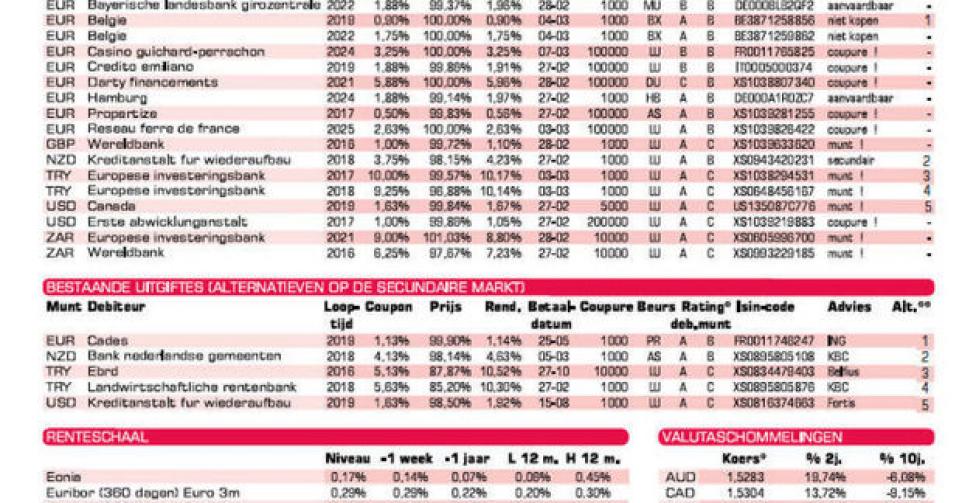

Banken blijven de primaire markt overstelpen met hun nieuwe uitgiften. En zoals altijd ondersteunen ze de koersen ervan op de grijze markt. Darty (BB-), de Franse keten gespecialiseerd in huishoudapparatuur, biedt 4,42% meer dan het marktgemiddelde met zijn lening in EUR op zeven jaar. Het is jammer dat de coupures zo omvangrijk zijn. Het stuk wisselt nu al tegen 103,41% (5,36%) van eigenaar op de grijze markt. Dezelfde opmerking geldt voor de Franse warenhuisketen Casino (BBB-). De twee Belgische staatsbons zijn allesbehalve aantrekkelijk. U vindt probleemloos kwalitatief beter op de secundaire markt.

Twee ZAR-uitgiften interessant

In exotische munten zijn alleen de twee uitgiften in ZAR interessant. Ze komen alleen in aanmerking voor beleggers die een positie moeten verlengen of die een deviezenverlies goed te maken hebben. Koop liever een ZAR-lening onder pari (100%). De nieuwe schijf van KfW (AAA, met Duitse staatsgarantie) in NZD is te duur. U koopt het beste de bestaande op de secundaire markt tegen 97,13% (4,5%) of u opteert voor BNG (AAA, met Nederlandse staatsgarantie, alt. 2), die voordeliger uitkomt zolang de kosten en het prijsverschil lager dan 1,45% uitvallen. De twee uitgiften in Turkse lira (TRY) zijn scherp geprijsd. U vindt beter op de secundaire markt. Een lening in TRY koopt u hoe dan ook fors onder pari.