De meeste munten die onlangs zwaar werden geteisterd, herstelden zich op de wisselmarkt. Maar dat betekent niet dat het tij is gekeerd.

Het zijn merkwaardige tijden. Het Duitse Grondwettelijk Hof durft zich niet uit te spreken over de bevoegdheid van de Europese Centrale Bank (ECB) om overheidspapier rechtstreeks op de markt aan te kopen. Het stelt de vraag of zulke ingrepen nog behoren tot het monetaire beleid en of ze niet indruisen tegen de verdragen die betrekking hebben op de ECB. Het wil daarom dat het Europees Hof zich over die kwestie zou buigen.

Dat het Grondwettelijk Hof zich niet heeft uitgesproken, werd in financiële kringen als een overwinning geïnterpreteerd. Maar die euforie lijkt ons voorbarig. Zodra de Europese instanties bepaalde onzekerheden hebben uitgeklaard, kan het Hof nog altijd zijn toestemming weigeren. Aan de vooravond van de geplande stresstests kan zoiets moeilijk als positief worden beschouwd, temeer omdat de onrust bij de Europese grootbanken aardig begint toe te nemen.

Doorschuiven van activa

De ECB moet binnenkort de lijst publiceren van alle activa die ze onder ogen wil krijgen. Daar maakt overheidspapier hoe dan ook deel van uit. Maar de ECB heeft al maanden geleden aangekondigd dat ze elk papier afzonderlijk zal behandelen. De banken moeten periodiek een balans opstellen waarin ze alles keurig vermelden. Nu blijkt dat ze regelmatig hun balansen opfleuren.

Eind vorig jaar wisten ze voor zowat 887 miljard euro (EUR) weg te moffelen, vooral perifeer overheidspapier. Ze proberen ook insolvabele leningen naar elders door te sluizen, zodat hun balans er beter uitziet dan in werkelijkheid het geval is. De vraag is echter of die verkopen echt zijn, of gewoon neerkomen op het doorschuiven van activa. Het zou niet de eerste keer zijn dat banken op zo’n manier vervelende balansposten tijdelijk doorgeven aan instellingen buiten de banksector.

De wijze waarop dat gebeurt, is vrij eenvoudig. De bank hoeft alleen maar haar kapitaalkrachtigste cliënten uit te zoeken, die zich bereid willen verklaren de vervelende activa over te nemen, in ruil voor een kleine tegemoetkoming. Officieel verkoopt de bank die activa, maar tegelijk verleent ze die cliënt een optie die hem toelaat de activa terug te keren. De verkoop en de optie verschijnen in de boeken, maar in een totaal andere rubriek. De prijs ervan is gelijk aan de waarde van de betrokken activa, terwijl de uitoefenprijs bespottelijk laag is. De bank heeft op die manier het eigendomsrecht over die activa tijdelijk doorgegeven aan de cliënt, zonder dat ze de bank eigenlijk hebben verlaten.

Diezelfde banken ijveren er vandaag bij de ECB voor om haar wapenarsenaal uit te breiden. De banken verlangen dat de ECB aandelen rechtstreeks op de beurzen zou kopen, om zo de markt te stabiliseren. Wat ze dus niet via monetaire kanalen toegewezen krijgen, willen de banken verkrijgen via andere wegen, die niets te maken hebben met het monetaire beleid.

Wisselkoersmanipulatie

Na het Libor-schandaal is er een nieuw schandaal in de maak, deze keer over de manipulatie van wisselkoersen. Een twaalftal banken wordt op het matje geroepen. De wisselmarkt, die in enkele jaren tijd bijna verdubbelde door de gulheid van de centrale banken aan hun bankwezen, zet dagelijks ongeveer 5300 miljard dollar (USD) om. In omvang is ze de grootste markt. Dat de koersen er worden gemanipuleerd, staat buiten kijf; alle koersen worden gemanipuleerd. Nu is gebleken dat het Argentijnse filiaal van Deutsche Bank begin januari de lont aan het kruitvat stak. De recente wisseloorlog heeft dus weinig te maken met macro-economische aangelegenheden, zoals overal te lezen staat.

De meeste munten die onlangs zwaar werden geteisterd, herstelden zich op de wisselmarkt. Maar dat betekent niet dat het tij is gekeerd. Sommige groeilanden hebben hun les geleerd en – zoals we hier hadden voorspeld – beginnen zich los te maken van de dollar en de westerse markten. Afrikaanse centrale banken ruilen het overgrote deel van hun wisselreserves in USD om tegen Chinese yuan (CNY). De omvang van die ruil is onbenullig tegenover de grootte van de markt en oefent geen invloed uit op het marktgebeuren. Het is niettemin een teken aan de wand dat er grondige veranderingen op til zijn.

AUD winst, GBP verliest

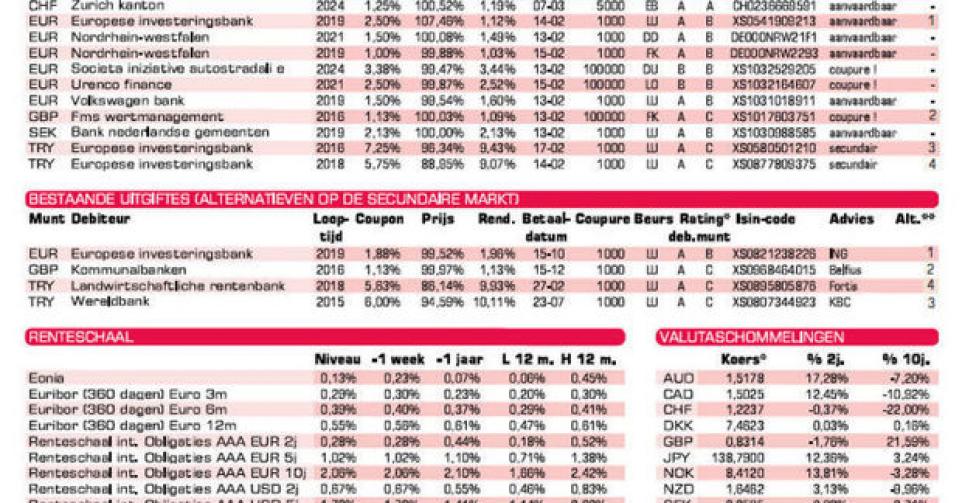

Bij de winnaars van de week bekleedde de Australische dollar (AUD) de eerste plaats, met een winst van 2,2%. Hij werd gevolgd door de Turkse lira (TRY), die 1,9% herwon. De Zuid-Afrikaanse rand (ZAR), de Poolse zloty (PLN) en de Hongaarse forint (HUF) herstelden met 1,4%. De Nieuw-Zeelandse dollar (NZD) won 1,3%, evenveel als de Braziliaanse real (BRL). De USD verloor 0,4%. Het pond (GBP) ging 1,2% onderuit.

Op de kapitaalmarkt trokken de bedrijfsobligaties opnieuw aan, terwijl het bankpapier terrein moest prijsgeven. De bewegingen bleven gering en hun invloed op de renteschalen was verwaarloosbaar. De meeste schalen vervlakten lichtjes, de kortetermijntarieven klommen een beetje, terwijl de langetermijntarieven daalden.

Uitgiften met veranderlijke coupon

Op de primaire markt kwamen er, naast de gebruikelijke aanvullende schijven, meer en meer uitgiften met een veranderlijke coupon. Dat zijn stukken die het beste passen om met stijgende rentetrend mee te gaan. Voor particuliere beleggers zijn zulke stukken minder geschikt. De instap is meestal omvangrijk. Markttechnisch worden die obligaties per lot van minstens 1 miljoen, liefst 10 miljoen verhandeld.

KBC (A-) stelt kleine beleggers een alternatief voor in USD. Het gaat om een zesjarige lening die tot 2017 een jaarlijkse coupon uitkeert van 3,1%. Nadien zal die overeenstemmen met driemaal het verschil tussen het tien- en het tweejarige swaptarief, zonder lager te kunnen uitkomen dan 1% en niet hoger dan 4,5%. Het rendement tegen de uitgifteprijs ligt dus tussen 1,97 en 4,15%. De omvang van de lening zal afhangen van haar succes bij de intekenaars. KBC hoopt tussen 5 en 100 miljoen geplaatst te krijgen. Deze uitgifte is alleen weggelegd voor speculatief aangelegde beleggers die de dollar vertrouwen.

In EUR zal Volkswagen Bank (A-) zeker op de belangstelling van particuliere beleggers kunnen rekenen. De uitgiftevoorwaarden zijn weliswaar vrij scherp: de lening biedt amper 0,43% meer dan het marktgemiddelde. Ze wisselt echter al boven pari (100%) van eigenaar op de grijze markt. De twee aanvullende schijven van de EIB (AAA, supranationaal) in TRY zijn te duur. Tegenover de EIB 7,25%, waarbij 23 dagen verlopen interesten te vergoeden zijn, stellen we de Wereldbank (AAA, supranationaal, alt. 3) voor, die voordeliger blijft zolang de kosten en het prijsverschil lager uitkomen dan 0,97%. Landwirtschaftliche Rentenbank (AAA, met waarborg van Duitsland, alt. 4) is te verkiezen boven de EIB 5,75% zolang de kosten en het prijsverschil kleiner zijn dan 2,87%. Bij die schijf zijn 317 dagen verlopen interesten te vergoeden.