Op de obligatiemarkten maakt iedereen jacht op hoge rendementen.

De financiële markten zullen de komende weken worden gedomineerd door twee doorslaggevende gebeurtenissen. De eerste is en blijft het Griekse drama, de tweede de Britse parlementsverkiezingen die op 5 mei plaatsvinden. Beide zaken kunnen voor hernieuwde zenuwachtigheid zorgen. Vanaf woensdag al kunnen we de sfeer proeven tijdens de gezamenlijke vergadering van het Internationaal Monetair Fonds (IMF) en de Wereldbank in Washington.

Griekse drama

Dat Griekenland onder druk wordt gezet door de Europese instanties, hoeft geen betoog meer. De Europese leiders dulden duidelijk geen dwarsliggers in hun rangen. Jammer genoeg slagen ze er niet in de Griekse regering om te buigen. Integendeel: de aandacht wordt gevestigd op de Griekse schuldenproblematiek. Wie er even bij stilstaat, beseft ogenblikkelijk dat in de huidige omstandigheden en onder de actuele voorwaarden, het schiereiland onmogelijk zijn engagementen kan naleven.

Er wordt gelachen met de herstelplannen die het land voorstelt. De voornemens blijken te vaag en het cijfermateriaal onrealistisch. Alsof soortgelijke plannen uitgebracht door andere lidstaten geloofwaardiger zouden zijn. Ook de redenering van de Europese Centrale Bank (ECB) houdt geen steek: ze kan geen geld verschaffen aan de Griekse regering, noch aan de Griekse banken, omdat de nieuwe regering de herstelplannen van de vorige regering overboord heeft gegooid. De ECB spendeert bijna 60 miljard euro (EUR) per maand aan de aankoop van diverse schuldbewijzen en kan geen 2 miljard uittrekken voor Griekenland? Schulden worden doorgerold als een staat ze niet tijdig kan terugbetalen. Waarom eisen dat het anders moet verlopen met Griekenland?

Geen Russisch geld

Het bezoek van de Griekse eerste minister Tsipras aan de Russische president Poetin was een doorn in het oog van de Europese leiders. Zij vreesden dat Griekenland financiële hulp ging vragen aan Rusland, wat hun gezag over het schiereiland ernstig zou afzwakken. Officieel heeft Griekenland geen geld gevraagd aan Rusland. Een reeks economische samenwerkingsakkoorden werd ondertekend, zonder onmiddellijk gevolg. Niemand weet echter wat achter de schermen is overeengekomen. Hoe dan ook, Rusland zal zijn invloed binnen Europa versterken. Het beschikt nu al over Cyprus en zal vermoedelijk een grotere invloed op het Griekse gebeuren verwerven.

Voor Europa zijn strengere sancties tegen Rusland nu een onmogelijkheid geworden. Wat al een eerste en een niet te versmaden overwinning voor Poetin betekent, waarvoor Griekenland allicht een dankbetuiging in de een of andere vorm zal krijgen. Elke ontsporing zal vanaf nu door de Europese leiders op de rug van Poetin worden geschoven. Dat staat nu als een paal boven water.

Eurofobe overwinning?

Tot de Britse verkiezingen achter de rug zijn, zullen de wissel- en kapitaalmarkt flink verstoord worden. Want net als een Grexit de instorting van de eurozone kan veroorzaken, zou een eurofobe overwinning in Engeland het doodvonnis voor de Europese Unie kunnen betekenen. Het pond (GBP) maakte al grillige slingerbewegingen de afgelopen week. De onzekerheid over de uitslag van de stembusgang bemoeilijkt bovendien het uitstippelen van een gepast monetair beleid, zowel in Engeland zelf als op het Europees continent. De lage rentestand in beide regio’s tast het interventiearsenaal aan dat beide centrale banken kunnen aanwenden. De EUR en het GBP zullen de meest kwetsbare munten zijn de komende weken.

De EUR verzwakte de afgelopen week tegenover alle andere munten. Ondanks de grotere onzekerheid over de eerstvolgende rentestijging in de Verenigde Staten wist de dollar (USD) met 2,5% te verstevigen. Het GBP eindigde de week met een winst van 1%. Ook de Japanse yen (JPY) klom 1,8% hoger. Het spectaculairste herstel viel te beurt aan de Russische roebel (RUB) die in een week tijd met 13,4% omhoogschoot. Ook de Oost-Europese munten herstelden, zij het in mindere mate. De grondstoffenmunten verstevigden eveneens, met de Braziliaanse real (BRL) voorop, met een winst van 5,1% en de Noorse kroon achteraan met een winst van slechts 0,4%.

Onwennige kapitaalmarkt

Op de kapitaalmarkt begint de lage rentestand heel wat kopzorgen te veroorzaken. Obligaties gedragen zich hoe langer hoe minder als vastrentende effecten en neigen meer naar speculatieve instrumenten. Door de negatieve rendementen kloppen de onderliggende wetmatigheden niet meer. Beter gezegd, ze worden irrelevant en daarom niet langer toepasselijk. De belegging biedt geen rentevergoeding meer naargelang het risico, noch de duur van de lening. Het winstpotentieel is uitsluitend afkomstig van de koersbeweging. En die kan alleen positief uitdraaien als de markt stelselmatig wordt overspoeld met vers geld. De dag dat alle centrale banken hun monetaire versoepeling staken, zullen ze een ware bloedbad ontketenen.

Er heerst nu al geldkrapte in sommige marktsegmenten. Bovendien belandt het uitgedeelde geld niet altijd daar waar het het meest bruikbaar is. Verschillende studies, waaronder het jongste rapport van het IMF, tonen aan dat de geldconcentratie buiten het bankwezen toeneemt door toedoen van het bankwezen zelf. Het geld belandt dus meer en meer in ongereglementeerde markten en kanalen, gekend als schaduwbanken. Centrale banken en het IMF maken zich grote zorgen over hun ondoorzichtige activiteit. Wij kunnen daaruit maar één ding besluiten: het monetaire beleid zal niet snel van koers kunnen veranderen. Wij zitten dus opgezadeld met zeer lage rentetarieven, en dat voor nog een afzienbare tijd.

Lichte verstrakking

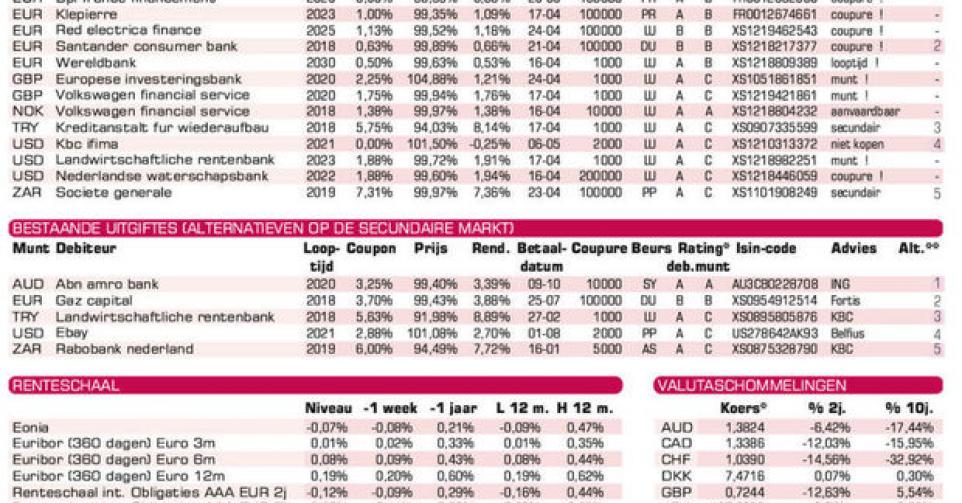

Dat maakt dat iedereen op de obligatiemarkt jacht maakt op hoge rendementen. Het rommelpapier profiteerde daarvan het meest, en dat in alle munten. De koerswinsten overschreden zelden 4%. Het bedrijfspapier van betere kwaliteit leed hieronder, net als de soevereine debiteurs met hun langetermijnobligaties. Daardoor zijn de renteschalen lichtjes verstrakt. Ze vertoeven allemaal wel onder het niveau van het begin van het jaar.

Op de primaire markt blijven emittenten elkaar verdringen. Er komt voor iedereen wat wils uit. BNP Paribas Fortis Funding (A) brengt een vijfjarige lening in Australische dollar (AUD) uit. De voorwaarden zijn bijzonder krap. U vindt probleemloos beter op de secundaire markt. De twee uitgiften in GBP zijn technisch correct en komen alleen in aanmerking voor hen die de munt effectief benutten. Er zijn 48 dagen verlopen interesten te regelen bij de EIB. VW Financial (A) in NOK kan voor de herbelegging van vervallen stukken dienen. De nieuwe schijf van KfW (AAA, met Duitse staatswaarborg) in Turkse lira (TRY) oogt aantrekkelijk maar is eigenlijk veel te duur geprijsd. Er zijn 26 dagen verlopen interesten te vergoeden. Op de grijze markt is het stuk 1,5% goedkoper te bemachtigen. Kies echter voor Landwirtschaftliche Rentenbank (AAA, met Duitse staatswaarborg, alt. 3), zolang de transactiekosten en het prijsverschil lager uitkomen dan 1,93% en uitsluitend met het doel om geleden wisselverliezen gedeeltelijk goed te maken.