De Europese Centrale Bank heeft beslist om alweer niets te ondernemen.

De jongste werkgelegenheidscijfers uit de Verenigde Staten blijken bemoedigend. Maar de banencreatie is nog niet van die aard dat ze een verstrakking van het monetaire beleid inluidt. Een geruststelling, zeker voor de banken. Waarom sloot Wall Street afgelopen vrijdag dan zo paniekerig? Twee centrale banken, de Federal Reserve (Fed) en de Bank of England, hebben hun rapport over de gezondheid van hun banksector bekendgemaakt. Daarin staan verontrustende zaken.

Zorgen om grootbanken

Beide rapporten beklemtonen dat de meeste grootbanken insolvabel zijn. De resultaten van de stresstests die ze onlangs doormaakten, zijn ronduit alarmerend. Banken zoals Banco Santander, Citigroup, HSBC en Royal Bank of Scotland zijn niet alleen onvoldoende gekapitaliseerd, ze zitten boordevol waardeloze schuldvorderingen. De Fed ziet geen andere uitweg dan beslag te leggen op een deel van de spaargelden om hun rekeningen aan te zuiveren. De Bank of England is van oordeel dat niemand nog kan overzien hoe banken moeten worden gered in geval van financieel onheil. Geen van beide instellingen stelt echter de scheiding van de speculatieve activiteiten van de rest voor.

Sommige grootbanken gebruiken nu al spaargeld om dubieuze verrichtingen te financieren. Iedereen herinnert zich nog de Londense walvis van JP Morgan, geheel gefinancierd met deposito’s gewaarborgd door de Amerikaanse FDIC. Ook de financiële moeilijkheden van het Chinese bankwezen die vandaag de voorpagina’s halen, zijn niet vreemd aan de woekerpraktijken van de westerse grootbanken.

China reageert

Sommige grootbanken profiteerden van de gulheid van de westerse centrale banken om massaal te speculeren in China, voornamelijk in vastgoed en grondstoffen. Ze pompten meer dan 1200 miljard dollar (USD) in die regio en ontwrichtten de regionale banken. De Chinese autoriteiten hebben meermaals geprobeerd die activiteiten stop te zetten. Enkel malen hebben ze de interbancaire rente tot ongeziene hoogten doen oplopen. Na de kortstondige paniek die die maatregel veroorzaakte, hervatten die speculatieve praktijken snel.

Afgelopen maand beslisten de autoriteiten drastischer op te treden door de koers van de yuan (CNY) tegenover de dollar stelselmatig te devalueren. De regering heeft relancemaatregelen aangekondigd ten bedrage van ongeveer 5000 miljard USD. Westerse banken hoopten dat hun Chinese correspondenten daarvan zowat 2000 miljard zouden ontvangen, wat hun speculatieve posities voorlopig zou vrijwaren. De Chinese autoriteiten hebben te kennen gegeven dat de enveloppe in geen geval voor de banken bestemd was. Banken als HSBC, Lloyds en Standard Chartered, de actiefste van de groep, panikeren vandaag. Hun carrytrades dreigen met heuse verliezen af te sluiten.

Rusland reageert ook

Tegelijk zet Rusland meer vaart achter zijn voornemens om de dollar te verbannen van zijn internationale verrichtingen. Binnenkort mogen de Russische banken uitsluitend roebels (RUB) in ontvangst nemen als betaling voor Russische uitvoer. De aankondiging verstevigde meteen de munt, die 1,4% hoger eindigde tegenover de euro (EUR) de afgelopen week. De ondoordachte sancties die het Westen nam, beginnen nu al hun tol te eisen. Sinds de financiële ondergang van Griekenland en Cyprus stonden heel wat Russische bedrijven klaar om bepaalde sectoren volledig over te nemen. Zo waren de Russische spoorwegen bereid hun Griekse sectorgenoot in te lijven. Nu blijkt dat het hoofd van de Russische spoorwegen op de lijst staat van de personen die niet langer welkom zijn in Europa. De overname gaat voorlopig niet door. Griekenland blijft dus met zijn financiële problemen zitten.

Lichte terugval euro

De Europese Centrale Bank (ECB) heeft beslist om alweer niets te ondernemen. Haar voorzitter, Mario Draghi, kondigde opnieuw aan dat zijn instelling paraat stond om in te grijpen. Niemand weet echter op welke manier. Inmiddels nadert het deflatiegevaar. In financiële kringen voorspelt men dat de ECB rechtstreeks staatspapier zou kopen op de secundaire markt; nieuwe uitgiften op de primaire markt zijn uit den boze, want dat zou overeenstemmen met directe overheidshulp, wat de ECB officieel weigert. De EUR verloor 0,4% tegenover de USD. De renteschaal verstrakte lichtjes, zoals ook die van de andere munten.

Op de wisselmarkt kon de USD geen voordeel halen van de aanmoedigende werkgelegenheidscijfers. Hij verloor een deel van de terreinwinst op het einde van de week. Het pond (GBP) moest 1% afstaan, nu blijkt dat de conjuncturele vooruitzichten toch niet zo aantrekkelijk zijn. De grondstoffenmunten verstevigden verder, zij in een veel trager tempo dan voordien. De forse prijsdaling van zuivelproducten speelde de Nieuw-Zeelandse dollar (NZD) parten. De munt verloor 1%, terwijl zijn Australische naamgenoot 0,5% verdapperde.

De aankondiging van een mogelijke fusie tussen de twee grootste cementproducenten, Lafarge en Holcim, beïnvloedde de notering van hun obligaties op de kapitaalmarkt. Die van Lafarge klommen met gemiddeld 2%, terwijl die van Holcim 1% lager eindigden. Zoals vorige week presteerden de Russische emittenten voortreffelijk. Ze hebben allemaal zo goed als al hun verlies van de voorbije weken goedgemaakt. Ook de Turkse emittenten verstevigden tot 2% na de uitslag van de verkiezingen. De lira (TRY) sprong 2,9% hoger. Een ideaal moment om posities in die munt af te bouwen als ze niet te erg verlieslatend zijn.

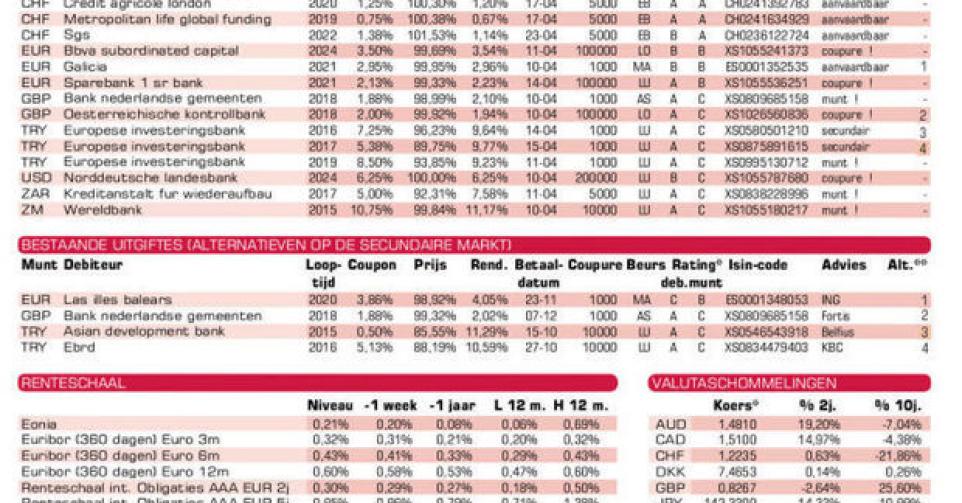

Veranderlijke coupon

Op de primaire markt blijven de banken onverminderd hun stukken plaatsen. Kenmerkend is wel dat er steeds meer uitgiften verschijnen met een veranderlijke coupon. Een voorbode van een algemene rentestijging? De Europese Investeringsbank (AAA, supranationaal) verhoogt het uitstaande bedrag van tal van haar leningen in TRY. Met uitzondering van die met een coupon van 8,5%, zijn de andere veel te duur. We verwijzen naar de alternatieve stukken in de tabel. Let wel, de renteschaal in TRY is invers: hoe korter de looptijd, hoe hoger het rendement.

KfW (AAA, met Duitse staatsgarantie) in Zuid-Afrikaanse rand (ZAR) is keurig geprijsd en komt in aanmerking voor wie wisselverliezen goed te maken hebben. De twee uitgiften in AUD zijn correct, maar we zijn geen koper van bankpapier. De Wereldbank (AAA, supranationaal) lanceert een nieuwe munt, de Zambiaanse kwacha (ZMW), ongeveer 11 eurocent waard. De lening is heel kort, niet eens anderhalf jaar, draagt een halfjaarlijkse coupon en biedt een rendement van 11,17%. De uitgifte is vrij klein, amper 75 miljoen ZMW (8,9 miljoen EUR) en zal geen vlotte handel kennen. De betalingen gebeuren in USD, wat dus een dubbel wisselrisico inhoudt. Alleen goed voor diversificatie.