De Magnificent Seven lijken zich te vergalopperen in hun AI-investeringen. Hun aandeelhouders dreigen daar de dupe van te worden.

De Magnificent Seven laten zich zo erg meeslepen in de AI-hype, dat ze als bedrijven een fundamentele gedaanteverwisseling ondergaan en veel van de troeven waarop hun succes is gebouwd, dreigen te verliezen, stelt Kai Wu, oprichter en strateeg van de Amerikaanse vermogensbeheerder Sparkline Capital.

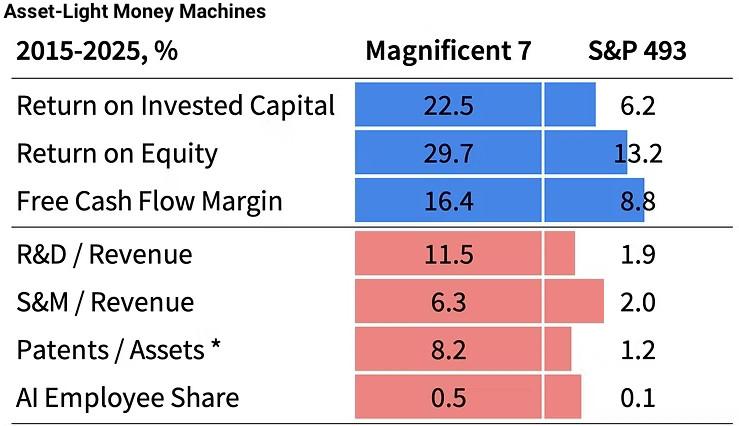

Wu’s uitgangspunt is eenvoudig. De grote techbedrijven danken hun enorme winstgevendheid aan hun zogenoemde asset light-model, een bedrijfsmodel dat weinig kapitaalinvesteringen vereist. Hun waarde hing tot voor kort voor een groot deel af van hun immateriële activa. Bij Alphabet is dat het zoekalgoritme van Google, bij Meta de netwerkeffecten van Instagram en Facebook. Microsoft dankt zijn bijna onwrikbare monopolie aan een mengeling van netwerkeffecten, merkbekendheid en het feit dat het voor zijn klanten veel kost om van softwareleverancier te veranderen.

Het kost de techbedrijven relatief weinig om die immateriële competitieve voordelen op peil te houden. Daardoor halen ze abnormaal hoge rendementen op het geïnvesteerde kapitaal en stroomt de cash hen aan een nooit gezien debiet toe. ‘Asset light money machines’ noemt Wu ze.

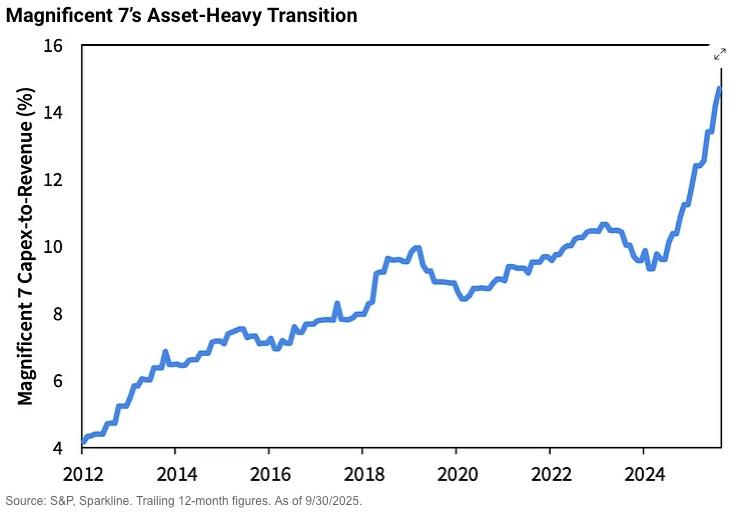

Alleen zijn ze dat model momenteel in ijltempo aan het omgooien naar een asset heavy-variant door massaal te investeren in fysieke datacentra om hun AI-modellen en -toepassingen mee te trainen.

Hun kapitaalinvesteringen in verhouding tot hun omzet zijn de voorbije vijf jaar bijna verdubbeld.

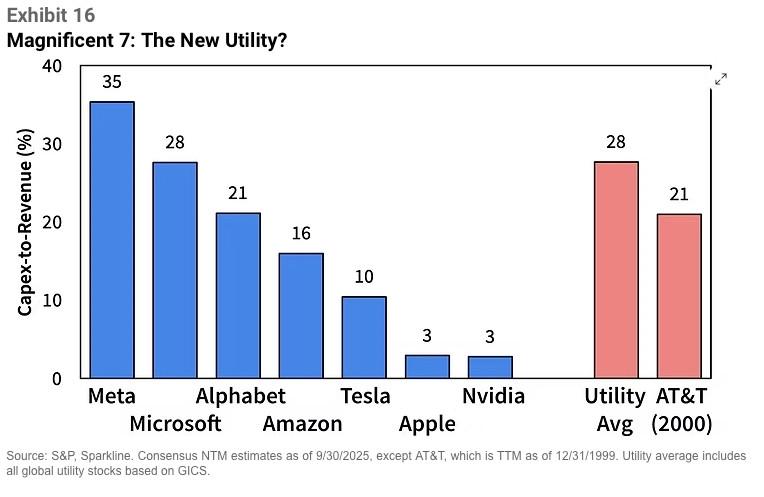

Sommige zijn op dat front de nutsbedrijven al voorbijgestoken.

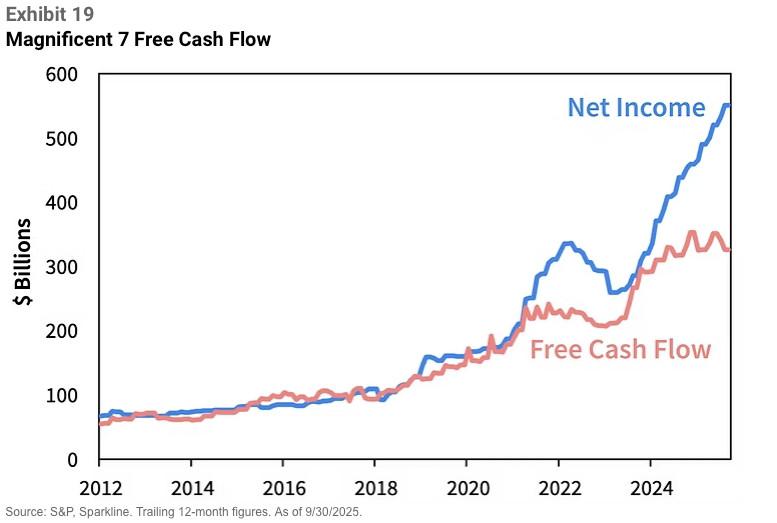

De eerste tekenen daarvan duiken al op in hun kasstroomtabellen. En zoals al meermaals herhaald op deze pagina’s: “Cash is sanity, profit is vanity.”

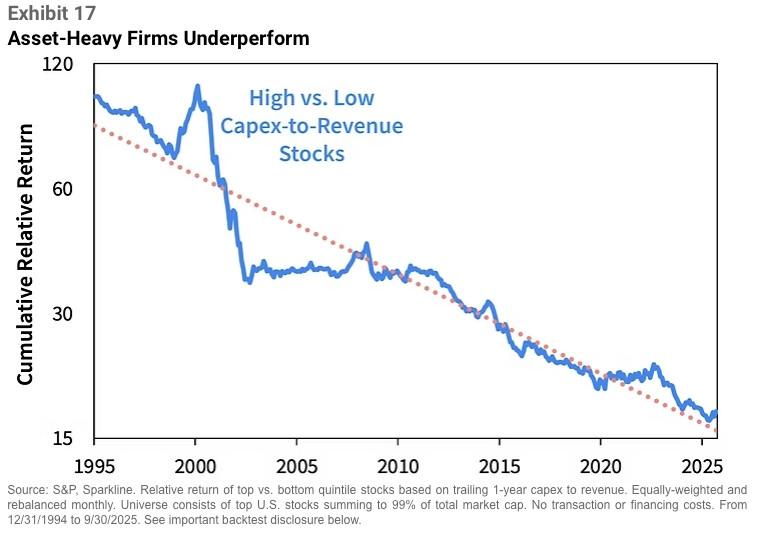

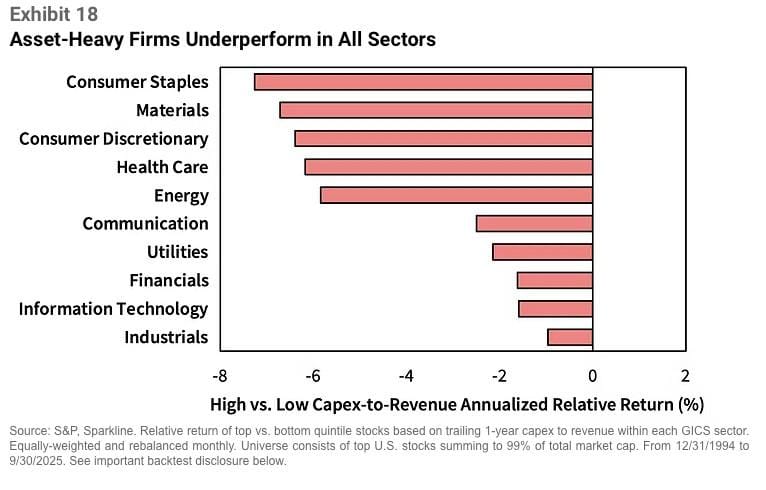

Dat is een veeg teken voor hun aandeelhouders, want bedrijven met hoge kapitaalinvesteringen doen het op de beurs minder goed dan hun investeringsschuwe concurrenten.

En dat in alle sectoren.

Volgens schattingen zullen de grote techbedrijven de komende jaren zo’n 5.000 miljard dollar investeren in AI-datacenters en -infrastructuur. Om die investeringen winstgevend te maken moeten ze tegen 2030 uit hun AI-producten en diensten een jaaromzet van 2.000 miljard dollar halen.

Momenteel halen ze daar nog maar 20 miljard uit, een honderdste. Om de huidige investeringen in AI te rechtvaardigen moeten ze dus hun AI-inkomsten de komende jaren maal 100 doen gaan. Zoals een oud Vlaams minister-president ooit zei: “Wie gelooft die mensen nog?”

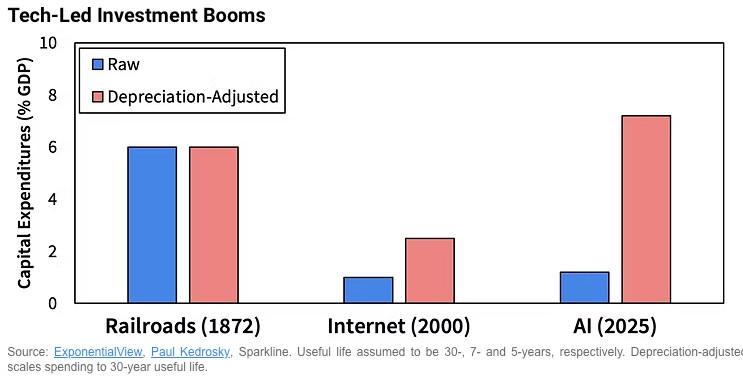

Wu trekt de parallel met de uitbouw van het Amerikaanse spoornet eind negentiende eeuw en de uitbouw van de telecominfrastructuur eind twintigste eeuw. In beide gevallen investeerden een kleine schare bedrijven massaal in de toen gehypete technologie: treinsporen en glasvezelnetwerken.

In nominale termen waren de spoorweginvesteringen omvangrijker dan de huidige datacenteruitbouw. Maar als je afschrijvingen mee in rekening brengt, breken de AI-investeringen alle records. Een treinspoor heeft een levensduur van dertig jaar, de chips in datacenters een van drie tot vijf jaar, afhankelijk van wie het zegt. Meta, Microsoft en Google zeggen dat ze hun datacenterchips op vijf jaar afschrijven. Hun voornaamste leverancier, Nvidia, zegt ze die om de drie jaar moeten vervangen.

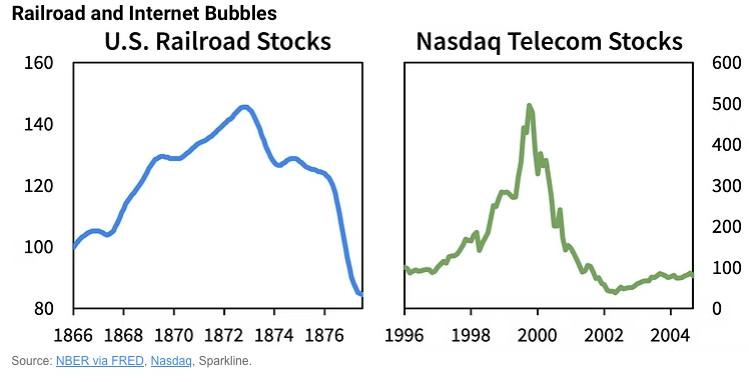

Alleen hebben de spoor- en de telecomboeren weinig plezier beleefd aan hun investeringslust. Die zorgde voor een te groot aanbod voor onvoldoende vraag, waardoor de prijzen voor treinvervoer en internetbandbreedte in elkaar stuikten, samen met de aandelenkoersen van de betrokken bedrijven.

Zoals Wu zegt: massale investeringsgolven vereisen een massale vraag naar die producten en diensten. Bestaat die vraag vandaag? Zijn consumenten en bedrijven de komende jaren bereid die 2.000 miljard dollar per jaar op tafel te leggen?