De gebeurtenissen van de voorbije week hebben de markten flink door elkaar geschud. Op de kapitaalmarkt waren de spanningen soms hevig. Het bankpapier kreeg het overal heel lastig.

We hebben een bijzonder woelige week achter de rug. Ze begon vrij bemoedigend, met het akkoord van de OPEC-landen om de olieproductie te reduceren en de petroleumprijzen op te krikken. Dat gebeurde op aandringen van Saoedi-Arabië, het land dat de olieprijzen in mei 2014 zelf had gekelderd, niet alleen om Rusland en Iran te pesten, maar ook om de schaliewinning in de Verenigde Staten te dwarsbomen. Dat bracht de Amerikaanse oliemaatschappijen in moeilijkheden, maar kon niet beletten dat Rusland en Iran hun productie probleemloos konden opvoeren. Het Arabische schiereiland zag zijn inkomsten versneld slinken en ondervindt vandaag ernstige financieringsmoeilijkheden.

Moeilijk vergelijkbaar

De problemen bij Deutsche Bank kwamen echter snel terug op de proppen. Dat heeft natuurlijk te maken met de ontzaglijke portefeuille aan waardeloze speculatieve vorderingen die de bank bezit. Het maakt ook deel uit van de oorlog die Amerikaanse banken tegen hun Europese tegenhangers voeren. Een asymmetrische oorlog: het is onmogelijk de balansen van banken uit beide regio’s met elkaar te vergelijken. Amerikaanse banken mogen sinds 2009 hun vorderingen vrij boeken, wat hun cijfers compleet vertekent. Europese banken beschikken niet over die vrijheid: verlieslatende posten mogen ze wel tegen hun oorspronkelijke waardering registreren tot ze effectief vervallen.

Er wordt vaak gewezen op de negatieve rentestructuur om de financiële moeilijkheden in het bankwezen te verklaren. Dat is slechts gedeeltelijk waar. Banken halen hun winst uit commissies en uit het verschil tussen de rentevoet die ze aanrekenen en die ze betalen. Voor dat laatste facet maakt het niveau van de rentestand weinig uit, als het verschil zich handhaaft. Een negatieve rentestructuur oefent echter een averechtse invloed op speculatieve producten uit. Ze maken hun waardering niet alleen onmogelijk, ze bemoeilijken ook de samenstelling van die producten. Dat is het grote probleem bij Deutsche Bank – en niet alleen bij haar.

Deutsche Bank is verplicht bijna wekelijks honderden speculatieve producten uit te brengen, ter vervanging van andere die vervallen om het verlies erop zo lang mogelijk uit te stellen. Speculatieve fondsen zijn hoe langer hoe minder geneigd hun bijstand alsmaar te blijven verlenen. Beslissen ze hiermee te stoppen, dan beschikt Deutsche Bank niet over voldoende reserves om haar instorting te vermijden. Ze zal natuurlijk met overheidsgeld worden gered, hoewel de regering-Merkel dat tot nog toe afwijst. Ook andere bankinstellingen moeten dan worden ondersteund. De val van Deutsche Bank zou hun val inluiden. Dat hebben de Amerikaanse autoriteiten vorige vrijdag ingezien. Het westerse bankwezen is erg verstrengeld.

Niet vergelijkbaar

Men hoort vaak dat een obligatiefonds vergelijkbaar is met obligaties. Niets is minder waar, zelfs als zo’n fonds een kapitaalgarantie waarborgt. Wie zelf in obligaties belegt, kent het rendement dat hij met zijn stuk zal behalen. Hij kan het zelfs optrekken door gepaste arbitrages uit te voeren. Hij weet hoe de obligatie op een renteschommeling zal reageren. Die voordelen zijn onbestaand bij een fonds. Men weet nooit hoe een certificaat zal reageren op een rentewijziging. En de kapitaalgarantie is, net zoals bij een obligatie, zelf afhankelijk van de kwaliteit van de emittent.

Er zijn twee fundamentele manieren om in obligaties te beleggen. De meest renderende is gebruik te maken van de renteopbrengst om er recurrente uitgaven mee te dekken. Toegegeven, met de dalende rentetarieven is het moeilijker geworden gepaste obligaties te vinden, tenzij men naar speculatieve stukken durft over te stappen. De tweede manier, de meest favoriete bij particuliere beleggers, mikt op de opwaardering van het rendement. Dat kunnen ze op allerhande manieren bereiken. In een omgeving van dalende, zelfs negatieve rentetarieven, zoals nu, kan alleen worden gespeeld op de kapitaalmeerwaarde die de dalende renten met zich meebrengen.

Meerwaarden

Wie bijvoorbeeld een jaar geleden op Shell International Finance 2015-2025 1,875% (15-09) in euro (EUR) ingeschreven heeft, tegen 99,65%, kan dat stuk nu tegen 112,71% verkopen. Hij wist dat zijn belegging hoe dan ook 1,91% bruto zou opbrengen, maar hij realiseert nu al een brutoreturn van 14,42%. Zolang de rentetarieven blijven dalen, zal zijn return verder toenemen. Maar hij kan dat stuk nu verkopen om de inschrijving op een andere te financieren. Op die manier belegt hij zijn kapitaalmeerwaarde, die op zijn beurt begint op te brengen. De kwalitatief meest hoogstaande stukken brengen het meest op. De dag dat de ontwikkeling van de rentetarieven van richting verandert, verzilvert hij zo snel mogelijk zijn stukken, om in te stappen in obligaties met een veranderlijke coupon.

De koers van die laatste blijft dicht bij pari (100%) hangen, precies omdat de coupon periodiek aangepast wordt aan de heersende marktomstandigheden. De koers zal weliswaar nooit boven pari uitstijgen als de rentetarieven resoluut opwaarts gericht blijven, omdat de operatoren de verdere stijging van de tarieven in de koers incalculeren. Maar de koersaanpassing op vaste tijdstippen zal niettemin de koers dicht bij pari duwen en de mogelijkheid bieden uit te stappen, om het betrokken stuk te vervangen door een ander met betere voorwaarden. Die methode kan men blijven toepassen, zolang de rentetarieven opwaarts ontwikkelen. Kortom, welke richting de rentetarieven ook inslaan, het is altijd mogelijk met obligaties geld te verdienen.

Hevige spanningen

De gebeurtenissen van de voorbije week hebben de markten flink door elkaar geschud. Op de kapitaalmarkt waren de spanningen soms heel hevig. Het bankpapier heeft het overal bijzonder lastig gekregen. Het herstelde op vrijdag en beperkte zo de verliezen. Soevereine emittenten op lange termijn gingen letterlijk door het dak. Wat natuurlijk de rentecurven verder afvlakte. De algemene trend was positief. Men telde echter minder opwaarts gerichte stukken dan vorige week; de verhouding overschreed zelden 3 tegen 1.

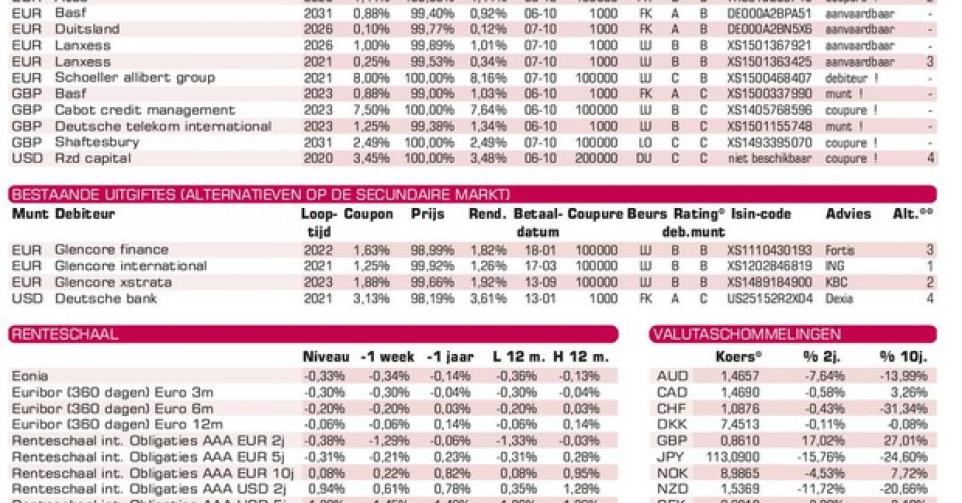

Op de wisselmarkt gaf de EUR lichtjes terrein af tegenover de belangrijkste munten. De oliemunten presteerden vrij goed, behalve de real (BRL) die 0,8% moest afstaan. De Noorse kroon (NOK), de roebel (RUB) en de Mexicaanse peso (MXN) wonnen meer dan 1%. De hoogrentende munten deden een pas achteruit. Zo verloor de rand (ZAR) 1,85% en de Turkse lira (TRY) 1,5%. Op de primaire markt blijven de banken massaal uitgeven. Voor de particuliere belegger biedt de Duitse chemiereus BASF (A) twee leningen in EUR en GBP met vrij scherpe voorwaarden. Ze werden allebei goed onthaald. Een ander Duits chemiebedrijf, Lanxess (BBB-), is even karig met zijn twee leningen in EUR. Maar hier ook noteren beide stukken boven hun inschrijvingsprijs op de grijze markt.