Ondanks de conjuncturele onzekerheid en haar gevolgen voor het monetaire beleid was de activiteit op de kapitaalmarkt bijzonder onstuimig.

Toch jammer dat de harde werkelijkheid zo zelden strookt met de verwachtingen. Het economische herstel is allesbehalve gewaarborgd. In de Verenigde Staten werden veel minder banen gecreëerd dan verwacht. Dat is te wijten aan de barre weersomstandigheden, zo wordt beweerd. Het is moeilijk te geloven, omdat de verslechtering pas in januari plaatsvond. Meer verontrustend is de daling van de werkloosheid. Volgens de officiële telling zou slechts 6,7% van de beroepsbevolking werkloos zijn. Dat betekent dat meer dan 350.000 mensen intussen een baan zouden hebben gevonden, terwijl er slechts 74.000 nieuwe arbeidsplaatsen bij zijn gekomen. Een moeilijk verklaarbare tegenstrijdigheid.

Groot-Brittannië werd verrast door een forse daling van de industriële productie in december. In Europa temperde de voorzitter van de Europese Centrale Bank, Mario Draghi, de perspectieven van de eurozone. De kans is groot dat de westerse centrale banken hun beleid van monetaire expansie niet snel kunnen beëindigen. Een rentestijging is dus niet voor morgen. De meeste schalen daalden de afgelopen week dan ook aanzienlijk. Wel zal de toestand de komende weken instabieler ontwikkelen. We moeten vanaf nu letten op de ontwikkeling van het kortetermijngedeelte van die schaal. Die zal het snelst reageren op elke omwenteling.

Voor de publicatie van de slechter dan verwachte cijfers verstevigden de dollar (USD) en het pond (GBP) hun positie tegenover de euro (EUR). Vorige vrijdag moesten ze meer dan de helft van hun stijging afstaan. Ze eindigden de week toch met een lichte winst van respectievelijk 0,35% voor de USD en 0,3% voor het GBP.

Onstuimige kapitaalmarkt

Ondanks de conjuncturele onzekerheid en haar gevolgen voor het monetaire beleid was de activiteit op de kapitaalmarkt bijzonder onstuimig. Kopers drumden overal om papier op te nemen. Alle marktsegmenten waren opwaarts gericht. Bedrijfs- en rommelpapier presteerden voortreffelijk. Alleen de stukken in EUR op naam van Fiat lieten het afweten. Het bankpapier overschaduwde alle andere in GBP. In Japanse yen (JPY) maakte men een puik herstel van Griekenland mee (+3% gemiddeld), terwijl Italië wat terrein moest prijsgeven (-0,4%).

In één week tijd kwamen bijna 200 nieuwe uitgiften voor een totaalbedrag van 158 miljard USD uit op de primaire markt. Dat gebeurde ook in de eerste week van 2013, toen 421 nieuwe uitgiften op de markt kwamen, goed voor een bedrag van 191 miljard USD. Banken en financiële instellingen haasten zich om hun stukken tegen voor hen voordelige voorwaarden te plaatsen. Haast geen enkele ervan ondervond enige last om kopers te vinden.

Heel wat soevereine emittenten uit de hele wereld brachten met succes vrij grote leningen uit. Voor de eurozone wisten Ierland en Portugal elk een tienjarige lening tegen gunstigere voorwaarden uit te brengen dan ze hadden voorzien. In Spanje kon de gedekte lening van Bankia (B1) op heel wat interesse rekenen. Het stuk wisselde meteen fors boven zijn intekenprijs van eigenaar op de grijze markt. Maar tegen het einde van de week gleed het eronder. Desondanks levert de lening 2,23% meer op dan het marktgemiddelde. Andere banken brachten eveneens voor miljarden gedekte obligaties uit.

Dubbele keuze in EUR

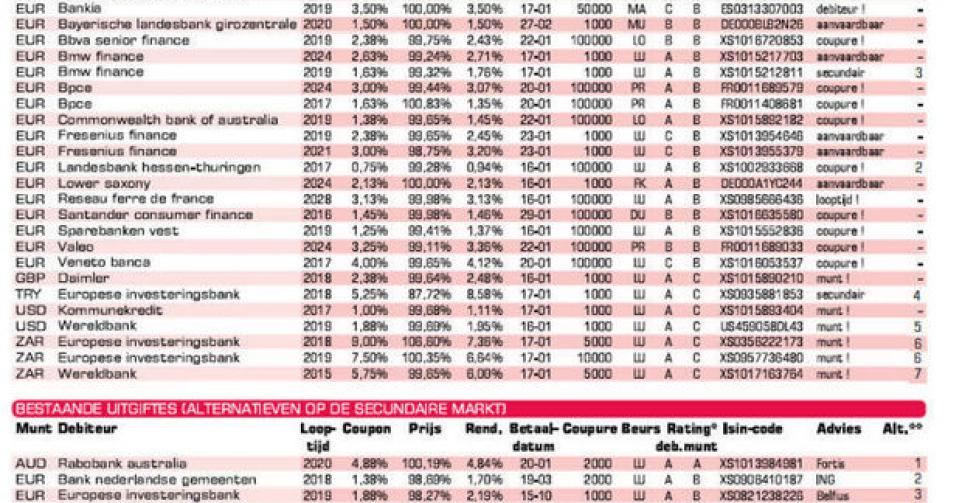

Voor de particuliere belegger boden de banken enkele markttechnisch aantrekkelijke stukken aan. In EUR hebben de beleggers de keuze tussen de twee leningen van het Duitse Fresenius (Ba1, gezondheidssector) en de twee uitgiften van de Duitse autoproducent BMW (A-). Beide reeksen zijn keurig geprijsd en wisselen boven hun intekenprijs van eigenaar op de grijze markt. Daimler (A-) in GBP komt alleen in aanmerking voor beleggers die de munt effectief benutten. De nieuwe schijf in Turkse lira (TRY) van de EIB (AAA, supranationaal) is nog altijd te duur. De bestaande is meer dan 1% goedkoper te bemachtigen op de secundaire markt (alt. 4). De kosten en het prijsverschil mogen 1,33% bedragen. Er zijn 136 dagen verlopen interesten te vergoeden.

Van de drie stukken in ZAR zijn de eerste twee technisch in orde. Voor de laatste, de EIB 2019, stellen we de Landwirtschaftliche Rentenbank (AAA, met Duitse staatswaarborg, alt. 7) voor. De kosten en het prijsverschil mogen oplopen tot 3%. Let wel, er zijn 97 dagen verlopen interesten te vergoeden bij EIB 9% en 158 dagen bij de EIB 7,5%.

Volkslening niet aantrekkelijk

Voor beleggers die zich afvragen of het zinvol is op de nieuwe volkslening in te tekenen, is het antwoord: nee. De structuur van die lening – die er eigenlijk geen is – laat veel te wensen over. Elke intekenaar moet beseffen dat de geringe tegemoetkoming op het niveau van de roerende voorheffing (RV) niet opweegt tegenover de nadelen die deze structuur hem opleggen. Vooreerst kan de overheid op elk ogenblik haar belofte over de roerende voorheffing intrekken. Vervolgens bestaat de lening uit een reeks bijzondere kasbons die banken uitbrengen. Een kasbon is geen obligatie. Hij wordt niet verhandeld en krijgt geen notering. Waarom zou men zijn spaarcenten voor ettelijke jaren blokkeren als de vergoeding voor dat ongemak ondermaats is?

Maar er zijn nog andere problemen. Wie een overheidslening koopt, draagt het risico van het land. Met deze structuur dragen de kopers een tweevoudig risico: dat van de uitgevende bank en dat van de overheid. De stukken maken, samen met de andere spaartegoeden, deel uit van het verzekerde plafond van 100.000 EUR, maar dat belet niet dat als een bank over de kop gaat, beslag op die tegoeden kan worden gelegd (zie Cyprus).

Uiteindelijk dient de volkslening hoofdzakelijk de zaak van de banken. De spaartegoeden blijven op die manier bij hen zitten. Ze veranderen gewoon van rekening en tasten zo hun vermogen niet aan. De volkslening bewijst eens te meer dat de banken hun economische taak niet vervullen: kredieten verstrekken. Koop liever een obligatie van een niet-bancaire instelling in de plaats. De bank kan daarop nooit beslag leggen in geval van financiële moeilijkheden.