De bedrijven hebben nog nooit meer in de schatkist gestort dan nu. In de voorbije zeven jaar zijn de opbrengsten uit de vennootschapsbelasting met 70 procent gestegen. Dat komt niet alleen omdat onze ondernemingen het goed doen, maar ook omdat het reële belastingtarief almaar stijgt. Zo kan het niet verder, zeggen de werkgevers. België dreigt een pak buitenlandse investeringen mis te lopen.

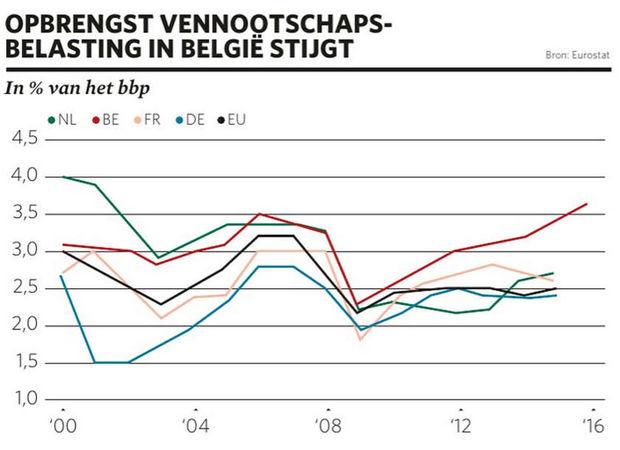

De regering-Michel mag de Belgische bedrijven een bedankje sturen. Dat de begrotingscontrole 2017 zo gemakkelijk werd afgehandeld is onder andere het gevolg van de toenemende inkomsten uit de vennootschapsbelasting. In 2010 betaalden de bedrijven 9,2 miljard euro belasting op hun winsten, in 2016 werd dat 15,2 miljard euro of 3,6 procent van het bbp. In 2017 zou de vennootschapsbelasting meer dan 15,5 miljard euro opbrengen. In zeven jaar tijd is dat een stijging met 6,3 miljard euro of 70 procent. België steekt daarmee schril af tegenover de buurlanden. Daar schommelt de opbrengst van de vennootschapsbelasting tussen 2,5 en 2,6 procent van het bbp (zie grafiek Opbrengst vennootschapsbelasting in België stijgt).

“De bedrijven hebben de staatskas de voorbije jaren in toenemende mate gespekt. Terwijl andere belastingen, die de economie minder verstoren, gedaald zijn”, stelt Pieter Timmermans, topman van het Verbond van Belgische Ondernemingen (VBO) vast.

Dat de vennootschapsbelasting almaar meer opbrengt, heeft verschillende oorzaken. Veel bedrijven zijn stilaan hersteld van de financiële crisis, wat betekent dat ze minder overdraagbare verliezen hebben. In België zijn fiscale verliezen voor een vennootschap onbeperkt in de tijd aftrekbaar. Dat fiscale voordeel speelt minder naarmate bedrijven minder verliezen boeken. Daarnaast is er de Europese aanval op de excess profit rulings, de overwinsten. De Europese Commissie noemt dat fiscale gunstregime voor multinationals in België illegale staatssteun, en de belastingen worden alsnog gevorderd.

Reëel tarief stijgt richting nominaal tarief

Maar de belangrijkste oorzaak is de minder aantrekkelijke notionele-intrestaftrek. De lage rente zet dit fiscale voordeel voor bedrijven met veel eigen vermogen onder druk. Met dit systeem kunnen bedrijven een rente van het eigen vermogen aftrekken van hun belastbare winst. Die rente is gebaseerd op de langetermijnrente en die daalt al een hele tijd. En dus neemt het voordeel voor de bedrijven af. Voor het aanslagjaar 2007 bedroeg de rente 3,4 procent, ondertussen is ze nog amper 1,131 procent. Het Rekenhof laat verstaan dat de staatskas in 2017 daardoor 772 miljoen euro meer binnen kreeg. Dat cijfer deed ook in de regering de ronde. In een recent interview zei minister van Begroting Sophie Wilmès: “Eigenlijk zouden we kunnen gaan tot ongeveer 700 miljoen euro, maar we zijn voorzichtig geweest en hebben 300 miljoen euro ingeschreven in de begroting.”

Op zeer korte termijn is dat een goede zaak voor de staatskas, maar steeds meer bedrijven maken zich zorgen over de langetermijneffecten. Want het Belgische reële tarief in de vennootschapsbelasting – dus zonder allerlei aftrekken en gunstregimes – schuift langzaam maar zeker in de richting van het nominale tarief van 33,99 procent. Alleen Frankrijk en Malta hanteren een hoger officieel tarief.

Het reële Belgische tarief in de vennootschapsbelasting daalde jarenlang, tot ongeveer 25 procent in 2007. Momenteel schurkt het dicht tegen de 30 procent aan. En dat terwijl het gemiddelde in de Europese Unie blijft afnemen. Een stijgend reëel tarief in de vennootschapsbelasting maakt België minder aantrekkelijk voor buitenlandse investeerders. En dat is niet alles. “Terwijl onze aanslagvoet stijgt, denken onze buurlanden aan een verlaging. Zo prijzen we onszelf uit de markt”, waarschuwt Timmermans.

Race to the bottom is een feit

In Europa woedt inderdaad een strijd om bedrijven met lagere vennootschapsbelastingen te lokken. De Britten willen de verwachte exodus door de brexit tegengaan met een tarief van 15 procent, of misschien nog minder. In Frankrijk spiegelen de presidentskandidaten Emmanuel Macron en François Fillon 25 procent voor. Luxemburg spreekt van 18 procent en in Nederland wordt dezelfde discussie gevoerd. De race to the bottom is een feit.

Minister van Financiën Johan Van Overtveldt (N-VA) vindt dat België niet kan achterblijven. Hij pleit al meer dan een jaar voor een hervorming van de vennootschapsbelasting. Het nominale tarief zou dalen naar 20 procent tegen 2020. Tegelijk zouden allerlei kortingen afgebouwd of afgeschaft worden. Maar het dossier ligt nu al maanden in de koelkast en dat baart de werkgeversorganisaties zorgen. Timmermans: “Een hervorming is noodzakelijk. Een lagere vennootschapsbelasting stimuleert het ondernemerschap, de investeringen, de groei en de jobcreatie. Maar het wordt met de dag moeilijker om de vennootschapsbelasting te hervormen zonder de begroting in de problemen te brengen. Het was de bedoeling dat onder andere de afschaffing van de excess profit rulings en de minder aantrekkelijke notionele-intrestaftrek zouden worden gecompenseerd met lagere tarieven. Daar wachten we nog altijd op. Ook de verhoging van de roerende voorheffing naar 30 procent is niet gecompenseerd. De opbrengst wordt gewoon gebruikt om de begroting op orde te krijgen.”

De nieuwe vennootschapsbelasting

Het VBO krijgt in zijn pleidooi voor een andere vennootschapsbelasting steun van het Internationaal Monetair Fonds. Het IMF pleit ervoor de tarieven te verlagen en tegelijk een aantal gunstregimes af te bouwen. Enkel fiscale kortingen die de groei bevorderen, kunnen behouden blijven. Dit zijn de krijtlijnen van de Belgische vennootschapsbelasting 2.0.

1 Lager tarief, brede basis

Over het basisprincipe van een hervormde vennootschapsbelasting zijn economen en politici het stilaan eens: het huidige systeem met een nominaal tarief van 33,99 procent en tal van aftrekposten, moet evolueren naar een tarief van 20 tot 25 procent met minder aftrekposten. Lagere tarieven en een bredere belastbare basis zijn algemeen aanvaarde principes in de bedrijfsfiscaliteit. Het is ook een internationale trend.

Vraag blijft wat zo’n hervorming betekent voor de overheidsfinanciën. Volgens een studie van de Hoge Raad voor Financiën kan een verlaging van het tarief naar 25 of 20 procent een gat in de staatskas slaan van 1,4 procent van het bbp, of 5,6 miljard euro. Het IMF is minder pessimistisch en heeft het over een kostprijs van maximaal 4,4 miljard euro (1,1 procent van het bbp). Minister van Financiën Johan Van Overtveldt zegt dat zijn voorgestelde hervorming budgettair neutraal is, maar coalitiepartner CD&V betwist dat.

Volgens het IMF kan een hervorming deels terugverdiend worden door bijvoorbeeld extra investeringen. Elke verlaging van de vennootschapsbelasting met 1 euro, kost de overheid eigenlijk maar 80 cent, zegt het IMF. Het rapport stelt dat “er ruimte is voor een hervorming die groeipotentieel ondersteunt, zonder de belastinginkomsten te ondermijnen”.

2 Geen economisch nutteloze kortingen

Welke aftrekposten en gunstregimes moeten voor de bijl? Volgens het IMF vooral degene die de economische groei niet bevorderen, en dus nutteloos zijn. Zo kan de aftrek van restaurant-, receptie- en autokosten het beste verdwijnen. Het systeem van degressieve afschrijvingen kan worden vervangen door lineaire afschrijvingen. Zo kunnen bedrijven hun materiaal minder snel afschrijven en betalen ze sneller belastingen.

3 Proportioneel in plaats van oplopend tarief

De meeste landen hanteren één tarief in de vennootschapsbelasting. Niet zo België. Winsten tot 25.000 euro worden hier belast tegen 24,98 procent, die tussen 25.000 en 90.000 euro tegen 31,93 procent, en alles daarboven tegen 33,99 procent. Het IMF pleit voor lagere, uniforme en proportionele barema’s. Het oplopende tarief is economisch verstorend: het zet bedrijven er niet toe aan groter te worden. Of het maakt dat ondernemingen zich opsplitsen in kleinere entiteiten die minder winst boeken en dus minder belastingen betalen. Dat leidt niet tot efficiëntere bedrijfsstructuren.

4 De overdraagbare verliezen blijven bestaan

In België kunnen verliezen worden overgedragen naar een volgend boekjaar, waardoor de belastbare winst wordt beperkt. Er geldt geen beperking in de tijd, en ook niet voor het bedrag. Een beperking in de tijd – bijvoorbeeld tot tien jaar – kan een optie zijn, maar dat is nadelig voor conjunctuurgevoelige bedrijven, vooral in industriële sectoren.

Een Belgische vennootschap kan haar winsten en verliezen dan weer niet consolideren. Als één afdeling winst maakt en een andere afdeling verlies, dan moet de vennootschap toch vennootschapsbelasting betalen op de winst van de eerste afdeling. Het IMF pleit voor een versoepeling. Als verliezen gemakkelijker geabsorbeerd kunnen worden in de groep, kan dat ondernemers aanmoedigen om wat meer lef en durf te tonen. Ook het VBO is een voorstander van fiscale consolidatie zoals die in andere landen bestaat. De resultaten van moeder- en dochterbedrijven kunnen dan bij elkaar worden gevoegd.

5 Notionele-intrestaftrek voor niet-financiële instellingen

Moet de notionele-intrestaftrek blijven? Een terechte vraag nu dat gunstregime door de lage rente minder aantrekkelijk is geworden. Het IMF waarschuwt toch voor een afschaffing. Het zou voor rechtsonzekerheid zorgen bij de multinationals die net daarom naar België gekomen zijn. Maar de vele financieringsvennootschappen die gebruikmaken van het systeem, hebben wel weinig economische waarde, erkent het IMF. Zij hebben amper personeel en leveren niet echt een bijdrage aan de economische groei.

Ook het VBO is gewonnen voor het behoud van een aantrekkelijke notionele-intrestaftrek, bijvoorbeeld door het tarief te bevriezen. Pieter Timmermans: “Zo worden eigen vermogen en geleend vermogen fiscaal op een vergelijkbare manier behandeld. Het blijft een sterke stimulans voor ondernemerschap, groei en jobs. Ook voor kmo’s en familiale bedrijven.”

6 Behoud en bijsturing van de innovatiekortingen

Sommige belastingverminderingen doen de kosten voor onderzoek en ontwikkeling afnemen en kunnen zo de innovatie stimuleren. Dat is een goede zaak, stelt het IMF. Een octrooivennootschap in ons land ziet bijvoorbeeld 80 procent van zijn inkomsten fiscaal vrijgesteld.

Maar ook andere innovatie-inkomsten worden fiscaal bevoordeeld in de vennootschapsbelasting. Netto-innovatie-inkomsten zijn voor 85 procent aftrekbaar, wat een effectieve fiscale druk van 5,1 procent op deze inkomsten betekent. Hier scoort België opvallend sterk in vergelijking met andere landen. Enkel Cyprus en Liechtenstein doen nog beter. Het VBO is een grote pleitbezorger van dat soort aftrekken.

Maar het IMF heeft bedenkingen. Het gunstregime zou vooral grote bedrijven en bepaalde sectoren (farma, chemie) bevoordelen. Het IMF pleit ervoor innovatiekortingen via de loonkosten toe te kennen, wat in België trouwens al kan. Het loon van onderzoekers in ondernemingen en kennisinstellingen kan voor 80 procent worden vrijgesteld van doorstorting van bedrijfsvoorheffing.

De lage rente doet het voordeel van de notionele-intrestaftrek verschrompelen

Patstelling in de Wetstraat

De hervorming van de vennootschapsbelasting ligt al maanden in de koelkast van de Wetstraat. Bij de begrotingsopmaak 2017 in de herfst van vorig jaar legde minister van Financiën Van Overtveldt een berekende hervorming op tafel. CD&V voelde zich in snelheid gepakt en eiste als compensatie een meerwaardebelasting op aandelen. Sindsdien is het dossier geblokkeerd.

Premier Charles Michel heeft het naar zich toegetrokken, maar er komt geen schot in de zaak. De Franstalige liberaal wil na de verkiezingen van 2019 wat graag blijven regeren en wil niemand bruuskeren, zeker CD&V niet. Vraag is dan ook of de hervorming van de vennootschapsbelasting er ooit komt. Grootste voorstanders blijven N-VA en Open Vld. Maar voor de liberalen kan dit enkel zonder meerwaardebelasting. “Dat mag zeker niet”, is bij Open Vld te horen. “Een lagere vennootschapsbelasting blijft welkom. Maar dat is een trofee voor Johan Van Overtveldt. Als die er niet komt, is het ook goed.”

Enkel fiscale kortingen die de groei bevorderen, kunnen volgens het IMF behouden blijven

De vennootschap als achterpoortje

Vicepremier en minister van Werk Kris Peeters is een van de CD&V’ers die een hervormde vennootschapsbelasting nadrukkelijk koppelt aan een meerwaardebelasting op de verkoop van aandelen. Hij vreest dat een lagere vennootschapsbelasting veel zelfstandigen ertoe zal aanzetten een vennootschap op te richten, en zo minder belastingen te betalen.

Momenteel maakt het weinig verschil of een bedrijfsleider al dan niet via een vennootschap werkt. Als hij geen bvba of nv heeft, is hij onderworpen aan de tarieven in de personenbelasting die oplopen tot 50 procent. Of hij kan een vennootschap oprichten zichzelf een minimumloon van 36.000 euro betalen, en de winst uitkeren in dividenden. Maar met een roerende voorheffing van 30 procent op onder andere dividenden, komt de totale fiscale druk ook in dat geval op meer dan 50 procent.

Een andere mogelijkheid is dat de bedrijfsleider het minimumloon van 36.000 euro krijgt, maar de winsten in zijn bedrijf houdt. Als hij later zijn onderneming verkoopt, moet hij geen meerwaardebelasting op de aandelen betalen. Volgens de studie van het IMF bedraagt de gemiddelde fiscale druk in dat geval iets meer dan 30 procent.

Kris Peeters wil dat fiscale achterpoortje sluiten met een meerwaardetaks. Maar voor de zelfstandigenorganisatie Unizo is dat ketterij: het geld dat zelfstandigen in hun vennootschap houden, geldt voor velen onder hen als een pensioenreserve.