Droominvestering werd nachtmerrie: Van Hool legde al zijn eieren in de Fortis-mand

Het voertuigenconcern Van Hool had één diversificatie in portefeuille: Fortis aandelen. Wat initieel een droominvestering leek, ontaardde door de bankencrisis van 2008 in een nachtmerrie. Onrechtstreeks leidden de Fortis-verliezen mee tot de latere ondergang, want het eigen vermogen van Van Hool kreeg een knauw door het bankendebacle.

Maar Herman, leg toch niet alle eieren in één mand! Doe dat niet! Ik weet dat het een risico is!

Jos Van Hool

Op maandag 31 mei 1999 verzamelde de fine fleur van Vlaamse industrie voor een fikse kapitaalverhoging bij de nv Fortales. Veel bekende Vlaamse zakenfamilies hadden alle redenen tot blijdschap. In mei 1988 waren ze nog in snelheid gepakt door Carlo de Benedetti. De Italiaanse investeerder lanceerde een vijandig overnamebod op de beursgenoteerde Generale Maatschappij van België. Essentiële schakels van de Belgische economie zouden daardoor in buitenlandse handen komen. Een verankeringsdebat barstte los. Al half mei 1988 fabriceerden Vlaamse zakenlui als Piet Van Waeyenberge (de investeringsholding De Eik) en Frank Arts (gelieerd aan Paul Janssen van het gelijknamige geneesmiddelenbedrijf) een verankeringsconstructie. De nv Asphales verwierf eerst een belang in de verzekeringsgroep AG. Die transformeerde in 1990 in de bank-verzekeraar Fortis na een fusie met de Nederlandse verzekeraar Amev en de Nederlandse VSB Bank.

Via diverse kapitaalverhogingen en het aantrekken van steeds meer Vlaamse industriëlen, werd Asphales de op twee na grootste individuele aandeelhouder van Fortis. Op maandag 31 mei 1999 werd het hele belang overgeheveld naar de vennootschap nv Fortales. Daarin zaten ruim 38 miljoen Fortis-aandelen, gewaardeerd aan een beurskoers van omgerekend 33,1 euro. De Vlaamse verankeraars van het eerste uur konden zich verlekkeren aan een latente meerwaarde van circa 925 miljoen euro. Ook de raad van bestuur straalde van optimisme bij de motivering voor de inbreng in de nv Fortales. “De inbreng zal leiden tot een stevige kapitaalstructuur, een verbetering van de marktpositie, een verhoogde financiële slagkracht die ook nieuwe investeerders kan aantrekken, en de creatie van een hogere toegevoegde waarde”.

Vriend van het huis

Wie behoorde tot die fine fleur van de Vlaamse industrie? Jan Toye, toen de baas van Brouwerij Palm en eigenaar van de holding nv Diepensteyn (zie kader De grootste aandeelhouders van Fortales). De familie Dossche, die vanuit Deinze een van de grootste maalderijen in Europa bestuurt. Uiteraard ook de initiële bezieler Piet Van Waeyenberge en zijn holding De Eik. De familie rond Paul Janssen, die sinds de jaren zestig fortuin had verworven door haar geneesmiddelenbedrijf te verkopen aan de Amerikaanse multinational Johnson & Johnson. Of de tot vandaag zeer discrete Antwerpse familie Leysen, de voormalige eigenaar van Bank van Breda. Die werd in 1997 verkocht aan het beursgenoteerde Ackermans & van Haaren (ook al aandeelhouder van Fortales).

De familie Van Hool was de op zes na grootste aandeelhouder, met bijna 400.000 aandelen in Fortales, of bijna 7 procent (zie kader De grootste aandeelhouders van Fortales). Via vijf kapitaalverhogingen injecteerde ze 188,5 miljoen frank (4,7 miljoen euro) in de nv Asphales. Alfons Van Hool (1929-2013), toen de algemeen directeur, werd bestuurder bij het verankeringsvehikel. “Wij waren heel blij dat Van Hool mee investeerde”, herinnert zich Frank Arts (81). De voormalige bestuurder en beheerder van het vermogen van de familie Janssen zocht in 1988 samen met Piet Van Waeyenberge investeerders voor het verankeringsvehikel. “Van Hool was een vooraanstaande naam. We hadden hen er graag bij. Alfons Van Hool was een ervaren bedrijfsleider, altijd positief gezind. Hij investeerde liever in Asphales dan dat het geld op een bankrekening bleef staan”.

Van Hool was een vooraanstaande naam. We hadden hen er graag bij als investeerder

Frank Arts

Arts’ echtgenote Rita Van de Wiele (79) noemt Alfons Van Hool “een vriend van het huis. Een ongelooflijk vriendelijke man. Heel innemend, zeer verstandig. Wij hebben Fons leren kennen via Paul Janssen. Zij waren heel goed met elkaar bevriend.” Jan Toye (76) herinnert zich Alfons Van Hool als een “nuchtere ondernemer, met beide voeten op de grond. Hij had het aura uit van een verantwoordelijke pionier-bedrijfsleider.”

Ieder deed zijn ding

De familie Van Hool investeerde in hoofdzaak via haar holding nv Immoroc. Maar ook individuele familieleden stopten hun centen in het verankeringsvehikel boven Fortis. In augustus 1999 volgde een bijkomende kapitaalverhoging bij Fortales. De burgerlijke vennootschap Keraton, een privévehikel van de familietak Alfons Van Hool, betaalde toen 6,84 miljoen euro. Zijn neef Carl en nicht Véronique Van Hool betaalden elk 1,71 miljoen euro. Niet iedereen in de familie was gelukkig met de investering in Fortis.

Alfons Van Hool had het aura van een verantwoordelijke pionier-bedrijfsleider

Jan Toye

“Van Hool heeft daar heel veel geld in gestoken”, oordeelt de latere CEO Filip Van Hool vandaag. “Vooral mijn ooms Alfons en Herman Hool vonden het een goede investering. Elke familietak deed toen zijn ding. Financiën was voor Herman en Alfons. Ieder bleef binnen zijn domein. Mijn andere oom, Jos, heeft rond 2004 uitdrukkelijk gewaarschuwd voor die aandelenportefeuille. Ik zie hem nog altijd zitten, recht tegenover mij in de vergaderzaal. ‘Maar Herman, leg toch niet alle eieren in één mand! Doe dat niet! Ik weet dat het een risico is! Ik heb het gezegd!’ Die aandelen in Fortis waren onze enige diversificatie. Oom Alfons kwam graag onder de mensen. Hij verzorgde de pr voor Van Hool.”

Het einde van de verankering

De investeerders beleefden weinig plezier aan hun investering in Fortales. Enkel in de boekjaren 2000 en 2001 werd een fiks dividend uitgekeerd. Maar met de beurskoers van Fortis ging het minder vlot. Initieel gebeurden geen afboekingen want de bank-verzekeraar had een sterke solvabiliteit en behaalde een solide nettowinst. “De beurskoers van Fortis heeft hierdoor een onredelijke daling gekend”, stelde de raad van bestuur van Fortales vast. Het aandeel was sterk achtergebleven ten opzichte van vergelijkbare beursgenoteerde financiële groepen. En het aandeel bleef zakken. In maart 2005 werd het verankeringsvehikel ontbonden, met in de balans van het laatste boekjaar 2004 een overgedragen verlies van 426 miljoen euro. De boekwaarde was aan de marktwaarde aangepast. Aan het einde van het boekjaar schommelde de koers van Fortis rond 17 euro per aandeel.

Onze financiële directie herhaalde telkens weer dat Fortis een perfecte belegging was

Filip Van Hool

Een kapitaalverhoging die de balans weer zou opkrikken, zagen de Vlaamse industriëlen niet zitten. De motivering van de ontbinding door de raad van bestuur van Fortales leest als een voorbode voor de ondergang van Fortis in de herfst van 2008. “De strategie van de vennootschap was het verankeren van het aandeelhouderschap van Fortis. Dat kan niet langer worden gerealiseerd door gewijzigde marktomstandigheden. Aanvankelijk hield Fortales een belang van 4,9 procent aan in Fortis België en vormde het een aandeelhouderssyndicaat met andere vaste aandeelhouders zoals de Generale Maatschappij van België. Door de eenmaking van het Fortis-aandeel van België en Nederland in december 2001, verwaterde het belang van Fortales in Fortis van 4,9 naar 2,8 procent. In 2002 werd dan het aandeelhouderssyndicaat opgezegd. Het aantal vrij verhandelbare aandelen steeg naar 95 procent. De evolutie naar een publieke vennootschap met een sterk gefragmenteerd aandeelhouderschap en een internationale roeping heeft tot gevolg dat de rol van Fortales als medeverankeringsvehikel is afgelopen. De raad van bestuur ziet dan ook geen verder nut en opportuniteit van een krachtenbundeling inzake het aandeelhouderschap van Fortis.”

‘De perfecte belegging’

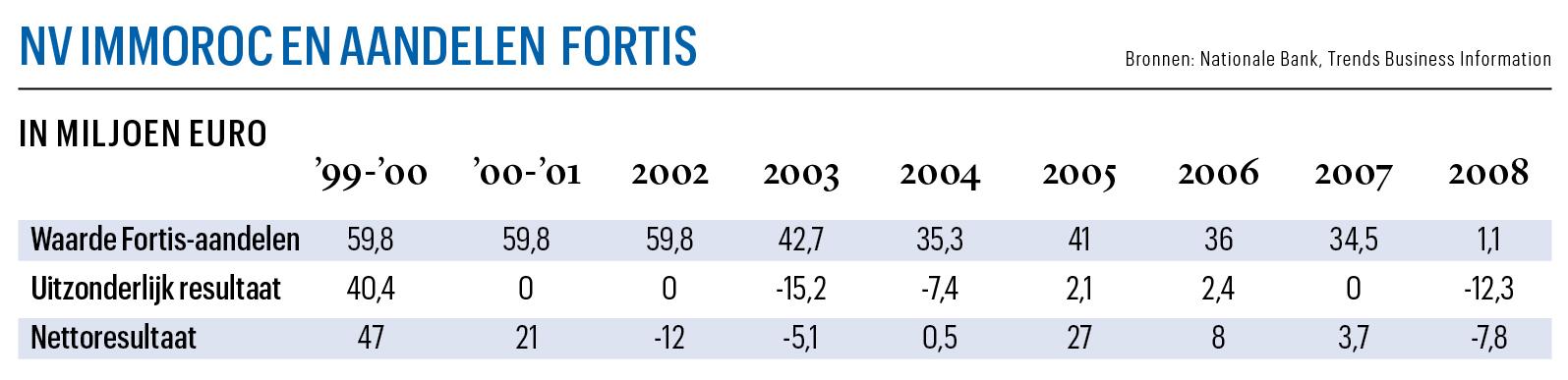

Van Hool beleefde evenmin plezier aan zijn investering in Fortis. Het begon nochtans veelbelovend. 86 procent van de nettowinst in het boekjaar 1999-2000 van de holding nv Immoroc was het gevolg van de meerwaarde door de inbreng van de aandelen in de nv Fortales. Daarna ging het vooral bergaf (zie balans nv Immoroc). De familieholding leed enkele jaren verliezen door het afboeken van het Fortis-belang. En dat terwijl Van Hool al jaren zoet was met de dure uitkoop van drie familietakken, en de al even dure inkoop van eigen aandelen die de morrende gebleven aandeelhouders moest paaien. “De financiële directie herhaalde telkens weer dat het een perfecte belegging was”, zucht Filip Van Hool nog altijd. “Wij vroegen waarom we die aandelen niet verkochten, zodat we de opbrengst in het eigen bedrijf konden investeren. En toen wisten we zelfs nog niet welk onheil er zou komen met de bankencrisis in 2008.”

Van het voorjaar van 2005 tot in de lente van 2007 kende het Fortis-aandeel een opflakkering. Dat deed de waarde in de balans van Immoroc weer klimmen. Vanaf 2006 werden de aandelen deels verkocht. In het rampjaar 2008 volgde een zware afboeking. Een laatste schijf aandelen van wat toen Ageas heette, ging de deur uit in 2015.

Opkomst en ondergang van Van Hool

Het faillissement van Van Hool in Koningshooikt beroerde maandenlang de gemoederen. Trends publiceert de volgende weken een reeks over de opgang en ondergang van het bekendste Vlaamse voertuigenconcern. Oprichter Bernard Van Hool maakte van het familiebedrijf een producent van bussen en touringcars met wereldwijd aanzien. Van New York, Algiers en tot in Tokio was Van Hool een ijzersterke naam die stond voor kwaliteit. Hoe en waar is het misgelopen? Lees ons dossier.

Volgende week: Een nieuwe dynamiek in Noord-Macedonië

Fout opgemerkt of meer nieuws? Meld het hier