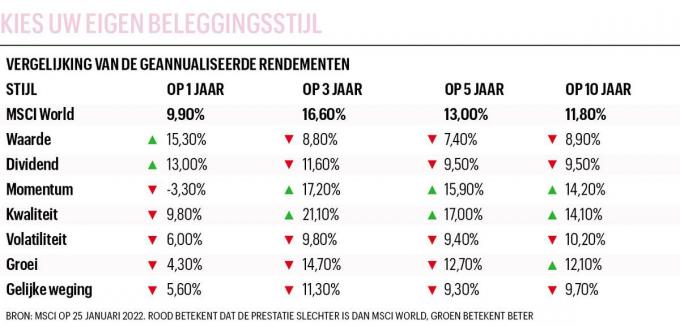

Zoek de stijl die bij u past

Met beursgenoteerde indexfondsen of ETF’s kunt u beleggen op de manier die u wilt, naargelang de doelstellingen die u nastreeft. Zo weinig mogelijk schommelende koersen? Een zo hoog mogelijk dividend? Of liever zo veel mogelijk groeipotentieel? Het kan allemaal.

Dankzij het grote aantal indexen heeft de ETF-markt beleggers veel meer te bieden dan alleen maar een blootstelling aan de beurzen. Bij de indexenuitbater MSCI alleen al zijn 225.000 indexen te vinden. Indexfondsen maken het mogelijk in te zetten op specifieke thema’s zoals cryptomunten, Indonesische aandelen, bosbouw of gendergelijkheid. De nicheproducten dienen in de eerste plaats om een beleggingsportefeuille te diversifiëren en te beleggen volgens bepaalde overtuigingen. ETF’s kunnen ook een one-stopshop zijn om in aandelen te beleggen volgens bepaalde beheerstijlen. Dat heet ook ‘factorbeleggen’. We beperken ons tot het aanbod van MSCI.

Met indexfondsen kunt u inzetten op specifieke thema’s zoals cryptomunten, Indonesische aandelen, bosbouw of gendergelijkheid.

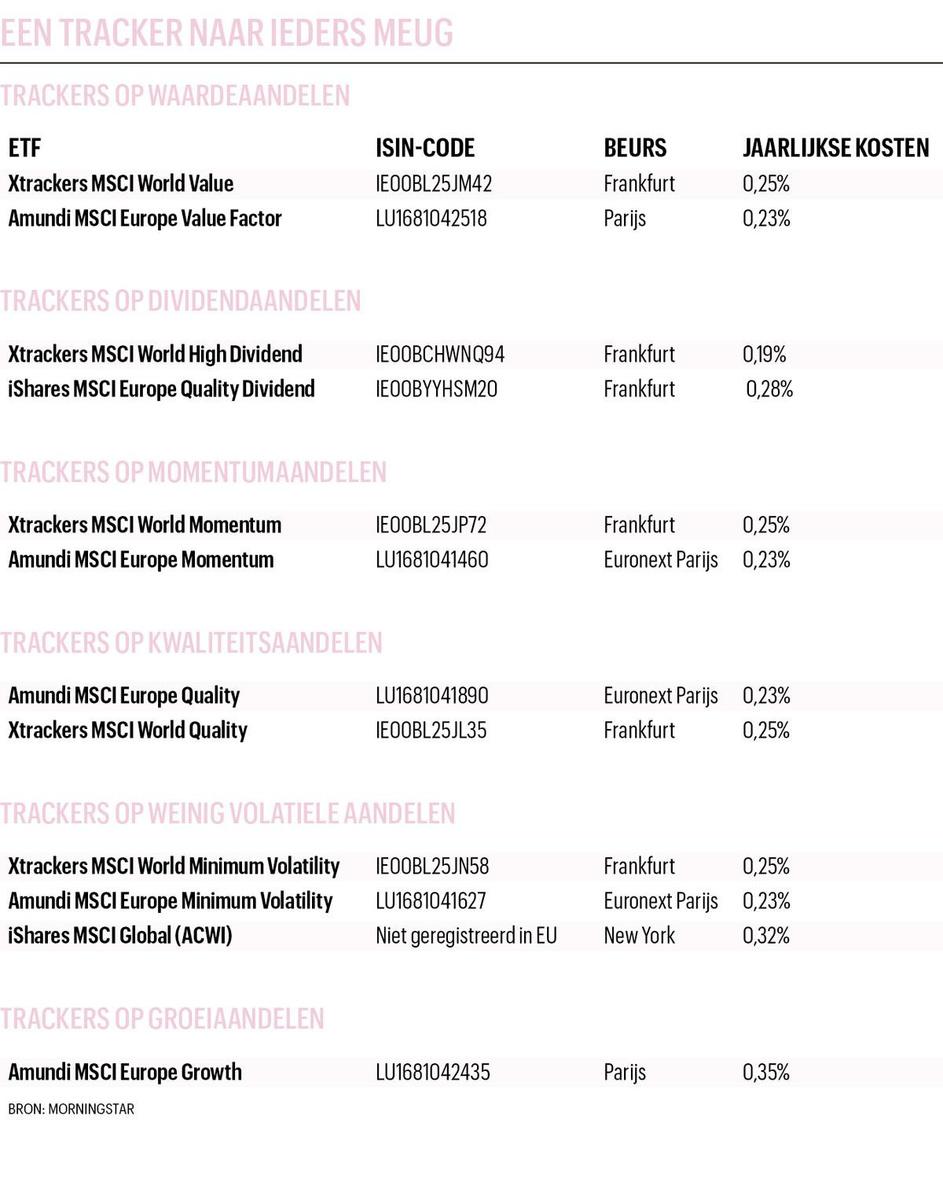

Waarde

De populairste beleggingsstijl of factor was de afgelopen maanden value- of waardebeleggen. Dat wil zeggen dat u zoekt naar bedrijven die met een korting op hun intrinsieke waarde op de beurs noteren. Ze hebben minder te lijden onder stijgende rentevoeten en zijn beter geplaatst om te profiteren van periodes van sterke groei en inflatie.

Om waardeaandelen te selecteren, hanteert MSCI drie waarderingscriteria: de verwachte koers-winstverhouding per aandeel, de verhouding tussen de ondernemingswaarde (ev of enterprise value) en de operationele cashflow (wat de onderneming aan cash genereert tegenover de schulden en de beurswaarde), en de koers-boekwaardeverhouding (wat de onderneming volgens de rekeningen waard is). Volgens MSCI helpt die combinatie van criteria om bedrijven die ondergewaardeerd zijn te identificeren.

De MSCI World Enhanced Value Index telde eind december 401 bedrijven. Bij de sectoren overheersen IT (25%), met achterblijvers als Intel en IBM, de financiële sector (13%), de gezondheidszorg (13%), de consumptiegoederen (12%) en de industrie (10%).

Dividendrendement

Voor wie een alternatief zoekt voor vastrentende beleggingen is deze stijl het meest geschikt. MSCI selecteert bedrijven met een dividendrendement dat 30 procent boven het gemiddelde ligt. Daar komen nog een paar filters bovenop. Gereglementeerde vastgoedvennootschappen worden uitgesloten. Vastgoedvennootschappen keren per definitie het grootste deel van hun winst uit aan de aandeelhouders, in ruil voor een gunstregime in de vennootschapsbelasting. De tweede filter is een combinatie van verschillende kwalitatieve criteria, zoals het percentage van de winst dat als dividend wordt uitgekeerd, in een poging ondernemingen uit te sluiten die hun dividend zullen moeten verlagen. Op mondiaal niveau telt de MSCI World High Dividend 326 aandelen. De MSCI Europe High Dividend springt eruit met een rendement van 5,25 procent, vooral dankzij royale dividenden in de financiële sector (22% van de index), de sector van de materialen (22%) en niet-duurzame consumentengoederen (19%).

We selecteerden voor deze stijl twee distributie-ETF’s, die een jaarlijkse coupon betalen. Op de coupon betalen beleggers 30 procent roerende voorheffing. Voor de andere stijlen kozen we voor accumulatie-indexfondsen, die de inkomsten herinvesteren. De meerwaarde bij een verkoop van een ETF is belastingvrij. Er moeten wel beurstaksen worden betaald bij de aan- en verkoop van ETF’s.

Momentum

Momentumbeleggen brengt de beurswijsheid ‘ the trend is your friend‘ in praktijk. De aandelen met de beste historische prestaties worden erin samengebracht. MSCI baseert zich op de rendementen op zes en twaalf maanden. Het afgelopen decennium was momentum de best presterende beleggingsstijl.

De MSCI World Momentum-index is vrij geconcentreerd, met slechts 350 aandelen. De grote Amerikaanse technologiereuzen Apple, Microsoft, Alphabet (Google), Tesla en Nvidia vertegenwoordigden eind 2021 meer dan 25 procent van de index. In Europa zijn de belangrijkste posities de luxegroep LVMH, de diabetesmedicijnenfabrikant Novo Nordisk en de Nederlandse producent van chipmachines ASML.

Kwaliteit

Deze beleggingsstrategie richt zich op bedrijfsspecifieke factoren, zoals het rendement op eigen vermogen, schulden versus eigen vermogen en stabiele winstgroei. De selectiecriteria resulteren in een beperkte portefeuille van 300 kwaliteitsaandelen uit de MSCI World-index.

De top tien bevat veel namen die ook in de momentumindex zitten, zoals Apple, Microsoft, Alphabet, Nvidia en ASML. De MSCI World Quality is heel sterk afhankelijk van de IT-sector (39%) en de Verenigde Staten (75%).

Verminderde volatiliteit

Wie vooral belang hecht aan het beperken van de schade in moeilijke tijden, kiest het best voor deze stijl. De selectie wordt in twee fasen gemaakt. Ten eerste selecteert MSCI aandelen die minder schommelen dan de markt. Ten tweede zorgt de indexbouwer voor geografische en sectorale diversificatie. Er zitten ook mechanismen ingebouwd om buitensporige verschuivingen in de portefeuille bij indexherzieningen te voorkomen.

De MSCI World Minimum Volatility telt slechts 291 aandelen, maar is toch vrij gediversifieerd. Het farmabedrijf Roche, het afvalbeheerbedrijf Waste Management, de telecomgroep Verizon en de voedingsreus Nestlé hebben met ongeveer 1,5 procent de hoogste weging. Om de volatiliteit te verminderen, werkt u het best met geografisch zo breed mogelijke indexen. Tijdens de crash van 2007-2009 leed de MSCI ACWI Minimum Volatility een maximaal verlies van 42,9 procent, vergeleken met 58,1 procent voor de gewone all country world index (ACWI), die aandelen uit 23 ontwikkelde en 25 groeilanden schaduwt.

Groei

Een andere strategie is op zoek te gaan naar de snelst groeiende ondernemingen, in termen van omzet en winst, op basis van zowel historische gegevens als prognoses. MSCI legt er nog een laagje bovenop om de volatiliteit te beperken en de winstgevendheid en de bedrijfskwaliteit te garanderen.

De MSCI World Growth Target telt 219 aandelen, maar is relatief goed gespreid over verschillende sectoren. Alleen de internetreus Amazon heeft een weging van meer dan 2,5 procent. We vonden bij Morningstar geen ETF op die index, maar wel op de MSCI Europe Growth Target, die amper 84 aandelen bevat.

Gelijke wegingen

Deze beheerstijl is de vreemde eend in de bijt. Hij past een gelijk gewicht toe op alle aandelen. In het geval van de MSCI World heeft elk van de 1.546 aandelen een gemiddeld gewicht van slechts 0,08 procent. Het aanbod is vrijwel onbestaande, met slechts enkele beschikbare ETF’s in de Verenigde Staten.

Fout opgemerkt of meer nieuws? Meld het hier