Beursblog: het verloren decennium van Europese banken is voorbij

Ook wanneer het stormt op de beurs liggen er kansen voor het grijpen, aldus een ervaren beursrot. Daarbij kijkt hij vooral naar Europa.

Onlangs gaf een beheerder van de aandelenfondsen bij een van de grootste banken ter wereld een presentatie die te goed was om niet te delen. Hieronder zijn relaas. “Kansen te midden van onzekerheid”, titelde de uiteenzetting. “Laat die recessie maar komen”, vatte de analist aan. “Er zijn altijd kansen, ook wanneer het slecht gaat.”

Europese banken

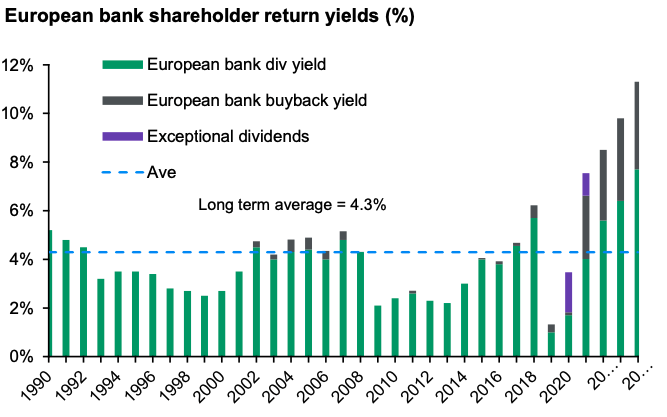

Eén zo’n kans ligt voor het grijpen in de bankensector, maar bepaald bij Europese banken. De crisis bij de Amerikaanse banken heeft de sector wereldwijd onder druk gezet, maar voor de Europese spelers is de vrees onterecht. Die noteren momenteel tegen stevige kortingen, terwijl ze op de beurs sinds begin dit jaar 35 procent meer rendement hebben opgeleverd dan Amerikaanse banken.

Regelgevers zetten de jongste jaren Europese banken het mes op de keel om hun kapitaalbasis te versterken. Daar zullen ze vanaf nu de vruchten van plukken. Hun rendementen op eigen vermogen en geïnvesteerd kapitaal vielen in het verleden laag uit, maar die zullen de komende jaren drastisch hoger gaan, klonk het. Het verloren decennium van Europese banken is voorbij.

Meer rendabele banken betekent meer aandeelhouderswaarde. Een voorbeeld is de Italiaanse bank Unicredit. “Die noteert tegen een dividendrendement van 5 procent en koopt ook nog eens eigen aandelen in a rato van 11 procent rendement per jaar. Dat is een totaal aandeelhoudersrendement van 16 procent”, klonk het. De verwachting is dat Europese banken hun aandeelhouders zullen blijven belonen met dividenden en aandeleninkopen.

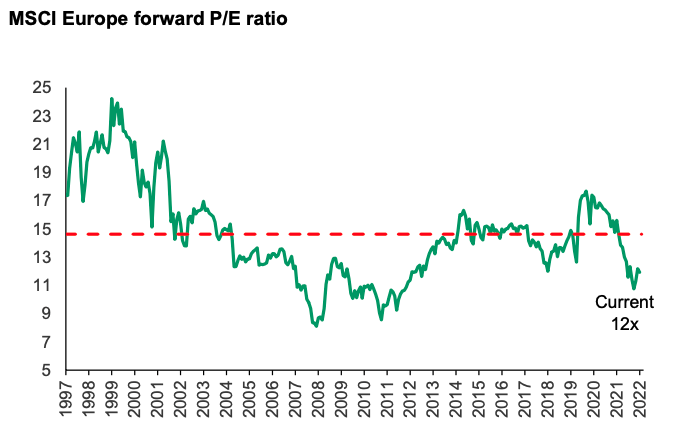

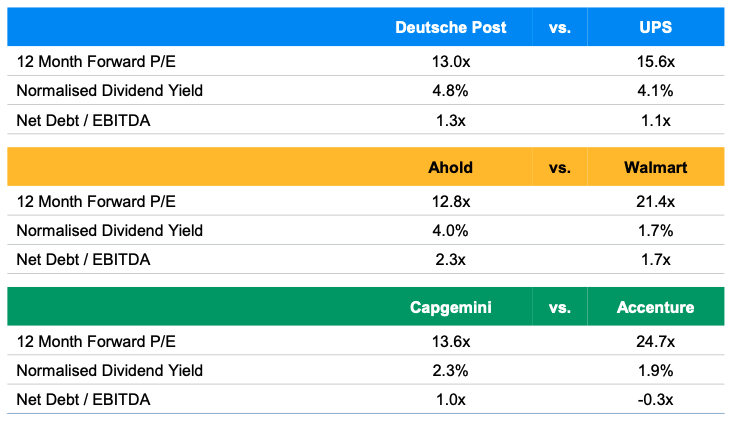

Europese aandelen

Europese aandelen zijn veel aantrekkelijker dan hun evenknieën in andere regio’s, omdat ze zo goedkoop noteren. “En dat enkel omdat ze Europees zijn. Bedrijven als Deutsche Post, Ahold Delhaize en Capgemini noteren een pak lager dan hun Amerikaanse concurrenten enkel en alleen omdat ze Europees zijn”, verkondigde de beheerder. “Beleggers hebben daarmee de kans om enkele van de beste bedrijven ter wereld op te pikken tegen aantrekkelijker waarderingen.”

Ook de sterke Europese merken verdienen aandacht. LVMH werd getipt wegens zijn prijszettingsmacht en innovatie waarmee het zijn markt almaar vergroot. Daarnaast maakt adidas veel kans op een heropleving dankzij de nieuwe CEO, een oud-gediende van Puma, die orde op zaken moet stellen. “Ik volg het aandeel al twintig jaar en dit is de eerste keer dat er een bekwaam management aan het hoofd staat”, klonk het.

Vrije tijd en toerisme

Een derde stierenconclave in de huidige berenomgeving is volgens de beheerder te vinden in de wereldwijde vrijetijdssector, vooral de toerisme- en reissector. De schade die consumenten op dat gebied tijdens covid hebben geleden, is nog lang niet ingehaald.

Specifiek tipte hij de Ierse luchtvaartmaatschappij Ryanair en de Amerikaanse hotelketens Marriott en Hilton. De eerste omdat die, in tegenstelling tot zijn concurrenten, blijft groeien en de sterkste balans heeft. De laatste wegens hun blijvende internationale groei.

Gewaagde zetjes

De meeste gewaagde twee tips betroffen de Amerikaanse techsector als geheel en de Deense farmagigant Novo Nordisk. Volgens de presentator-analist is de techsector aan een nieuwe langdurige stierenmarkt begonnen dankzij artificiële intelligentie. De waarderingen zijn ondanks de recente koersopstoten nog steeds aantrekkelijk, de balansen van big tech blijven gezond en de sector is volop kosten aan het besparen.

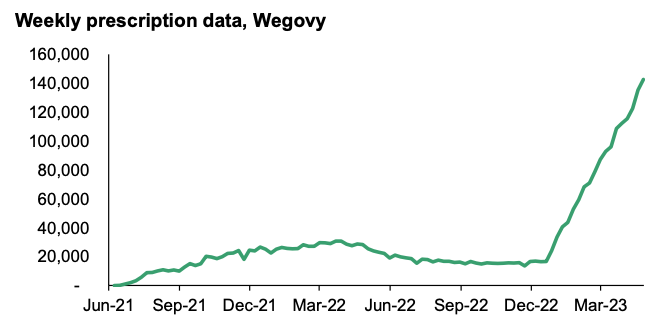

Novo Nordisk scheert dan weer hoge koerstoppen dankzij zijn middel tegen obesitas, Wegovy. Ondanks het feit dat het aandeel het afgelopen jaar al meer dan 40 procent is gestegen en de afgelopen vijf jaar al meer dan 260 procent, zijn de verwachtingen dat Wegovy het aandeel koersvleugels blijft geven. Momenteel zijn 764 miljoen mensen ter wereld klinisch obees. De verwachtingen zijn dat dat zal stijgen tot meer dan een miljard.

Zolang de samenleving er niet van overtuigd raakt dat preventie de werkelijke oplossing is voor de obesitasepidemie, zitten beleggers in Novo Nordisk veilig. Zoals comedian Chris Rock ooit zei: “There’s no money in the cure, the money’s in the medicine.”

Fout opgemerkt of meer nieuws? Meld het hier