Beursblog: aandelen en obligaties zijn niet langer het perfecte koppel

Na twee decennia waarin aandelen en obligaties elkaar netjes aanvulden, lijken ze dat niet langer te zullen doen. Dat heeft belangrijke gevolgen voor beleggers.

Als de eerste vier beursdagen van het jaar een voorbode zijn voor de komende 362, ziet het er niet goed uit. Een bekende beursleuze is ‘as goes January, so goes the year‘. Daar blijkt iets van aan te zijn, maar zoals de afgelopen jaren hebben aangetoond, kunnen er doorheen het jaar nog te veel zwarte zwanen of grijze neushoorns op de loer liggen om voorspellingen of verwachtingen volledig op hun kop te zetten.

De perfecte risicobuffer

De afgelopen beursdagen steken scherp af tegen vorig jaar. 2023 zal de geschiedenisboeken ingaan als een heel goed beursjaar. Op het aandelenfront steeg de wereldindex MSCI World meer dan 17 procent in waarde, de technologie-index Nasdaq steeg met meer dan 40 procent. De voornaamste wereldindex van obligaties eindigde 4 procent hoger.

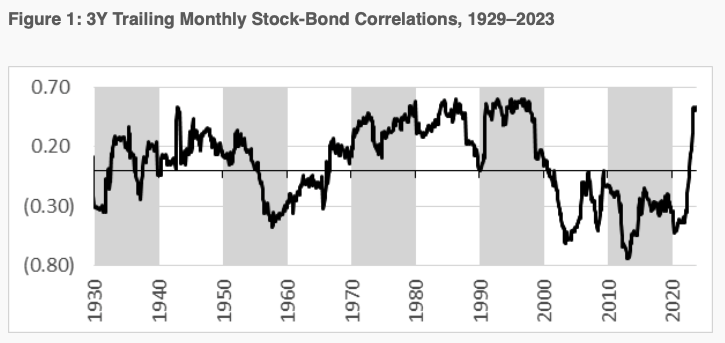

2023 stond dan weer in schril contrast met 2022, waarin zowel aandelen als obligaties klappen kregen. Dat hadden beleggers in de afgelopen decennia niet meer meegemaakt. Zij waren gewoon geraakt aan de idee dat aandelen- en obligatiekoersen in tegengestelde richtingen gingen – een negatieve correlatie in beleggersjargon. Die correlatie was plots positief: de waarde van obligaties en aandelen evolueerde in dezelfde richting. Wanneer de ene daalde, de andere ook, en andersom.

Met de plotse ommezwaai van hoe aandelen en obligaties zich tegenover elkaar verhouden, zijn de gemengde portefeuille ineens een pak risicovoller.

Die positieve correlatie heeft dus ook in 2023 standgehouden – aandelen en obligaties gingen in dezelfde richting. Dat is misschien wel de belangrijkste structurele regimeverandering voor beleggers in lange tijd. In de twee voorgaande decennia, waarin de inflatie en de rentes ongezien laag waren, vulden obligaties en aandelen elkaar zeer goed aan in gemengde portefeuilles wegens hun negatieve correlatie. Wanneer de ene daalde, steeg de andere en vice versa. Ze speelden de perfecte riscobuffer voor elkaar.

Hoger algemeen risico voor gemengde portefeuilles

Maar die negatieve correlatie blijkt in historisch perspectief van enkele decennia eerder een uitzondering dan de regel te zijn. In de afgelopen eeuw hebben aandelen- en obligatiekoersen meer als tandem bewogen dan als tegengestelde polen. De afgelopen twintig jaar zijn daarin een afwijking.

De terugkeer naar dat historische normaal heeft grote gevolgen voor de financiële sector, vooral voor zij die grote vermogens beheren in gemengde portefeuilles. Met de plotse ommezwaai van hoe aandelen en obligaties zich tegenover elkaar verhouden, zijn die gemengde portefeuilles ineens een pak risicovoller dan voordien, toen die twee beleggingstypes elkaars beursprestaties nog netjes bufferden.

Dat doen ze niet meer en de impact daarvan voor het gros van de vermogensbeheerders is niet te overzien. Denk aan de duizenden miljarden die pensioenfondsen wereldwijd beheren met het idee dat aandelen en obligaties het perfecte paar zijn. De meeste beheerders die nu actief zijn, hebben geen ervaring met een wereld waarin de correlatie tussen die twee opnieuw positief is.

Steeds meer analisten en strategen denken dat we evolueren naar een omgeving waarin de inflatie en de rentes structureel hoger zullen liggen. In zo’n omgeving is de correlatie tussen aandelen en obligaties hoog, blijkt uit onderzoek. Verder blijkt ook dat hoe meer de inflatie schommelt, hoe sterker aandelen en obligaties in een tandem bewegen. Als we ervan uitgaan dat de schommelingen in de inflatie nog even zullen aanblijven, dan zal het verband tussen aandelen en obligaties nog sterk positief blijven. Daarmee zullen beheerders van gemengde portefeuilles de komende decennia uit een heel ander vaatje moeten tappen.

Lees ook:

Fout opgemerkt of meer nieuws? Meld het hier