Vodafone

Geen overname in zicht

Het Britse Vodafone is de grootste telecomoperator in Europa, maar het heeft ook een sterke marktpositie in opkomende markten zoals Turkije, India en Afrika. Meer dan 70% van de klanten bevinden zich in die opkomende landen, maar toch komt meer dan de helft van de groepswinst uit Europa. Zelfs na het afstoten van een aantal minderheidsparticipaties heeft Vodafone in Europa nog verscheidene operatoren geheel of gedeeltelijk in handen. De telecomgroep staat sterk in Duitsland, Spanje, Italië en uiteraard ook op haar thuismarkt, het Verenigd Koninkrijk.

Vodafone zou dus een ideale huwelijkspartner zijn voor een kapitaalkrachtige groep die ook in Europa actief wil worden. Het Amerikaanse AT&T denkt er blijkbaar ook zo over. Het management van AT&T stak de voorbije maanden haar interesse voor de Europese markt niet onder stoelen of banken. Al snel draaide de speculatiemolen op volle toeren. Het Britse Takeover Panel, dat buitenlandse overnames van Britse bedrijven moet goedkeuren, stelde een formele vraag aan AT&T over de plannen. De overname van een Europese telecomgroep door een Amerikaans bedrijf ligt vrij gevoelig, na de afluisterschandalen, waarvan de bron in de Verenigde Staten zou liggen. Had AT&T daar positief op geantwoord, dan hadden de Amerikanen binnen de 28 dagen een bod moeten uitbrengen op alle aandelen van de groep. Maar het antwoord was negatief, en ook dat heeft gevolgen: AT&T mag nu de komende zes maanden geen bod meer uitbrengen op Vodafone. Dat betekent niet dat de overname definitief van de baan is. AT&T kiest ervoor om de kat uit de boom te kijken.

Vodafone heeft genoeg omhanden met het afronden van de verkoop van de participatie in Verizon en met een grootschalige technische upgrade van de netwerkinfrastructuur. Vorige week keurden de aandeelhouders van Vodafone de verkoop van de participatie van 45% in Verizon Wireless goed. Het was het grootste minderheidsbelang van de groep. Het moederbedrijf Verizon Communications betaalt omgerekend 130 miljard USD, opgesplitst in 58,9 miljard USD aan liquiditeiten en 60,2 miljard USD in aandelen van Verizon. Het resterende deel ontvangt Vodafone in de vorm van participaties in dochterbedrijven die Verizon aanhield, en die nu weer worden overgedragen. De transactie wordt in februari afgerond. Iets meer dan 70%, of 84 miljard USD, vloeit terug naar de aandeelhouders. Ook daar gebeurt de uitkering gedeeltelijk in liquiditeiten en gedeeltelijk in aandelen van Verizon. Na aftrek van belastingen en andere kosten houdt Vodafone ongeveer 35 miljard USD over aan de deal.

Vodafone zal dit en volgend jaar 7 miljard Britse pond (GBP) extra spenderen aan de uitrol van 3G- en 4G-netwerken in Europa. Dat bedrag komt boven op de 6 miljard GBP aan jaarlijkse kapitaaluitgaven. Vodafone wil ook diversifiëren naar kabel en internet. Vorig jaar werd Kabel Deutschland ingelijfd voor 10 miljard USD en de groep plant nog bijkomende overnames.

Conclusie

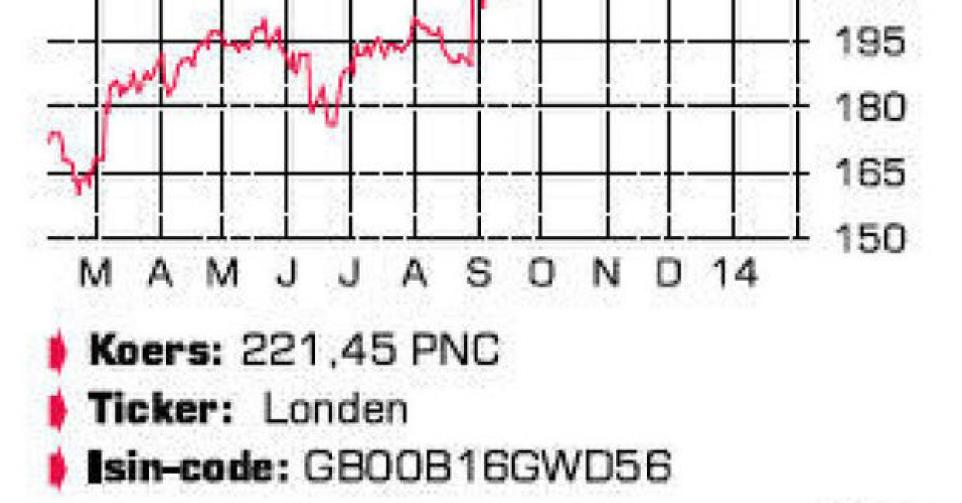

Nu er op korte termijn geen overname komt, kan een deel van de speculatieve premie uit de koers vloeien. Tegen 1,3 keer de boekwaarde en 15 keer de verwachte winst voor het lopende boekjaar ligt de waardering in de lijn van die van de meeste sectorgenoten. Vodafone kan wel een rendement van iets meer dan 5% (bruto) voorleggen.

Advies: kopen op correctie

Risico: gemiddeld

Rating: 2C

Fout opgemerkt of meer nieuws? Meld het hier