Vale

Onzekerheid weggevallen

14,85 USD – 2C↑

Vale, de grootste ijzerertsproducent ter wereld, trof vorige week een schikking met de Braziliaanse belastingautoriteiten in een geschil dat al meerdere jaren aansleept. Het gaat om een groot bedrag van 22,3 miljard Braziliaanse real (BRL), of omgerekend ongeveer 9,6 miljard USD. Toch komt Vale nog vrij goed weg, want de aanvankelijke claim bedroeg 14 miljard USD. Het mijnbedrijf hoeft dat bedrag niet ineens te betalen, maar gespreid over vijftien jaar. Ongeveer een kwart werd al vereffend (5,97 miljard BRL), de rest gebeurt via 179 maandelijkse afbetalingen. Vale heeft belang bij een goede relatie met de overheid. Voor uitbreidingsprojecten in eigen land is de groep afhankelijk van vergunningen die door de overheid worden uitgereikt.

Het voordeel van de schikking is dat heel wat onzekerheid is weggevallen. Dat is zeker welkom, want de economische omgeving waarin het bedrijf opereert, is al onzeker genoeg. Mijnbedrijven worden gedwongen in de kosten te snoeien. Daarbij gaan activa en projecten die niet tot de kernactiva behoren of een te laag verwacht rendement hebben als eerste voor de bijl. Vorig jaar verkocht Vale al voor 1,87 miljard USD aan activa. Dit jaar loopt het bedrag al op tot meer dan 3 miljard USD en er zitten nog meer verkoopdossiers in de pijplijn. De participatie van 22% in de Noorse aluminiumproducent Norsk Hydro werd van de hand gedaan voor 1,82 miljard USD. Vale verkocht ook een belang van 35% in de cargoafdeling VLI aan het Japanse Mitsui en een investeringsfonds, voor 1,2 miljard USD. Een aanvullende verkoop van nog eens 26% is eveneens gepland. Die transactie moet 900 miljoen USD opbrengen. Daarnaast werden twee aardgasconcessies voor de kust van Brazilië verkocht aan GDF Suez, voor een onbekende verkoopprijs.

Vale zag zijn omzet in het derde kwartaal aantrekken met bijna 11% op jaarbasis en 14,5% op kwartaalbasis, tot 12,9 miljard USD, door een combinatie van hogere productievolumes en prijzen. Dat was vooral het geval bij ijzererts, dat instaat voor 73,5% van de groepsomzet. Basismetalen (koper en aluminium), goud, meststoffen (fosfaat) en logistieke diensten staan in voor de rest. Het winstcijfer steeg met 59% op jaarbasis en 13% op kwartaalbasis. Momenteel is de vraag naar ijzererts hoger dan het aanbod. Dat zal in de loop van volgend jaar wel veranderen, want de drie grootste producenten (naast Vale Rio Tinto en BHP Billiton) plannen aanzienlijke capaciteitsuitbreidingen. Vale zal volgend jaar 346 miljoen ton ijzererts produceren, tegenover 292 miljoen ton voor Rio Tinto en 212 miljoen ton voor BHP Billiton.

Cijfers zeggen niet alles, want niet alle ertsen bevatten evenveel ijzer. Vale scoort in dat opzicht heel goed, met het hoogste ijzergehalte en het laagste percentage aan onzuiverheden. De Brazilianen kampen wel met een competitief nadeel: de afstand tot China, waar 60% van de wereldwijde vraag vandaan komt. BHP en Rio produceren in West-Australië, dat dichter bij China ligt. Door de hogere transportkosten kost ijzererts van Vale gemiddeld 10 USD per ton meer. De ingebruikname van extra grote schepen met een capaciteit van 400.000 ton moet de transportkosten met een derde doen afnemen. Vale legde het budget voor kapitaaluitgaven in 2014 vast op 14,8 miljard USD, de derde daling op rij.

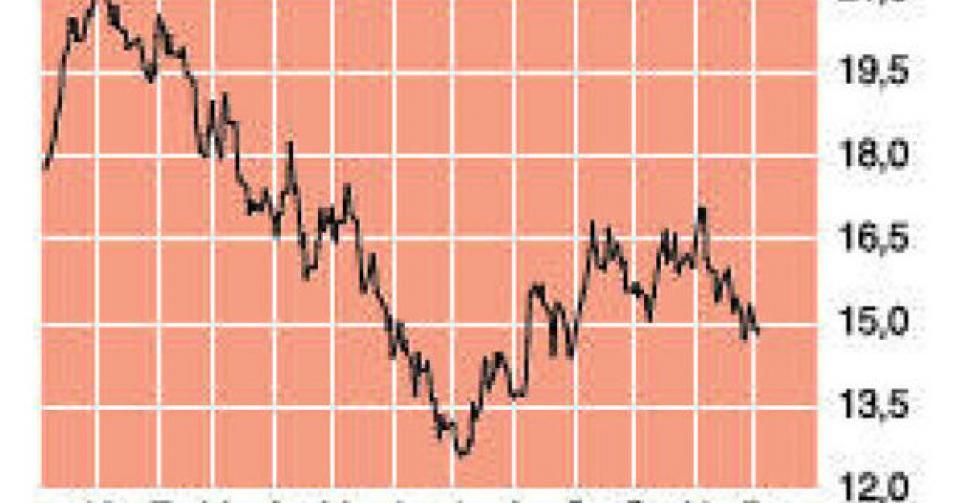

Vale presteert met een koersdaling van 30% sinds begin dit jaar een stuk slechter dan sectorgenoten Rio Tinto (-7%) en BHP Billiton (-10%). Dat heeft vooral te maken met het verwachte overaanbod aan ijzererts in 2014. Niemand minder dan Goldman Sachs voorspelt voor 2014 een flinke daling van de ijzerertsprijs. We menen dat het slechte nieuws al grotendeels in de koers zit verrekend. Vale noteert tegen 0,94 keer de boekwaarde, minder dan 8 keer de verwachte winst en 5 keer de bedrijfskasstroom (ebitda). Dat is een kwart tot een derde goedkoper dan de concurrentie. Adviesverhoging naar ‘eerste positie’ (rating 2C).

Eerste positie

Fout opgemerkt of meer nieuws? Meld het hier