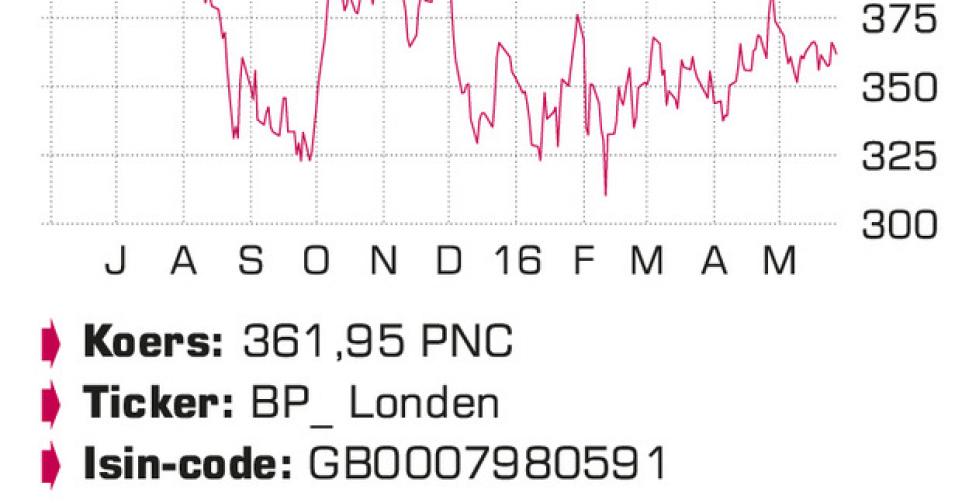

BP

BP kampt met dezelfde problemen als zijn sectorgenoten, en het sleept ook nog de financiële erfenis van de olieramp in de Golf van Mexico met zich mee.

Na de olieramp in de Golf van Mexico in 2010 moest BP gedwongen activa verkopen. Dat had een negatieve impact op de output, maar in het eerste kwartaal van 2016 steeg de gecombineerde olie- en gasproductie toch met iets meer dan 5% op jaarbasis, tot 2,42 miljoen vaten ruwe olie per dag. BP beschikt over een upstreamdivisie (exploratie en productie) en een downstreamdivisie (raffinage en handel), en houdt daarnaast nog een belang van 19,6% aan in het Russische Rosneft.

In het boekjaar 2015 moest BP een nettoverlies van 900 miljoen USD opbiechten. Over het eerste kwartaal was er een onderliggende nettowinst van 530 miljoen USD. Dat was boven de verwachtingen, maar het cijfer hield geen rekening met betalingen die verbonden zijn aan de olieramp in de Golf van Mexico. Inclusief afboekingen was er een nettoverlies van 485 miljoen USD. BP sloot vorig jaar een schikking met de Amerikaanse federale overheid en de betrokken staten. Als onderdeel van die overeenkomst moet BP 20 miljard USD betalen. Het gecumuleerde kostenplaatje van de olieramp loopt voor BP intussen op tot 56,4 miljard USD (of 40,7 miljard USD na belastingen). Sinds 2010 werd al voor ongeveer 40 miljard USD aan activa verkocht. Dit jaar mikt BP op 3 tot 5 miljard USD aan verkopen en vanaf 2017 zou het nog hoogstens om 2 tot 3 miljard USD op jaarbasis moeten gaan.

Naast verkopen zet BP ook volop in op kostenverminderingen. Tegen 2017 wil het de kosten met 7 miljard USD verlagen, met 2014 als referentiepunt. Door de kostenverlagingen is het break-evenniveau van BP gedaald naar 50 tot 55 USD per vat. De jongste weken klimt de olieprijs geleidelijk terug naar dat niveau. De upstreamdivisie was zoals verwacht, verlieslatend (-747 miljoen USD). De gemiddelde olieprijs bedroeg in het eerste kwartaal 34 USD per vat (tegenover 54 USD een jaar eerder). De nieuwe projecten die nu in de pijplijn zitten, moeten aan een olieprijs van rond 50 USD wel winstgevend zijn. Downstream leverde een bijdrage van 1,8 miljard USD aan de groepswinst. Dat is iets lager dan een jaar eerder (2,16 miljard USD), maar intussen zijn de marges al opnieuw aangetrokken en ligt ook de gemiddelde olieprijs een stuk hoger dan in het eerste kwartaal. De participatie in Rosneft droeg 66 miljoen USD bij aan de groepswinst.

De nettoschuld was op het einde van het eerste kwartaal opgelopen tot net geen 30 miljard USD. Dat komt overeen met een schuldgraad van 23,6%, tegenover nog 18,4% een jaar eerder. BP voelt zich comfortabel met dat schuldniveau en zet intern een ratio tussen 20 en 30% voorop. Er wordt door het management voorrang gegeven aan de uitbetaling van het dividend en de investering in bestaande olievelden. Exploratie is daarvan de dupe met een daling van het budget van 3,5 miljard USD in 2013 naar 1 miljard USD dit jaar. Het rendement van BP bedraagt op dit moment 7,4% zonder onmiddellijk uitzicht op een dividendverlaging.

Conclusie

Met een stijging van amper 3% bleef ook het aandeel BP achter op de evolutie van de olieprijs. BP kampt met dezelfde problemen als de sectorgenoten en sleept daarnaast nog de financiële erfenis van de olieramp met zich mee. De lage waardering (1 keer de boekwaarde) en het hoge rendement compenseren het bovengemiddelde risico.

Advies: koopwaardig

Risico: hoog

Rating: 1C

Aandelen Europa

Fout opgemerkt of meer nieuws? Meld het hier