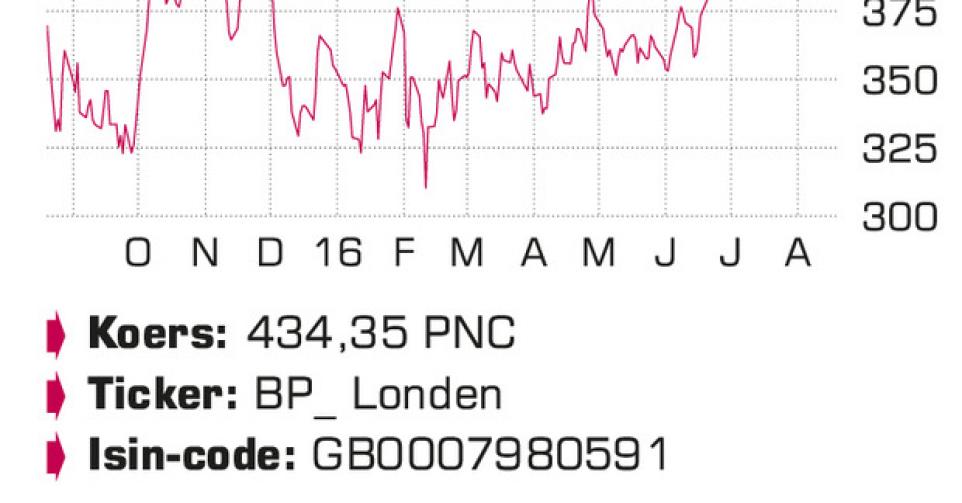

BP

In zijn sector zit de oliereus BP in het koppeloton van de aandelen die hun koers het meest zagen stijgen in 2016. Met een klim van 22 procent moet BP enkel Royal Dutch Shell laten voorgaan.

Een betere prestatie bij upstream (exploratie en productie) compenseerde bij BP een daling van de marges bij downstream (raffinage en handel). De onderliggende winst, geschoond voor voorraadwijzigingen en betalingen verbonden aan de Deepwater Horizon-olieramp, daalde met 45%, tot 720 miljoen USD.

Upstream kon een bescheiden winst van 29 miljoen USD voorleggen, na een verlies van 747 miljoen USD in het eerste kwartaal. De gemiddelde olieprijs lag met 46 USD per vat in het tweede kwartaal weliswaar een stuk onder het niveau van een jaar eerder (62 USD) maar wel substantieel hoger dan in het eerste kwartaal (34 USD). Bij downstream ging de winst achteruit, naar 1,5 miljard USD tegenover 1,8 miljard USD in het eerste kwartaal. Dat had vooral te maken met een forse daling van de raffinagemarges. Die worden, vereenvoudigd uitgelegd, bepaald door het verschil tussen de prijs van ruwe olie (inputkosten) en de verkoopprijs van geraffineerde producten (benzine, diesel, kerosine. De hoge output leidde tot een daling van de prijzen van de olieproducten. Tegelijk veerde de prijs van ruwe olie terug op, waardoor de raffinagemarges onder druk kwamen.

De onderliggende operationele kasstroom bedroeg 5,5 miljard USD. Gecorrigeerd voor betalingen gerelateerd aan de olieramp bleef daar nog 3,9 miljard USD van over. Over de eerste jaarhelft gaat het om 8,5 miljard USD. Dat volstaat om de kapitaaluitgaven (7,9 miljard USD in het eerste semester) te dekken, maar niet het dividend. De gecumuleerde schuld naar aanleiding van Deepwater Horizon bedraagt 61,6 miljard USD. BP heeft wel juridische garanties dat de lopende claims niet verder oplopen. Kostenbesparingen zijn nog altijd een prioriteit, maar stilaan verschuift de focus terug naar investeringen. Dat is ook nodig, want het Internationaal Energie Agentschap ziet de wereldwijde consumptie van ruwe olie tegen 2020 oplopen naar 100 miljoen vaten per dag. Tegelijk berekende olie- en gasconsultant WoodMackenzie dat er sinds 2014 in de sector voor 380 miljard USD aan investeringen werden uitgesteld. Er is dus nieuwe productie nodig om het natuurlijke verval te compenseren en de verwachte consumptiegroei op te vangen.

BP wil de jaarlijkse output tegen 2020 met 800.000 vaten per dag doen toenemen. Daarvan moeten tegen eind volgend jaar al 500.000 vaten per dag operationeel zijn. Op het einde van de eerste jaarhelft bedroeg de nettoschuld 30,9 miljard USD, wat overeenkomt met een schuldgraad van 24,7%. Dat is hoger dan na het eerste kwartaal (23,6%) maar wel comfortabel binnen de eigen vooropgestelde vork van 20 tot 30%. Tegen de huidige koers komt het dividend overeen met een brutorendement van 7%.

Conclusie

De lagere raffinagemarges beperkten het effect van de hogere olieprijzen, maar we zien de situatie geleidelijk normaliseren. BP heeft een stabiele balans en de onzekerheid door de olieramp is na ruim zes jaar grotendeels van de baan. Het hoge dividend en een waardering (6 keer de verwachte bedrijfskasstroom), maken van BP nog altijd een koopwaardig aandeel. Rating van C naar B voor risico.

Advies : koopwaardig

Risico : gemiddeld

Rating : 1B

Fout opgemerkt of meer nieuws? Meld het hier