Fusie- en overnamegolf neemt af

De zevende fusie- en overnamegolf gaat liggen in 2017, maar de volgende boom staat al voor de deur.

Tijdens de voorbije anderhalve eeuw maakte de westerse wereld zeven grote golven van fusies en overnames mee. In 2017 neemt de jongste golf eindelijk af. Bankiers en bedrijfsleiders zullen met de duimen draaien en treuren over verloren commissies en bonussen. De snuggersten zullen zich proberen voor te stellen hoe de achtste golf, die begin van de jaren twintig zal pieken, eruit kan zien.

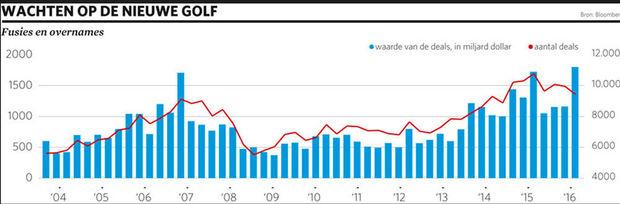

De huidige fusie- en overnamegolf begon in 2012. Sindsdien werden voor 18 biljoen dollar deals aangekondigd (zie grafiek). De dealmakers speelden in op de wereld na de financiële crisis met een lage economische groei, goedkoop geld en voorzichtigheid. Ze probeerden te besparen op de uitgaven, marktaandelen op te drijven en hun belastingaanslagen te drukken. Amerikaanse bedrijven zorgden voor de helft van de activiteit. Combinaties als Dow Chemical en DuPont of Kraft en Heinz realiseren vermoedelijk meer dan 100 miljard dollar kostenbesparingen per jaar. De sector van de gezondheidszorg werd verslaafd aan ‘inversies’, waarbij Amerikaanse bedrijven Europese ondernemingen overnemen om hun domicilie te verplaatsen en hun belastingfactuur te verlagen. Grensoverschrijdende overeenkomsten creëerden wereldwijde monopolies. De overname van SABMiller door AB InBev voor 120 miljard dollar roept een biermonster in het leven dat bijna een op de drie flesjes verkoopt die in heel de wereld worden gedronken.

Minder rendabel

De zevende golf van fusies en overnames eindigt in 2017 om drie redenen. Ten eerste komen er meer regels tegen concurrentievervalsing, omdat analyses almaar vaker aantonen dat een dalende concurrentie misschien de lagere groei kan verklaren. Verschillende deals in de Verenigde Staten werden al geblokkeerd en het recordbod van 109 miljard dollar dat AT&T wil uitbrengen op Time Warner, wordt een eerste test voor de moed van de volgende president om kartels open te breken.

Ten tweede worden de deals tegengewerkt door het populisme. In sommige gevallen komt het tot open vijandigheid: Theresa May, de Britse premier, zegt dat ze sommige buitenlandse overnames zal blokkeren. In andere gevallen toont het zich in nieuwe technocratische obstakels. Het Amerikaanse ministerie van Financiën probeert inversies een halt toe te roepen en ook de Europese Unie treedt krachtig op tegen belastingontwijkende bedrijven.

En ten derde: omdat de globalisering achteruitgaat, worden de investeerders onzeker over deals met wereldomvattende multinationals, vooral gezien hun matte prestaties. De rendabiliteit die de Amerikaanse multinationals in het buitenland bereiken, is gedaald van 12 procent in 2008 tot 8 procent nu. De technologiesterren van het voorbije decennium zijn wereldwijd gegaan zonder de hulp van de lobbyisten van Wall Street. Google, Apple en Facebook, die tot de waardevolste ondernemingen ter wereld behoren, realiseren het grootste deel van hun verkoop in het buitenland en toch hebben ze geen grote grensoverschrijdende deals gesloten.

Druk op Europa

Terwijl deze golf uitsterft, worden de ingrediënten van de volgende duidelijk. Een aantal uitdijende westerse multinationals wordt in de loop van het volgende decennium ontrafeld. Financiële instellingen als AIG, ING en de Royal Bank of Scotland zijn al deels ontmanteld. Andere sectoren volgen. General Motors en Ford realiseren respectievelijk 92 en 90 procent van hun winst in Noord-Amerika, wat erop wijst dat hun buitenlandse activiteiten waarde vernietigen. Tot dusver waren de investeerders tolerant tegenover zoveel slordigheid, maar hun geduld raakt op.

Vooruitziende bankiers springen op het vliegtuig naar Europa. Als dat continent erin slaagt de brexit te verwerken en een muntcrisis vermijdt, wordt de druk op de bedrijven om te fuseren onverbiddelijk. De ondernemingen op het continent hebben hun plaats in de top van de wereldbusiness in de loop van het voorbije decennium verloren. Ze zijn nu 40 procent kleiner dan de Amerikaanse, gemeten aan de mediaanwinst van de grootste 500 beursgenoteerde ondernemingen in elke regio.

Tot slot blijven de Chinezen actief. Zij hebben al de hand gelegd op Italiaanse voetbalclubs, Zwitserse zaadproducenten en Amerikaanse worstfabrikanten. Maar de honger van de Chinese spaarders en ondernemingen om verder van hun thuismarkt te diversifiëren blijft groot.

Patrick Foulis, bureauchef New York van The Economist.

De wereld in 2017

Fout opgemerkt of meer nieuws? Meld het hier