Beursblog: buyback-indexen presteren beter

Beursbedrijven kopen steeds meer eigen aandelen in om aandeelhouders te belonen. Onderzoek wijst ook uit dat zij beter dan gemiddelde beursprestaties neerzetten.

Amerikaanse beursbedrijven blijven in een recordtempo eigen aandelen inkopen, berichtte The Wall Street Journal vorige week. Dit jaar alleen al kochten ze voor 600 miljard dollar eigen aandelen in. De verwachtingen zijn dat dat cijfer eind dit jaar op 1.270 miljard dollar eindigt. Dat zou een record zijn. Vorig jaar kochten ze voor 1.050 miljard dollar in.

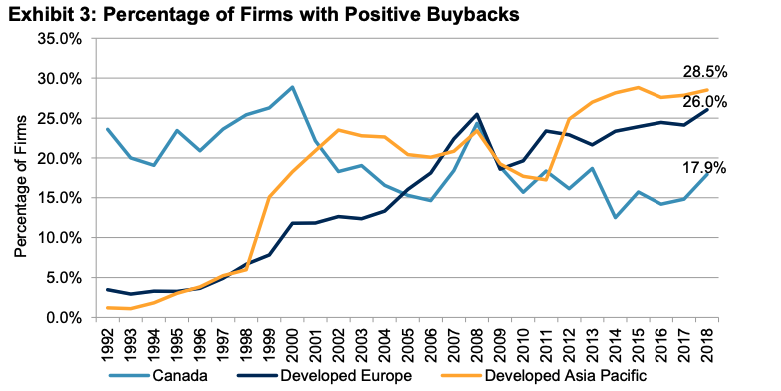

Ook Europese beursbedrijven blijven naarstig eigen aandelen inkopen. In 2022 kochten ze voor 161 miljard euro in, beduidend lager dan de Amerikaanse bedragen. Voor dit jaar is er al voor 70 miljard euro inkoopprogramma’s aangekondigd.

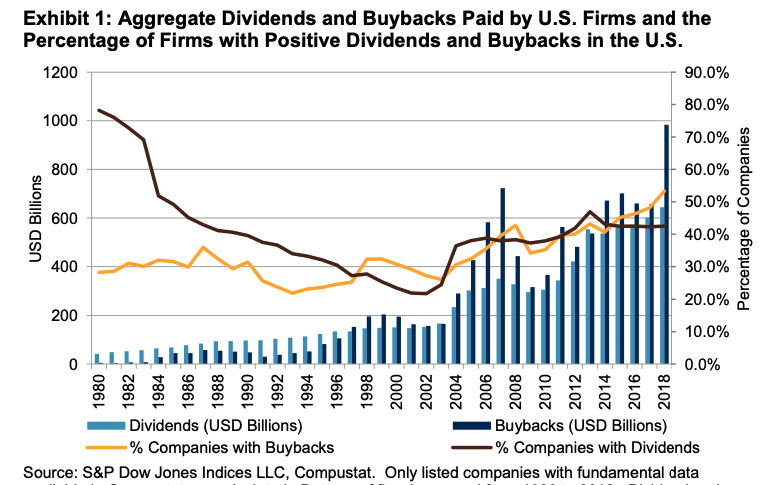

Uit cijferwerk van Standard & Poor’s blijkt dat in de afgelopen veertig jaar Amerikaanse bedrijven minder op dividenduitkeringen zijn gaan inzetten, maar dat aandeleninkopen gestaag populairder zijn geworden. Steeds meer bedrijven doen dat om aandeelhouders te belonen.

Ook in de rest van de wereld zijn ze populairder.

Voor- en tegenstanders

Door eigen aandelen in de kopen verhogen beursbedrijven de vraag naar hun aandeel, wat de koers een zetje geeft. Daarnaast hebben veel bedrijven de gewoonte de aandelen die ze inkopen te vernietigen, waardoor de winsten en de kasstromen verdeeld worden over een kleiner aantal aandelen. Daarmee stijgt de winst per aandeel, een begeerde parameter onder analisten en zeker onder het bedrijfsmanagement omdat zijn bonussen daar vaak vanaf hangen.

Maar zoals we al vaker gezegd hebben, is winst een boekhoudkundig gegeven dat vatbaar is voor manipulatie. Daarom kijken we liever naar de vrije kasstroom per aandeel. U weet wel: profit is vanity, cash is sanity. Maar die free cash flow per aandeel stijgt uiteraard ook wanneer de totale pot aan uitstaande aandelen slinkt.

Volgens sommigen daarentegen wordt een beursbedrijf dat eigen aandelen inkoopt daardoor intrinsiek niet meer waard.

Eigen aandelen inkopen is een van de manieren voor een bedrijf om aandeelhoudersmeerwaarde te creëren, om aandeelhouders in cash te belonen. Daarnaast kan een bedrijf zijn winsten uitkeren als dividend. Sommige beleggers vinden dat minder interessant omdat ze daar hoger op belast worden dan op aandeleninkopen. Een andere manier is om de gemaakte winst en overtollige cash opnieuw in de bedrijfsvoering te investeren, in innovatie en onderzoek en ontwikkeling, in de hoop daarmee de waarde van het bedrijf en de aandelenkoers op te krikken.

Aandeleninkoop verschilt van winstuitkering in die zin dat er enkel cash vloeit naar aandeelhouders die hun aandelen verkopen aan het bedrijf, terwijl een dividend een cashuitkering is aan alle aandeelhouders.

Niet iedereen is fan van zogenoemde buybacks. Vooral politici zijn ertegen en vinden dat bedrijven er hun verantwoordelijk mee ontlopen om te blijven innoveren en investeren in hun eigen activiteiten en de bredere economie.

Voorstanders zeggen dan weer dat er geen bewijs is dat bedrijven hun investeringskansen tekortdoen door voorrang te geven aan de inkoop van eigen aandelen. Met die inkoop laten ze kapitaal vloeien naar andere bedrijven waar de investeringsnood en -kansen groter zijn. Een bedrijf met overtollige cash maar met een slecht businessmodel kan die cash beter aan aandeelhouders uitkeren dan die opnieuw te investeren in teloorgaande activiteiten waar geen rendement mee te halen valt.

Bovengemiddeld rendement

Verder kan de inkoop van eigen aandelen op twee manieren uitpakken voor de aandeelhouders. Zo kan een bedrijf eigen aandelen inkopen tegen een prijs die lager is dan ze intrinsiek waard zijn. In dat geval hebben bestaande aandeelhouders daar baat bij en trekken de verkopers aan het kortste eind, want ze hebben hun aandelen te goedkoop verkocht aan het bedrijf dat ze inkoopt. Omgekeerd, koopt een bedrijf eigen aandelen in die overgewaardeerd zijn, waarvan de koers hoger is dan ze intrinsiek waard zijn, dan moeten aandeelhouders ervan profiteren om hun overgewaardeerde aandelen te verpatsen aan het bedrijf dat ze inkoopt.

Voor beursbedrijven zijn aandeleninkoopprogramma’s een meer flexibele manier dan dividenduitkeringen. De inkoopprogramma’s kunnen ze vrij snel opstarten, onderbreken en eventueel stopzetten, terwijl veranderingen in het dividendbeleid vaak een zwaardere impact hebben op de koers en het sentiment rond een bedrijf.

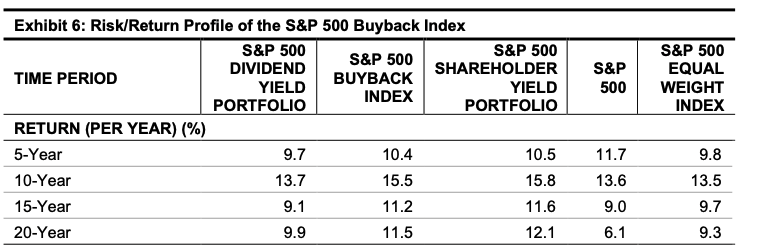

Dat wijst erop dat beleggers toch meer aandacht hebben voor dividenden dan voor aandeleninkopen. Dat terwijl onderzoek aantoont dat indexen van beursbedrijven die hun eigen aandelen inkopen bovengemiddelde marktrendementen neerzetten. Tussen 1999 en 2019 deed de S&P 500 Buyback Index het in zestien van de twintig jaar beter dan de gewone S&P 500. Over die twintig jaar was het jaarrendement van de eerste gemiddeld 5,5 procent hoger dan de standaardindex.

Een belangrijke kanttekening is dat de buyback-index een pak volatieler is. Een van de redenen daarvoor is dat de index equal weight is, namelijk dat alle bedrijven erin hetzelfde gewicht krijgen. Dat verhoogt de volatiliteit, maar leidt ook tot bovengemiddelde rendementen.

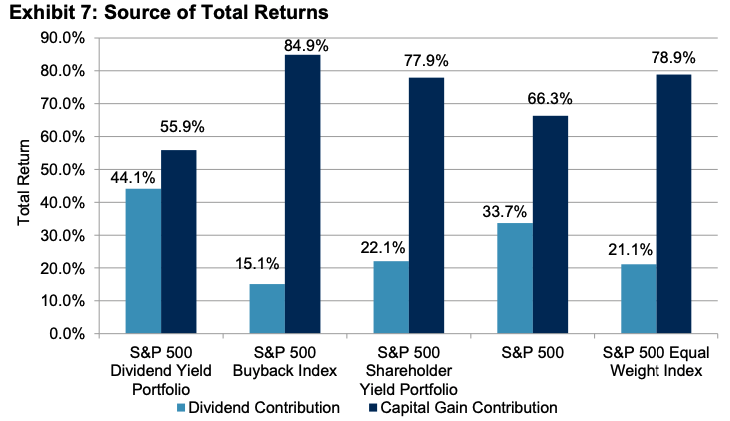

De buyback-indexen zetten dat rendement vooral neer via hogere koersen, terwijl inreguliere indexen de dividenden verantwoordelijk zijn voor een groter deel van het totale rendement.

Op Europese beurzen is er maar een beperkt aantal ETF’s dat een buyback-index volgt. Zo is er de Invesco Global Buyback Achievers ETF of de Amundi S&P 500 Buyback ETF.

Fout opgemerkt of meer nieuws? Meld het hier