Veel nieuwe eeuwigdurende obligaties

De komende maand kan voor vuurwerk zorgen op de financiële markten, zelfs zonder ingrijpende geopolitieke gebeurtenissen.

In financiële aangelegenheden dient elke transactie door erkende waarborgen gedekt te zijn. Met het uitbreken van de crisis, zes jaar geleden, heeft men beseft dat afgeleide producten onmogelijk als waarborg kunnen dienen en dat tegengestelde posities elkaar niet uitschakelen. De hele financiële wereld kampt al jaren met een onoplosbaar probleem: een tekort aan betrouwbare waarborgen.

Twee jaar geleden startte de Amerikaanse centrale bank (Fed) haar monetaire expansie, de quantitative easing. De Fed koopt maandelijks voor 85 miljard dollar (USD) overheidspapier en andere stukken gedekt met hypotheken. Ze verschaft dus geld in ruil voor die stukken. Maar daardoor vermindert de hoeveelheid beschikbare stukken die de banken en andere financiële instellingen als waarborgen kunnen leveren.

In normale omstandigheden, wanneer de daggeldmarkt vlot functioneert, ruilt de Fed een deel van haar effectentegoed tegen geld in de vorm van een reverse repurchase agreement of reverse repo. Dat kan op verschillende manieren gebeuren. Ofwel bepaalt de Fed zelf de rentevoet waartegen ze het geld opneemt voor een zeer korte periode (van enkele uren tot enkele weken), ofwel bepalen de banken het tarief, maar beperkt de Fed het aantal stukken dat ze afstaat. Hoe dan ook, de Fed hanteert de reverse repo om haar monetaire beleid te verfijnen.

Sinds 2007 is de daggeldmarktactiviteit teruggevallen tot nul. De banken vertrouwden elkaar niet langer. Ze hadden ook geen degelijke waarborgen meer om als pand voor hun verrichtingen af te geven. De Fed heeft dan ook geprobeerd de leden van de shadow banking (financiële instellingen die op dezelfde markten werkzaam zijn, maar geen bankstatuut bezitten, zoals fondsen of verzekeraars) naar die markten aan te trekken. Maar die kampen met hetzelfde tekort als de banken.

Nu de Fed een mogelijke vermindering van haar maandelijkse tussenkomst aangekondigd heeft, kunnen de banken rekenen op de nieuwe uitgiften van de Amerikaanse schatkist. Maar als de Amerikaanse conjunctuur echt herstelt, zal de overheid veel minder papier op de markt brengen. Het waarborgtekort zal dus aanhouden. Daarom heeft de Fed een nieuwe faciliteit bedacht. In de laatst gepubliceerde notulen van de maandelijkse bijeenkomst van haar monetaire comité staat dat ze van plan is een fixed-rate, full allotment reverse repo in het leven te roepen.

Daarmee zou de Fed, in ruil voor cash, de stukken die ze bezit onbeperkt (full allotment) tegen een vast tarief door haar bepaald voor korte periodes aan de banken overmaken. Op die manier zou ze niet alleen effecten teruggeven die als waarborgen kunnen fungeren in het financiële stelsel, ze zou ook een deel van haar monetaire expansie afromen en tegelijk de kortetermijntarieven beheersen. Wat ze leent, neemt ze dus op die manier terug.

Op het eerste gezicht lijkt dat een ingenieus systeem om de effectentekorten op te vangen. Maar er rijzen twee vragen. Repo’s zijn kortstondige ruilcontracten. Wat de Fed leent, moet op vrij korte termijn worden teruggegeven. Dat kan natuurlijk worden omzeild door de zaken te laten doorrollen. Maar dan zijn de banken rechtstreeks afhankelijk van het toegepaste rentetarief.

De tweede vraag heeft betrekking op de werking van het systeem. Als meer waarborgen ter beschikking worden gesteld, kunnen de banken meer kredieten verlenen. Op zich is dat een pluspunt om de economie op te peppen. Maar de banken zitten boordevol oninbare schulden die ze met veel moeite doorrollen. Door gebruik te maken van die nieuwe faciliteit zouden ze gemakkelijker de nodige kredieten verkrijgen, zonder verplicht te worden om hun verlieslatende activa op te hoesten. Is dit de gewenste oplossing?

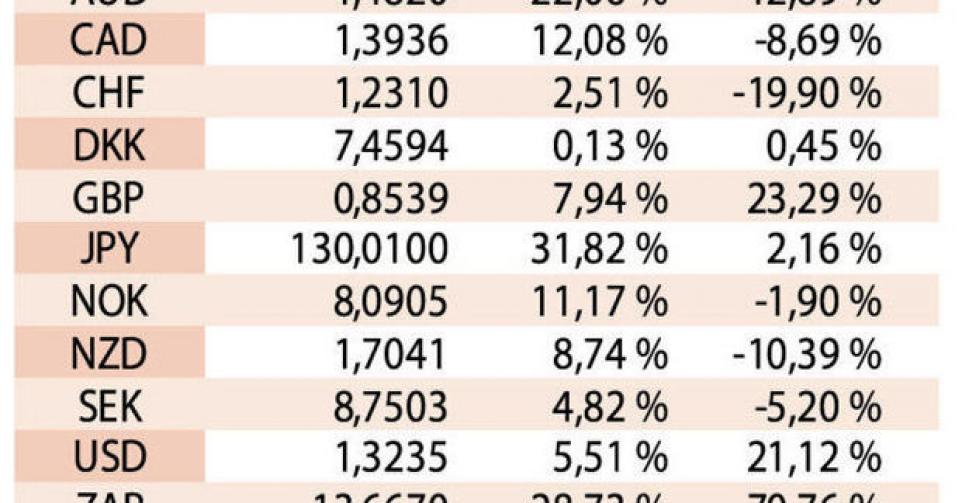

De markten houden voorlopig geen rekening met die nieuwigheid; ze hebben andere bekommernissen. De kapitaalbewegingen verstoren nog altijd de wisselmarkt. Zoals voorspeld wisten tal van munten nu al het tij te keren. Zo herwon de Braziliaanse real (BRL) maar liefst 3%. De euro (EUR) moest terrein afstaan tegenover de meeste munten, uitgezonderd die van Oost-Europa, nu blijkt dat de consumptie in Duitsland alweer is verminderd. Hij verzwakte 0,9% tegenover de dollar (USD). Het geopolitieke geroffel speelde sommige munten parten. De Turkse lira (TRY) verloor 0,9%.

Het vrijgekomen kapitaal ging schuilen achter staatspapier. Alle vooraanstaande soevereine emittenten profiteerden ervan. Met een lichte daling van de renteschalen als gevolg. De bedrijfsobligaties overtroffen overal het rommelpapier. Nu de financiële problemen van Portugal en Griekenland opnieuw oplaaien, deden hun stukken een flinke pas achteruit. In het algemeen telde men driemaal meer opwaarts gericht stukken dan omgekeerd.

Op de primaire markt kwamen er tal van eeuwigdurende obligaties uit, naast een heleboel andere met veranderlijke coupon. Beide soorten kondigen een kentering in de renteontwikkeling aan. Dat de vakantieperiode voorbij is, was te merken aan het aantal aangeboden nieuwe uitgiften. De Oostenrijkse skiprodudent HTM (zonder rating) brengt een kleinschalige lening van 45 miljoen uit, op vijf jaar. Het stuk zal in Zwitserland noteren. Het biedt niet minder dan 3,6% meer dan het marktgemiddelde. Schneider Electric (A-), de Franse specialist in energiecontrole, is wat karig. Tegen intekenvoorwaarden brengt de uitgifte slechts 0,43% meer op dan het marktgemiddelde. Het kent niettemin succes bij de beleggers en noteert al boven pari op de grijze markt. TeliaSonera (A-), het Scandinavische telecombedrijf, speelt in op de grote vraag van institutionele beleggers naar papier op zeer lange termijn. Het geboden rendement van 3,56% biedt 0,9% meer dan het marktgemiddelde.

In exotische munten deugt alleen de nieuwe schijf van de Wereldbank (AAA, supranationaal) in BRL. De African Development Bank (AAA, supranationaal) in Australische dollar (AUD) is te duur. U vindt probleemloos beter op de secundaire markt, zoals EIB (AAA, alt.1) die 5,89% rendement verschaft en koopwaardig blijft zolang kosten en prijsverschil onder 9,5% uitkomen. De nieuwe schijf van de EIB in TRY is schandalig duur. Een vijfjarige lening in die munt moet haast 9% bieden. U koopt dus beter die andere (alt. 5) op de secundaire markt, als de kosten en het prijsverschil lager uitkomen dan 5,4%.

Fout opgemerkt of meer nieuws? Meld het hier