Turbulentie op de wisselmarkten

De Europese Centrale Bank (ECB) maakt zich zorgen over de mogelijke vermindering van de financiële bijstand van de Federal Reserve.

De Europese Centrale Bank (ECB) maakt zich zorgen. Terecht, denkt iedereen, want de banken die onder haar toezicht staan, zijn overladen met niet-invorderbare schulden. Maar nee, de bank maakt zich zorgen over de mogelijke vermindering van de financiële bijstand van haar Amerikaanse evenknie, de Federal Reserve (Fed). Ze vreest dat veel Europese institutionele investeerders in moeilijkheden komen, zodra de Fed haar maandelijkse bijdrage van 85 miljard dollar (USD) reduceert. Het is op het eerste gezicht vreemd dat de ECB zich zo bekommert om het lot van instellingen die buiten haar toezicht vallen. Dat moet echter in zijn context worden geplaatst. Alles wat de institutionele investeerders raakt, treft het bankwezen. Dat wordt duidelijker als we de activiteit van de afgelopen maanden nader bekijken.

Sinds de val van Lehman Brothers in 2008 hebben de westerse centrale banken, waaronder de ECB, allerhande financiële activa aanvaard om hun kredietverstrekking te dekken. Ook bankleningen gedekt door andere financiële activa, de zogenoemde covered bonds, en contingent convertibles of coco’s werden geaccepteerd. De ECB ontving niet minder dan 435 miljard euro (EUR) aan covered bonds en nog zo’n slordige 370 miljard aan andere soorten gedekte obligaties, die soms speciaal voor dat doel werden gecreëerd.

Sinds iets minder dan een jaar lossen veel banken hun kredieten bij hun centrale bank af en recupereren op die manier al hun dekkingen. Die activa worden opnieuw verpakt en aan institutionele investeerders verkocht. De gestructureerde leningen dragen meestal een aantrekkelijke coupon, die onweerstaanbaar blijkt voor de kopers. Door het toegenomen succes van de voorbije maanden beginnen de meeste banken hun verlieslatende schuldvorderingen zo alweer door te sluizen naar diezelfde institutionele beleggers (verzekeringen, pensioenfondsen en andere). Zij erven het risico dat de banken voordien droegen.

De dag dat de Fed haar bijstand vermindert, zullen de rentetarieven onvermijdelijk in de hoogte worden gejaagd. Daardoor verdwijnt het rendementsvoordeel dat de gedekte obligaties boden – een rendementsvoordeel dat uitsluitend bedoeld was om het risico te vergoeden. De kans is dan bijzonder groot dat de houders van die stukken stevige verliezen lijden, te meer omdat hun tegenpartij niemand anders is dan de banken zelf. Volgens een schatting van JP Morgan is voor zowat 700 miljard EUR aan zulk papier in omloop, boven op de stukken die de ECB nog in portefeuille heeft.

De bekommernis van de ECB wordt nu duidelijker. De rentetarieven moeten steevast laag worden gehouden, om een instorting te vermijden. De kans is echter klein dat de Fed vanaf deze maand haar bijstand zal verminderen, hoewel de meesten dat voorspellen. Het huidige hoofd van de Fed, Ben Bernanke, zal die beslissing waarschijnlijk overlaten aan zijn opvolgster, Janet Yellen.

Midden deze week, na haar maandelijkse vergadering, zal de ECB haar monetaire beleid toelichten. Verwacht wordt dat ze een nieuwe LTRO – een onbeperkte kredietlijn van drie jaar – zal aankondigen. Van de 1000 miljard EUR die ze met de twee vorige heeft uitgedeeld, staan de banken voor nog zowat 700 miljard in het krijt, en vooral dan de Spaanse en de Italiaanse instellingen.

Als die beslissing valt, is dat een onbetwistbaar bewijs dat de Europese banksector nog altijd zwaar in de problemen zit. Natuurlijk zal de nieuwe LTRO-schijf worden voorgesteld als een maatregel om de banken meer kansen te geven om kredieten te verstrekken en zo de conjunctuur op te peppen. Maar wie de bankstatistieken raadpleegt, zal merken dat de banken nog nooit zo weinig kredieten hebben verschaft als vandaag. Waarom zouden ze van houding veranderen?

De wisseloorlog woedt nog altijd op de wisselmarkten. De EUR verstevigde tegenover de meeste munten. Alleen het pond (GBP) presteerde nog beter en won 0,2%. De Bank of England is immers van plan haar steun voor de vastgoedsector stop te zetten. Dat zal onvermijdelijk een rentestijging tot gevolg hebben. De zwaarst getroffen munten heetten de Braziliaanse real (BRL), die 2,1% kwijtspeelde; de Russische roebel (RUB), die 1,9% verloor; en de Zuid-Afrikaanse rand (ZAR), die met 1,5% achteruitboerde. De Hongaarse forint (HUF) verloor 1%, nu de centrale bank haar hoofdtarieven heeft verlaagd. De Japanse yen (JPY) verloor alweer 1,8%.

Op de kapitaalmarkt vonden heuse verschuivingen plaats. De bedrijfsobligaties wonnen meestal terrein, terwijl het rommelpapier het wat moeilijker had. De rentetarieven bewogen amper. De activiteit concentreerde zich vooral op obligaties van lagere kwaliteit. In EUR viel de inzinking van het Griekse en Spaanse papier het meest op.

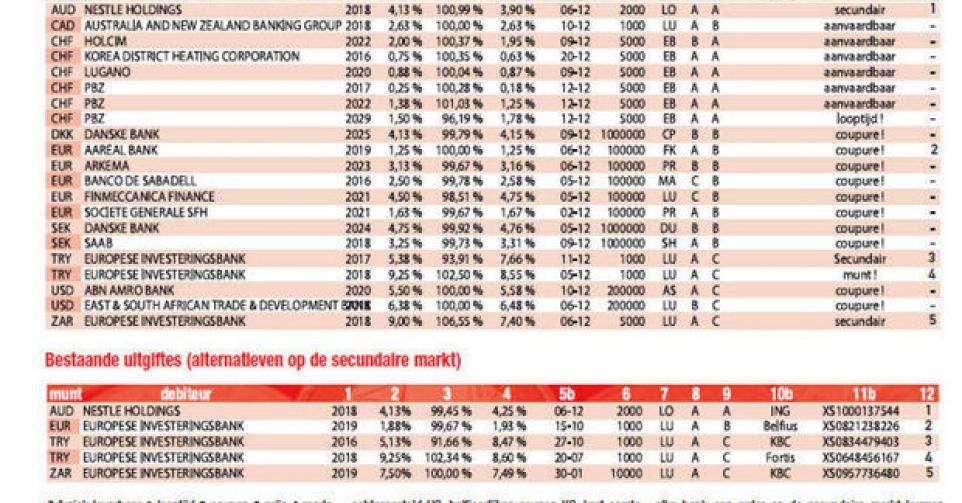

De banken overheersen nog altijd de activiteit op de primaire markt. De meeste van hun stukken zijn gestructureerd, zoals dat van Société Générale (Aaa), of achtergesteld zoals de drie uitgiften op naam van Danske Bank (BBB-). Ze zijn zelden weggelegd voor de particuliere belegger. Het Franse chemiebedrijf Arkema (BBB) ziet er aantrekkelijk uit. Jammer dat de coupures zo omvangrijk zijn. De Duitse producent van alarmsystemen Hörmann (zonder rating) brengt een kleinschalige vijfjarige lening uit die niet minder dan 5,14% meer opbrengt dan het marktgemiddelde. Het stuk is bovendien vervroegd terugbetaalbaar vanaf 2016 tegen 102%. Finmeccanica (BB+) de Italiaanse vliegtuigconstructeur, is kariger. Zijn uitgifte toont een extra rendement van 3,13%.

De EIB (AAA, supranationaal) verruimt diverse leningen met nieuwe schijven. De eerste, in Turkse lira (TRY), vervalt in 2018 en is correct geprijsd. Er zijn 138 dagen verlopen interesten te vergoeden bij de inschrijving. De tweede, eveneens in TRY, vervalt in 2017 en is 2% goedkoper te verkrijgen op de secundaire markt. Daar zijn 322 dagen verlopen interesten te vergoeden. Een TRY-lening moet hoe dan ook meer dan 8% rendement bieden. De schijf in ZAR is aanvaardbaar, zonder meer. Er zijn 350 dagen verlopen interesten te regelen. Wij verkiezen niettemin die andere EIB (alt. 5). Nestlé (AA) in Australische dollar (AUD) is vrij duur. U koopt dat stuk het beste op de grijze markt tegen 99,45% (alt. 1). Kosten en prijsverschil mogen tot 1,54% oplopen. De AUD blijft aantrekkelijk. De munt verloor 1,3% de afgelopen week.

Fout opgemerkt of meer nieuws? Meld het hier