Tegenstrijdige signalen overrompelden de markten

De Amerikaanse economie herleeft. Dat baart niet alleen de Amerikaanse centrale bank, de Federal Reserve, zorgen, maar ook de banken.

De Fed had aangekondigd dat ze haar monetaire beleid zou verstrakken, zodra de conjunctuur zich herstelde. Enkele maanden geleden schroefde ze wijselijk de vooropgezette werkloosheidsdrempel van 7 procent terug naar 6,5 procent. Anders had ze al een eerste verstrakking moeten aankondigen. Tegen midden december, tijdens de maandelijkse bijeenkomst van de gouverneurs, geeft de Fed de markten meer duidelijkheid. Intussen wordt elk cijfer grondig nagekeken om niet halsoverkop te beslissen.

De cijfers zijn inderdaad vervelend. Er werden in november 203.000 nieuwe banen gecreëerd en de werkloosheid is teruggevallen tot 7 procent. Nu blijkt dat 265.000 mensen zich niet langer aanmelden bij de werkloosheidsdiensten. Zijn ze aan het werk of niet? De banencreatie, hoe hoopgevend die ook is, blijft wel achter op de cijfers van 2012. Het herstel is dus zeker niet bevredigend. De Fed zal waarschijnlijk haar cijferarsenaal uitbreiden voordat ze haar beleid wijzigt.

Voor de banken is het nieuws dubbel. Zuiver economisch _ voor zover de cijfers relevant zijn, want de Amerikaanse conjunctuurcijfers berusten hoofdzakelijk op ramingen die niet altijd secuur worden uitgevoerd – is de beterschap uitstekend nieuws. Financieel daarentegen zal dat gepaard gaan met een rentestijging en een aanwakkerende inflatie. Dat zal de schuldenproblematiek van de banken bemoeilijken, temeer omdat begin volgend jaar een hele waaier van nieuwe maatregelen in werking treedt en de speelruimte van de banken drastisch verkleint.

De Amerikaanse grootbanken verlangen dan ook dat andere financiële instellingen die op dezelfde markten optreden als zij, dezelfde regels moeten naleven. Om hun stelling hard te maken, hebben ze bij hun toezichtorganisaties een studie daarover besteld. Ze viseren alle grondstoffenmakelaars, zoals Cargill, Glencore, Trafigura en Xstrata. Zij verdragen het niet dat die bedrijven ongestoord krediet kunnen verstrekken aan hun bevoorrechte klanten.

Jammer genoeg voor hen toont de studie aan dat die ondernemingen hoegenaamd geen grote risico’s inhouden. Ze verlenen inderdaad krediet, maar uitsluitend aan marktpartijen die grondstoffen produceren. Hun krediet berust dus op een doodeenvoudig termijncontract en heeft niets te maken met verpakkingen van andere kredietvormen met behulp van afgeleide financiële producten. Met andere woorden: hun kredietverlening heeft geen vermenigvuldigings- of hefboomeffect. De studie werd dan ook prompt in de vuilnismand gestopt.

Met de conjuncturele verbetering willen de Amerikaanse banken opnieuw toelating krijgen om bestaande schuldbekentenissen via afgeleide producten anders te verpakken, om het risico dat ze inhouden beter te verdelen. Ze mikken op de twee reusachtige hypotheekinstellingen Fannie Mae en Freddie Mac. Ze willen dat beide worden ontbonden en dat hun activiteit aan hen wordt toevertrouwd. In plaats daarvan stellen ze de oprichting van een garantiefonds voor, de Federal Mortgage Insurance Corporation, in navolging van de FDIC die voor het bankwezen optreedt.

Intussen blijven de banken massaal obligaties uitbrengen om hun kapitaal te verstevigen. Ze gaan dus meer schulden aan om sterker te worden. De meeste banken plaatsten met succes hun nieuwe stukken, voornamelijk coco’s en aanverwante covered bonds. De intekeningen overschreden meermaals het aangeboden bedrag. Sommige banken hadden minder succes. Zo bood Crédit Agricole een coco aan voor 1 miljard dollar (USD), maar het kreeg voor amper 250 miljoen bestellingen binnen.

De tegenstrijdige signalen overrompelden de markten. De beurzen wisten hun dalende trend van de voorbije week puik om te keren, maar dat ging wel ten koste van de obligatiemarkt. We telden tussen twee tot tien keer meer dalende stukken dan omgekeerd, naargelang de munt. Opvallend was de versteviging van het rommelpapier, ten nadele van het betere bedrijfs- en het overheidspapier. De renteschalen verstrakten overal, met een forsere stijging van de langetermijntarieven tot gevolg.

De wisselmarkt werd niet gespaard. Ondanks de puike economische cijfers moest de USD 0,4% afstaan tegenover de euro (EUR). De prestatie van de gemeenschappelijke munt lag vooral aan het ontbreken van enige richtlijn vanwege de Europese Centrale Bank (ECB). Er komt noch een verstrakking, noch een versoepeling van het beleid. De ECB laat alle deuren open. Het kapitaalverkeer verstoorde alweer tal van andere munten. Het zwaarst getroffen bleek de Zuid-Afrikaanse rand (ZAR), die maar liefst 3,1% instortte. De Braziliaanse real (BRL) verloor 2%, de Turkse lira (TRY) 1,4%. Merkwaardiger was de achteruitgang van de Noorse kroon (NOK), met -1,35%. De Noorse centrale bank uitte onlangs haar bekommernis over de robuustheid van de kroon. Eenzelfde uitlating was te horen bij de Australische bankgouverneur. De Australische dollar (AUD) verloor meteen 0,9%. Zijn Nieuw-Zeelandse naamgenoot (NZD) hield beter stand en verdapperde met 0,2%. Allemaal buitenkansen om posities in die munten te verstevigen.

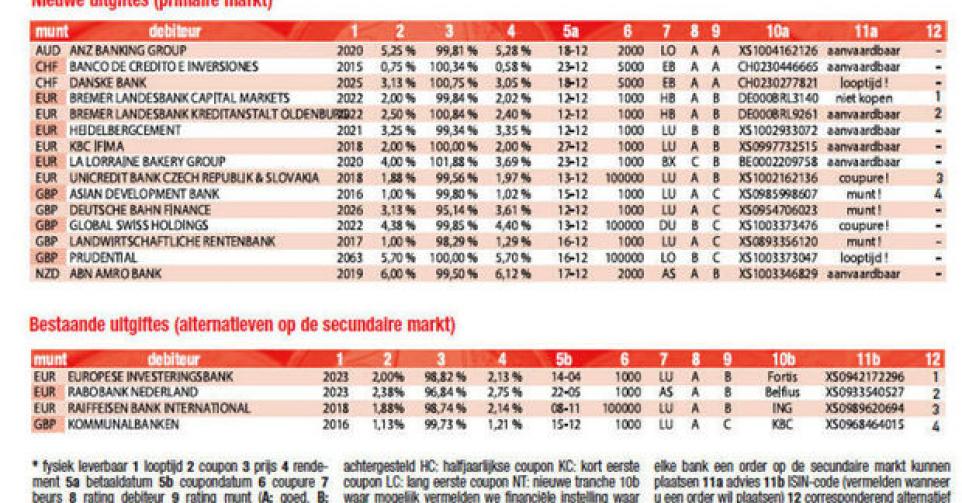

Op de primaire markt zullen de blikken van Belgische beleggers gericht zijn op de uitgifte van La Lorraine Bakery Group (zonder rating). De Belgische bakkerij, de eigenaar van Panos, is actief in meerdere landen uit Oost-Europa. De onderneming wil tussen 40 en 75 miljoen EUR ophalen. De lening zal dus kleinschalig en niet zo vlot verhandelbaar zijn. Ze brengt 1,98% meer op dan het marktgemiddelde, wat niet bijzonder gul te noemen is. Het Duitse HeidelbergCement (Ba1), een trouwe uitgever, biedt 1,39% meer dan het marktgemiddelde met zijn achtjarige lening. Dat is eveneens vrij krap. Niet te verwonderen dat het stuk onder de intekenprijs van eigenaar wisselt op de grijze markt, tegen 98,72% (3,44%). KBC Ifima (A-) brengt op haar traditionele wijze een vijfjarige lening uit: het bedrag ervan zal afhangen van het succes van de plaatsing bij de beleggers. Tegen intekenvoorwaarden biedt de uitgifte 0,79% meer dan het marktgemiddelde, op de grens van het aanvaardbare.

ANZ (AA-) in AUD is keurig geprijsd. Het stuk komt in aanmerking voor diversificatie of om posities in die munt uit te breiden. Australische en Nieuw-Zeelandse banken zijn de betrouwbaarste westerse banken. De voorwaarden van de nieuwe uitgifte in NZD op naam van ABN Amro Bank (A) zijn aantrekkelijk. Was de emittent geen bank geweest, dan verdiende het stuk meteen een aanbeveling. Het pond (GBP) zit voorlopig in de lift. Talrijke emittenten brengen nieuwe schijven van bestaande stukken uit. Hun voorwaarden leunen dicht aan bij de heersende marktvoorwaarden. Ze komen alleen in aanmerking voor hen die het pond effectief benutten. Houd er echter rekening mee dat verlopen interesten verschuldigd zijn: 48 dagen bij ADB (AAA), één dag voor Rentenbank (AAA) en 141 dagen bij de DB (AA).

Fout opgemerkt of meer nieuws? Meld het hier