Spannende week

Het doet er weinig toe wat de uitslag van het brexitreferendum wordt. Het staat vast dat de Europese Unie er anders zal uitzien.

Zoals verwacht heeft de Amerikaanse centrale bank, de Federal Reserve (Fed), beslist de kat uit de boom te kijken. Op die manier bekent de instelling impliciet dat de Amerikaanse economie nog niet voldoende op dreef is om het monetaire beleid te verstrakken. Deze week wordt vol spanning naar het resultaat van het Britse referendum uitgekeken. Maar nog een ander gebeurtenis kan de markten verder verstoren: het verwachte vonnis van het Duits grondwettelijk hof over de aanvaarding van de OMT (Outright Monetary Transactions) van de Europese Centrale Bank (ECB).

Het gaat om een faciliteit die de ECB in augustus 2012 invoerde en die haar toeliet kortlopend staatspapier over te nemen van lidstaten die financiële bijstand verkrijgen door de reddingsmechanismen European Financial Stability Facility (EFSF) en European Stability Mechanism (ESM). Hoewel lidstaten die daarop een beroep doen zich aan strenge voorwaarden moeten onderwerpen, is Duitsland altijd gekant gebleven tegen die faciliteit en beschouwt ze die als directe financiële bijstand. Beslist het grondwettelijk hof dat de faciliteit ongrondwettelijk is, dan verkeert de euro (EUR) plots in zware problemen. Zoals wel vaker hebben de Europese instanties geen plan B klaar.

Doemscenario’s

Natuurlijk zou dat vonnis totaal worden overschaduwd door een brexit, maar het zou een storende factor zijn die de uitslag van het referendum kan verergeren. De aanloop tot het referendum leert dat op politiek vlak beide partijen uitsluitend schermen met doemscenario’s. De aanhangers van een exit beklemtonen de sociale onrechtvaardigheden die de Europese Unie voortbrengt, terwijl de voorstanders van het behoud wijzen op de catastrofale economische gevolgen, zowel voor Groot-Brittannië als erbuiten. Het is weinig waarschijnlijk dat zulke argumenten de kiezers zullen kunnen overhalen. Wat maakt dat niemand de uitslag kan voorspellen.

De reactie van de markten de afgelopen week toont niettemin een grote onrust. Hoewel bedrijfsleiders en politici nog durven te hopen dat het gezond verstand zal zegevieren – volgens hen tegen de brexit – tonen de laatste peilingen een aanhoudende vooruitgang van de voorstanders. Het doet er weinig toe wat de uitslag wordt. Vaststaat dat de Unie er anders zal uitzien.

Toenemende volatiliteit

Een te krappe voorsprong van een van beide partijen zal de verlieslatende partij politiek versterken om meer tegemoetkomingen te bedingen, zo niet wordt er onvermijdelijk gedreigd met een nieuw referendum, niet noodzakelijk in hetzelfde land. Blijkt daarentegen een van de stellingen met een ruime marge te zegevieren, dan zal de veroorzaakte schokgolf de markten tijdelijk ontwrichten.

Een ruime verwerping van de brexit zal natuurlijk een golf van euforie teweegbrengen, maar de politieke problemen die het referendum aan het licht bracht, zullen versneld opnieuw opdagen. De bal komt in het kamp van de Europese instanties terecht. Gelet op de wijze waarop die instellingen in het verleden met problemen omgingen, kunnen we vandaag al stellen dat het knoeiwerk zal zijn. Markttechnisch zal de volatiliteit overal fors toenemen. Precies omdat menig belegger zich heeft ingedekt of speculeerde voor een bepaalde uitslag. Volgens ramingen werd tegen het midden van de maand al voor meer dan 6 miljard pond (GBP) aan posities genomen tegen de munt zelf.

Haalt de brexit het, dan zullen de markten even panieken tot de nieuwe Britse regering haar plan zal uitstippelen en bekend wordt hoe de uittocht zal verlopen. In afwachting zullen de juridische kantoren reuzenzaken doen om alle contracten te herzien en aan te passen aan de nieuwe juridische omgeving. We mogen niet vergeten dat het overgrote deel van alle financiële producten opgesteld is volgens Brits recht, met hier en daar verwijzingen naar het Europees recht. Die zaken moeten worden geherdefinieerd. De wet van de sterkste zal hier zegevieren.

Kwaliteit primeert

Op het rentefront zal er weinig veranderen, behalve dat de markt selectiever zal ontwikkelen. Kwaliteit zal overal primeren. En gelet op de broze toestand van onze economieën, zullen de rentetarieven trendmatig neerwaarts gericht blijven. Dat zal echter niet gelden voor bedrijfspapier. Hier speelt niet alleen de kwaliteit van de emittent een vooraanstaande rol, de geografische verdeling van zijn activiteit is eveneens doorslaggevend. Op de wisselmarkt zijn de omvangrijkste bewegingen te verwachten.

Door de aanhoudende monetaire injecties van de centrale banken is er ontzaglijk veel bibbergeld in omloop. Dat geld zoekt permanent de veiligste schuilplaatsen. In beroerde tijden stroomt het naar Japan en Zwitserland. Die deviezen zullen fors aantrekken – dat is al het geval voor de yen (JPY) – en onvermijdelijk tegenmaatregelen uitlokken van hun monetaire autoriteiten. Die zullen op hun beurt tussenkomsten van andere landen veroorzaken, al is het maar om geen concurrentieel nadeel te lijden. Dat zal allemaal chaotisch verlopen.

Onrustige kapitaalmarkten

Daardoor kunnen wispelturige koersbewegingen bepaalde dekkingsposities in het gedrang brengen. Hun vervroegde afwikkelingen zullen de oorspronkelijke bewegingen versterken en tal van instellingen en bedrijven in moeilijkheden brengen. Nu al, nog voor de brexit en wegens de chaotische koersverloop van de petroleumprijzen, verdwijnen er veel oliemaatschappijen, hoofdzakelijk in Noord-Amerika, met miljarden waardeloze schuldvorderingen als gevolg.

De onrust heeft de kapitaalmarkt flink verstoord. Heel wat verschuivingen vonden plaats, zoals gemeld naar kwalitatief hoogstaand papier. Met als gevolg een verdere daling van de renteschalen, zij het in een tragere tred dan de week voordien. Het langetermijnpapier boekte de grootste vooruitgang, en dat in alle munten. Het is ook het enige papier dat nog een positief rendement biedt. Het bankpapier liet het meestal afweten, nu de sector alweer opgezadeld zit met stevige boetes wegens interestmanipulaties.

Op de wisselmarkt gaf het GBP 1,35% prijs. Die daling was nog meer uitgesproken tegenover de USD, die 0,1% verstevigde tegenover de EUR. De JPY klom 0,8%. De schommelingen van de olieprijs speelden de oliemunten parten. De Canadese dollar (CAD) verloor 0,2%, de Mexicaanse peso (MXN) 1% en de roebel (RUB) 1,5%. De overige grondstoffenmunten boden beter weerstand en wonnen allemaal terrein. Op kop vindt men de kiwi (NZD) met 1,8%, gevolgd door de aussie (AUD) met 0,6% en de rand (ZAR) met 0,4%.

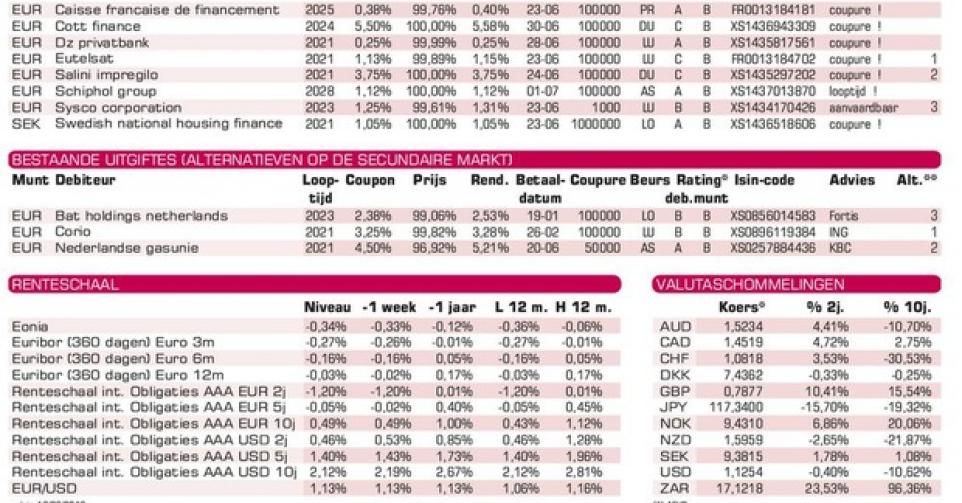

Minder nieuwe uitgiften

Er kwamen minder nieuwe uitgiften uit dan normaal. Dat heeft niet alleen te maken met de onrust op de markten wegens de brexit, het is ook een gevolg van lastigere tijden om zich keurig in te dekken. Emittenten brengen niettemin leningen uit om uitstaande schulden vervroegd af te lossen. Dat is bijvoorbeeld het geval bij Eutelsat (Ba1). Het Italiaanse bouwbedrijf Salini (BB+) verschijnt zelden op obligatiemarkt. De lening werd echter goed onthaald, want ze biedt 3,7% meer dan het marktgemiddelde.

De Canadese brouwerij Cott (zonder rating) maakt haar debuut in EUR en biedt 5,3% meer dan het marktgemiddelde. De lening kan weliswaar vervroegd terugbetaald worden vanaf 2019 en draagt bovendien een spensclausule die een rendement verschaft dat slechts 0,5% boven een gelijklopende Bund uitstijgt. De enige uitgifte toegankelijk voor de kleine belegger heet Sysco Corp (BBB+). Dat Amerikaanse voedings- en restauratiebedrijf biedt 1,2% meer dan het marktgemiddelde, conform met de huidige marktvoorwaarden.

Fout opgemerkt of meer nieuws? Meld het hier