GBL, Tigenix, SBM Offshore, Vivendi

Als referentieaandeelhouder profiteert GBL, de holding van Albert Frère, van de fusie tussen de Franse cementgroep Lafarge en het Zwitserse Holcim.

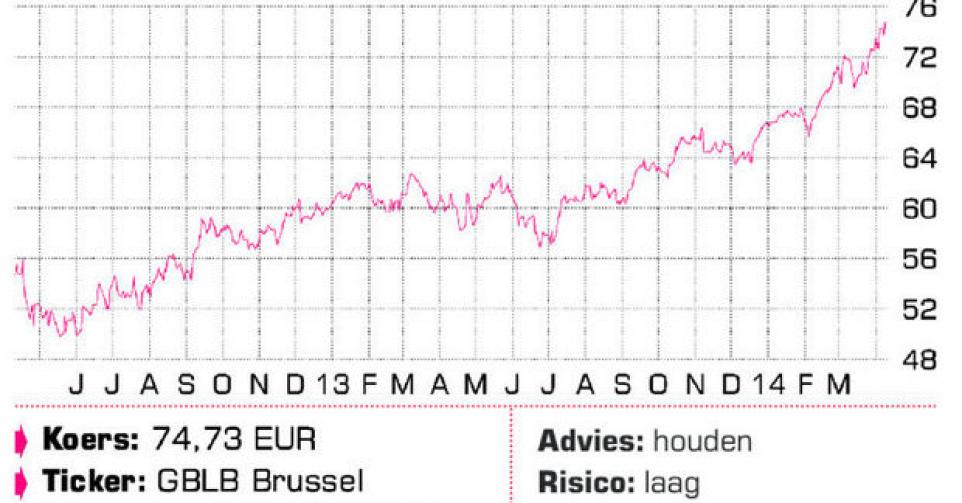

GBL

Als referentieaandeelhouder profiteert GBL, de holding van Albert Frère, van de fusie tussen de Franse cementgroep Lafarge en het Zwitserse Holcim. Beide concerns waren al wereldwijd de nummers één en twee. Door de nieuwe combinatie komt een groep tot stand met een marktwaarde van ongeveer 50 miljard USD. Uiteraard moet de fusie nog worden goedgekeurd door de mededingingsautoriteiten. Vooral in Europa heeft de nieuwe groep een groot marktaandeel. Om tegemoet te komen aan eventuele bezwaren wil ze voor 8 miljard USD aan activa verkopen. De koerstrend van GBL is al geruime tijd à la hausse gericht. Op 70 EUR ligt de eerste steunzone van enig belang, gevolgd door een nieuwe steun rond 65 EUR. De weg naar boven ligt wagenwijd open.

Advies: houden

Risico: laag

Rating: 2A

Tigenix

Het Belgische biotechbedrijf Tigenix maakte bekend dat het de exclusieve marketing- en distributierechten voor het product ChondroCelect geeft aan Swedish Orphan Biovitrum, beter bekend als Sobi. De samenwerking start begin juni van dit jaar en loopt tien jaar. Tigenix krijgt gedurende het eerste jaar een commissie van 22% op de nettoverkoop, daarna bedraagt die 20%. Met dat akkoord wil Tigenix zich concentreren op de ontwikkeling van nieuwe geneesmiddelen. Na een forse hausse consolideert de koers van Tigenix. Rond 0,70 EUR vinden we de eerste horizontale steunzone, gevolgd door een nieuwe steunzone op 0,50 EUR. Tigenix verbrandt nog altijd cash en moest onlangs ettelijke kapitaalverhogingen doorvoeren.

Advies: verkopen

Risico: hoog

Rating: 3C

SBM Offshore

Met het steekpenningenverhaal van SBM Offshore, de Nederlandse dienstenverlener aan de olie- en gasindustrie, lijkt het nog mee te vallen. SBM meldde dat het tussen 2007 en 2011 in Angola en Equitoriaal Guinea voor 41 miljoen USD steekpenningen aan overheidsfunctionarissen heeft betaald. Het vindt geen bewijs van steekpenningen in Brazilië, maar de zaak wordt nog onderzocht door de Nederlandse en de Amerikaanse justitie. Een analist van ING meent dat SBM Offshore ervan af zal komen met een boete tussen 200 en 400 miljoen USD. Dat is zeker geen ramp. Na een aanvankelijke stijging maandagmorgen gaf de koers toch terrein prijs. Sinds het dieptepunt van maart 2014 veerde de koers met 30% op. Op 15 EUR bevindt zich de eerste weerstand.

Advies: speculatief koopwaardig

Risico: hoog

Rating: 1C

Vivendi

Niet Bouygues, maar Altice gaat lopen met SFR, de mobiele dochter van Vivendi. Die beslissing komt niet onverwacht. Altice betaalt 13,5 miljard EUR in cash, plus 20% in de nieuw te vormen fusiegroep van Numericable, een dochteronderneming van Altice, en SFR. Numericable zal de overname financieren via een kapitaalverhoging van 4,7 miljard EUR, plus 8,8 miljard EUR schuldfinanciering via een aantal banken. De koers van Vivendi reageerde licht positief op het nieuws. Technisch bekeken kan het Vivendi-aandeel de opwaartse lijn vasthouden. Op 20 EUR ligt een redelijke steunzone. Een doorbraak boven de recente top op 21,30 EUR genereert een nieuw koopsignaal.

Advies: koopwaardig

Risico: gemiddeld

Rating: 1B

Fout opgemerkt of meer nieuws? Meld het hier