Een beurscrash dreigt. Of niet?

De beurzen hebben de voorbije maanden een mooie rally gekend, maar in welke mate zijn ze bestand tegen een krapper geldbeleid en stijgende rentevoeten?

De beurzen hebben de voorbije maanden een mooie rally gekend, maar in welke mate zijn ze bestand tegen een krapper geldbeleid en stijgende rentevoeten?

Als de voorzitter van de Amerikaanse centrale bank waarschuwt voor de risico’s op de financiële markten laat dat de beleggers niet onverschillig. “We houden de zucht naar rendement en andere vormen van buitensporige risiconeming die de waarde van de activa kunnen aantasten, scherp in het oog”, verklaarde Ben Bernanke op 10 mei in Chicago. “De deelnemers op de financiële markten hebben de neiging om meer risico te nemen als de macro-economische omstandigheden relatief stabiel zijn”, merkte hij nog op. “En een langdurige periode van economische stabiliteit kan een tweesnijdend zwaard zijn.”

Een waarschuwing is uiteraard niet hetzelfde als nakend gevaar. De befaamde ‘irrationele exuberantie’ waarover zijn voorganger Alan Greenspan het had op 5 december 1996 beroerde de markt maar enkele dagen. De Amerikaanse beurs steeg nog met 105 procent voor ze verflauwde in september 2000. Maar kan de markt wel klimmen als de economische indicatoren somber of ronduit teleurstellend blijven en als de Fed haar expansieve geldbeleid op een lager pitje zet?

Centrale banken

De belangrijkste factor die de financiële markten ondersteunt, is het zeer inschikkelijke beleid van de centrale banken. Die hebben de liquiditeitskraan helemaal opengedraaid en daardoor wordt de markt overspoeld. Bernanke beloofde dat de Fed elke maand voor 85 miljard dollar activa opkoopt zolang de werkloosheid boven 6,5 procent zweeft. Dat betekent hetzelfde als maandelijks 85 miljard dollar in het financieel circuit pompen. Dat kan tot midden 2015 duren.

De voorzitter van de Europese Centrale Bank, Mario Draghi, meldde dat de kraan tot in de zomer van 2014 blijft openstaan toen hij begin mei de rente verlaagde. Aangezien nu ook de Japanse centrale bank dezelfde toer opgaat, worden de financiële markten overal ter wereld aangevuurd. Die stimulering neemt een dubbele vorm aan: ze overspoelt de markt met liquide middelen en de centrale banken zorgen ervoor dat de rentevoeten nog een heel tijdje laag blijven. Dat stelt de investeerders gerust en zet hen ertoe aan om aandelen te kopen volgens het TINA-principe. There Is No Alternative voor de aandelenbeurs, want de rentevoeten op obligaties zakten naar historisch lage niveau’s.

Beurs duur of goedkoop?

Dat laatste, vrij psychologische element bevat zijn eigen gif. Het volstaat dat de centrale banken iets minder ijver aan de dag leggen om de markt te verontrusten. Dat is de voorbije dagen weken ook het hoofdthema op de beurzen geworden, wat al voor een beperkte correctie heef gezorgd.

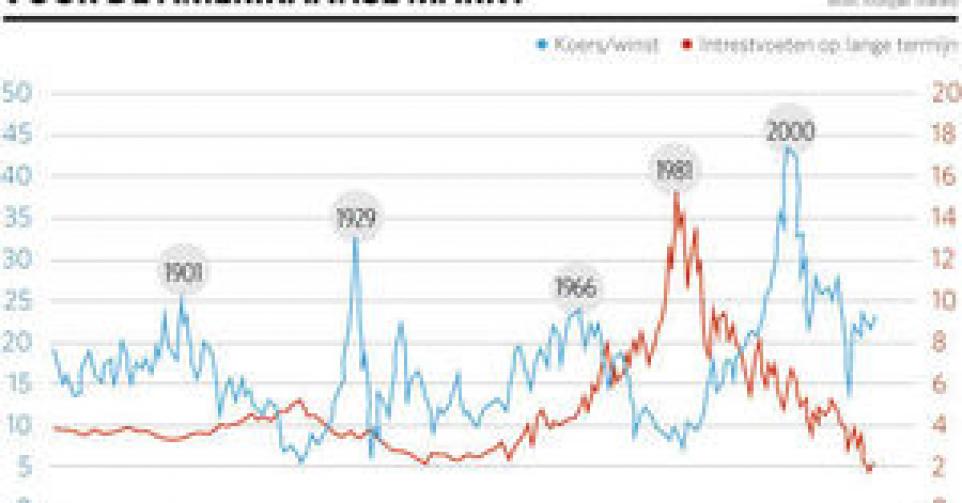

Als we rekening houden met het uitzonderlijk laag peil van de rentevoeten is de beurs goedkoop in de Verenigde Staten en nog meer in Europa. Als we het bij de klassieke koers-winstverhouding houden (K/W) worden de beurzen iets bescheidener als ‘niet te duur’ omschreven door de analisten. De K/W-ratio’s draaien rond hun historisch gemiddelde; iets hoger in de Verenigde Staten, iets lager in Europa.

De Yale-professor Robert Shiller, een grote naam in de financiële wereld, is van oordeel dat de Amerikaanse beurs ronduit duur is. Hij steunt zijn beoordeling op dezelfde K/W-verhouding, maar hij houdt geen rekening met de winst van het lopende of het volgende jaar, maar met het gemiddelde van de voorbije tien jaar en noemt dat dan K/W10 of CAPE, wat staat voor cyclically adjusted price earning. Het komt er voor hem op aan om de cyclische schommelingen van de economie en dus de extreme winstwaarden weg te vlakken.

Voorzichtigheid geboden

Resultaat: zijn K/W10 staat op dit ogenblik op 23, tegenover een historisch gemiddelde van 16. Met andere woorden, de Amerikaanse beurs is duur. Dat het er volgens de klassieke K/W niet zo uitziet, is toe te schrijven aan de opmerkelijke verbetering van de winstcijfers in de voorbije jaren. Maar is die fraaie rendabiliteit wel duurzaam als de economie stationair blijft draaien? Dat is de onderliggende waarschuwing van Shillers K/W10.

Toch blijkt uit de grafiek dat het dure leven op Wall Street niet van gisteren dateert. Het gaat zelfs terug tot het midden van de jaren negentig. Toen in 2000 en 2001 de dotcombubbel uiteenspatte stond de K/W10 in de buurt van 40. Het huidig niveau zet in elk geval aan tot voorzichtigheid, zeker als de Fed de geldkraan wat dichtdraait.

Guy Legrand

Een uitgebreidere analyse over de zenuwachtigheid op de financiële markten kan u deze week in Trends lezen.

Fout opgemerkt of meer nieuws? Meld het hier